Стоимость страховки

Многих читателей, намеренных оформить полис, интересует стоимость страхования в Германии. Для простоты восприятия эта информация размещена в форме таблицы:

| Вид страхования | Стоимость |

|---|---|

Krankenversicherung – медицинская страховка | Ежемесячный взнос – 55,5 евро |

Haftpflichtversicherung – страхование ущерба | 50-100 евро в год |

Risikolebensversicherung – страхование жизненных рисков | Полная стоимость для мужчин – от 55 до 540 евро; для женщин – от 35 до 333 евро (данные ориентировочные) |

Berufsunfähigkeitsversicherung – страхование риска потери трудоспособности | Ежемесячный взнос – 30-60 евро |

Pflegeversicherung – страхование от беспомощности | Ежемесячный взнос – 20-90 евро |

Rechtschutzversicherung – страхование правовой защиты | Ежемесячный взнос – 10-15 евро |

Hausratversicherung – бытовое страхование | Ежемесячный взнос – от 3 евро |

Список наиболее популярных страховых компаний в Германии

Сектор страхования финансового рынка этой страны представлен организациями, имеющими статус публично-правовой (государственной) страховой компании, общества взаимного страхования и акционерного страхового общества. В связи с этим возникает закономерный вопрос о том, какая немецкая страховая компания пользуется наибольшей популярностью у жителей Германии. Назовем лишь самые востребованные по состоянию на сентябрь 2019 года немецкие учреждения данного профиля:

- Coracle;

- Allianz SE;

- Munich Re;

- Talanx AG;

- R+V Versicherung.

Регулирование страховой деятельности в Германии

Страховая деятельность в Германии находится под жестким контролем со стороны государства. Основным органом надзора является Федеральное управление финансового надзора Германии (BAFIN, Управление), созданное в 2002 году путем слияния трех Федеральных служб, занимающихся контролем рынка кредитов, рынка страхования и рынка ценных бумаг. Деятельность данного управления контролируется Министерством финансов.

BAFIN осуществляет надзор не только за страховой деятельностью, но и за кредитными учреждениями, а также за организациями, занимающимися куплей-продажей ценных бумаг и предоставляющих финансовые услуги.

Замечание 3

Основной целью создания Управления является обеспечение целостности и стабильности финансовой системы страны, а также защита финансовых интересов физических и юридических лиц.

BAFIN занимается не только контролем платежеспособности и финансовой устойчивости банков, страховых организаций и других финансовых институтов, но и оказывает большое содействие данным учреждениям в установлении доверия граждан и юридических лиц к финансовым рынкам.

Надзорная деятельность Управления заключается в контроле за выполнением кредитными, страховыми и другими финансовыми организациями требований законодательства, а также своих обязательств перед клиентами по заключенным с ними договорам.

BAFIN не осуществляет контроль за системами социального страхования Германии.

Для получения права на осуществление страховой деятельности в данной стране необходимо получить соответствующую лицензию, выдаваемую BAFIN.

Основными требованиями, предъявляемыми к организациям для получения лицензии, являются:

- иметь правовую форму, предусмотренную законодательством для данного вида деятельности;

- компания не имеет права заниматься другими видами деятельности, кроме страховой;

- разработка и предоставление бизнес-плана с подробным описанием страхуемых рисков;

- иметь определенную политику перестрахования;

- предоставление информации о членах организации, составе Совета директоров, разработанные правила и тарифы по видам страхования, а также прогнозируемые расходы на ведение дела;

- предоставление справки о размере оплаченного уставного капитала;

- иметь достаточный собственный капитал, минимальный размер которого зависит от осуществляемых видов страхования и определяется государством и т.д.

Перед выдачей лицензии компании подвергаются тщательной проверке, поэтому лицензия BAFIN считается одной из самых надежных.

Что учитывается при начислении размера пенсии

- Трудовой стаж на территории ФРГ и за его пределами. Если вы работали у себя на родине, но взносов не платили, то она будет частично учитываться при подсчете стажа, но только с 1 марта 1957 г.

- Существуют периоды, освобожденные от уплаты взносов (Ersatzzeiten). Имеется ввиду, что вы работали, но отчисления не шли. По определенным причинам, конечно же. Такие периоды рассматриваются только до 1.1.1992 г, когда человек:

- находился на военной службе;

- был интернирован или депортирован за пределы Родины;

- во время войны лицо не имело возможности вернуться на родину;

- периоды лишение свободы;

- пребывание под арестом для политзаключенных;

- периоды изгнания из своей страны по рождению.

Однако, данное лицо должно было бы вообще иметь трудовой стаж, платить социальные отчисления на Родине.

- Прерывание выплат социальных взносов (Anrechungszeiten) — больничные, реабилитация после болезни, периоду обучения.

Так же сюда относятся периоды, когда человек не мог работать в следствии тяжелой болезни.

- Для тех, кто родился после 31 декабря 1920 г и воспитывали ребенка на одной из этих территорий — данный период тоже будет включен:

• территория Германии;• территория Германского Рейха в границах 1937 г.

И в случае, когда невозможно было воспитывать ребенка до 10 лет и работать. Такие периоды учитываются частично. Добавляемое время (Zurechnungszeit). Имеется ввиду время для начисления стажа, если был потерян кормилец, или человек был ограниченно трудоспособен в определенный период.

Знаете, что фонд Отто Бенеке помогает получить образование или продолжить учебу в Германии?

Конечно, лучше всего иметь подтверждающие документы для каждого из случаев. Но, если доказательств нет, или они утеряны — подойдут любые косвенные доказательства или даже свидетельские показания.

Если Вы до переселения имели самостоятельный заработок, но не работали официально — можно доплатить все взносы в фонд соц.страхования задним числом. Период — от 16 лет до 65 лет.

Куда нужно обратиться за начислением пенсии?

Всю необходимую информацию вам даст страховое ведомство по вашей территориальной земле — Versicherungsamt, в общине, где проживаете.

Когда начнется процесс оформления пенсии, нужно будет посетить страховщика. Вас направят к нему, самим ничего искать не нужно.

- Федеральное ведомство — Bundesversicherungsanstalt;

- Земельное ведомство — Landesversicherungsanstalt.

Кстати, это длительный процесс. Выплаты не начнутся сразу же, потребуется проверка. Чем больше документов вы предоставите — тем лучше. Иначе, проверка может тянуться и тянуться.

Если все выглядит правдоподобно, то страховщик может назначить пенсионный аванс, который будет выплачиваться каждый месяц.

Если же оснований для выплаты аванса нет — вами займется социальная служба (Sozialamt). Но, после назначения пенсии, выплаты соц.службы будут учитываться.

Среднестатистический немецкий пенсионер

Эталон немецкого пенсионера таков:

- ему не менее 67 лет;

- он работал не менее 45 лет.

Пенсии

У этого «эталонного» пенсионера средняя пенсия — 1250 евро. Ее часто принято считать средней по стране. Но, если спуститься с небес на землю…

Средняя пенсия в Германии составляет 700-1000 евро. Зависит от региона в первую очередь. Не очень много, да? Зато, есть много всего, чем государство готово помочь пенсионерам.

Обязательное государственное медицинское страхование (GKV)

Наиболее распространённый вариант медицинского страхования в Германии – государственные медицинские страховки. В Германии более 100 страховых компаний, открывающих государственные страховки.

Самые крупные и известные: AOK, Techniker Krankenkasse и Novitas.

Если страховая компания менее популярна, это не означает, что она хуже, она ровно также должна соблюдать правила системы здравоохранения Германии.

Государственная страховка покрывает довольно широкий спектр услуг. Если услуги не входят в государственную страховку, их можно «купить» дополнительно. Так, например, достаточно популярно брать дополнительно:

- стоматологическую страховку

- страховку от несчастного случая (нем. Unfallversicherung).

Ваша семья также может получить государственную медицинскую страховку – неработающие члены семьи будут застрахованы бесплатно.

Вам не могут отказать в медицинском страховании.

Кто попадает под государственное медицинское страхование в Германии?

Государственная медицинская страховка доступна:

- Лицам, чей годовой валовый доход не превышает 64 350 Евро (данные на 2021 г.);

- Пенсионерам;

- Студентам;

- Людям, живущим на пособие по безработице.

Государственные служащие, студенты, пенсионеры, Самозанятые и фрилансеры самостоятельно могут решить, хотят ли они получить государственную страховку или частную.

Однако существуют некоторые ограничения для людей старше 55 лет: к сожалению, они не могут подать заявление на первое получение государственной медицинской страховки. Кроме того, если вы старше 55 лет, то нельзя сменить частную медицинскую страховку на государственную.

Сколько стоит базовая медицинская страховка в Германии?

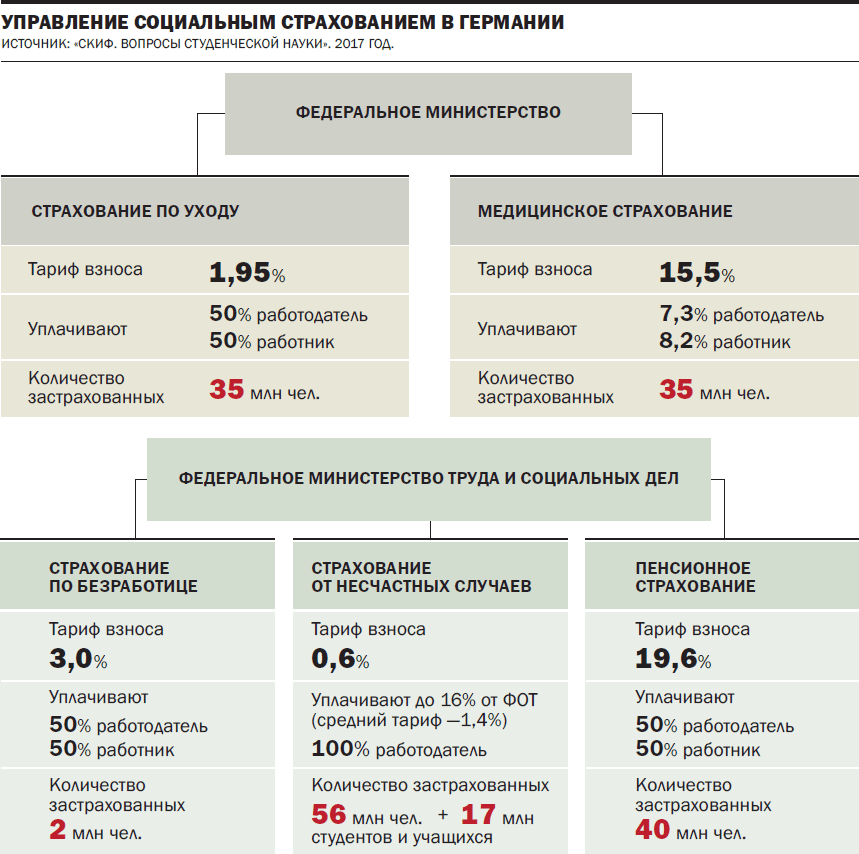

Государственный страховой взнос является фиксированным и зависит от дохода. Взнос составляет 14,6%: 7,3% оплачивает работодатель и 7,3% сотрудник.

Кроме того, каждая государственная страховая компания взимает дополнительный взнос, который на данный момент составляет 1,3% (он рассчитывается только на сумму до 4837 Евро, т.е. доход выше этой суммы не учитывается при расчете).

Государственная медицинская страховка в Германии: использование

Если ваша медицинская страховка государственная, то вы получаете карту медицинского страхования в Германии, и она должна быть предъявлена каждый раз, когда вы посещаете врача.

Таким образом, вы не будете платить за визит к врачу, его оплатит компания государственного медицинского страхования.

Медицинская страховка в Германии может включать возмещение ряда лекарств и, например, оплачивать физиотерапию, назначенную врачом. Но если вы попадаете на стационарное лечение, то стоимость 1 дня пребывания в больнице обойдётся 10 Евро.

Krankengeld – что это?

Если болезнь длится долго, то вы имеете право на Krankengeld (больничный в Германии), который обеспечивается государственной медицинской страховкой.

В случае продолжительной болезни работодатель продолжает платить вам заработную плату в течение 6 недель, а по истечении этого времени медицинская страховая компания начинает выплачивать 70% заработной платы.

Часто Задаваемые Вопросы о Медицине в Германии

- Сколько стоит медицина в Германии?

Нам стоит разделять медицину для легально проживающих в стране со статусом ВНЖ, ПМЖ или граждане Германии и стоимость медицинских услуг для иностранцев.

Если мы говорим о легально проживающих в стране, то выделяют два вида медицинского страхования и их стоимость:

Государственное медицинское страхование: Зависит от размера дохода и составляет взнос 14,6% от вашей заработной платы, где 7,3% платит работодатель и ещё 7.3% вычитается из вашей заработной платы. Туда входят почти все медицинские услуги, кроме стоматологии и госпитализации. Их можно докупить отдельно в государственных страховых компаниях. Страховка покрывает и семью

Частное медицинское страхование: в зависимости от вашего состояния здоровья и возраста сумма частной страховки может отличаться. Кроме того, отдельно страхуется каждый член семьи. Тарифы начинают от 100-150 Евро в месяц.

Если мы говорим о лечении в Германии иностранцев, кто приехал в страну именно для лечения, то стоимость услуг зависит от заболевания, клиники и других факторов.

Подробнее о медицинском страховании в Германии можно прочесть здесь.

- Как я могу получить медицинское обслуживание в Германии, если нахожусь в стране в статусе временной защиты?

Если вы спасались от войны в Украине и находитесь в Германии в статусе временной зашиты, вы имеете те же права на медицинское обслуживание, что и граждане страны.

За исключением, что вам необязательно платить за медицинскую страховку. Приём может быть оплачен социальной службой, о чём надо сообщить до приёма.

Подробнее мы писали о медицинском обслуживании и других вопросах для граждан Украины в Германии .

- Как закрыть АОК в Германии?

Для того, чтобы закрыть страховку в государственной медицинской компании, как АОК, необходимо сделать следующие:

- Отправьте письмо в страховую компанию (в том числе, если вы застрахованы в АОК);

- Запросите подтверждение прекращения страхования;

- После получения подтверждения сообщите об этом в новую Страховую компанию (их ещё называют больничные кассы в Германии).

Если вы хотите закрыть страховку, так как переезжаете из Германии, например, в США, то вам следует обратиться в орган по работе с иностранцами и сообщить, что вы уезжаете из страны.

- Сколько зарабатывает врач в Германии?

Согласно данным PayLab заработная плата врача в Германии варьируется от 3 119 Евро до 7 726 Евро в зависимости от квалификации и клиники.

Данные актуальны на Июнь 2022 года

- Обязательно ли медицинское страхование в Германии?

Да, медицинская страховка в Германии обязательна. Хотите узнать больше о медицинской страховке в Германии? Ознакомьтесь с нашей статьёй о медицине в Германии.

- Что происходит со страховкой, если мы уходим с работы в Германии?

После увольнения медицинская страховка действует еще 30 дней. Вы по-прежнему застрахованы, если:

- Получаете пособие по безработице

- Найдете новую работу

- Вписаны в государственную страховку мужа / жены

- Принимаете решение о добровольном страховании (нем. freiwilige Versicherung)

В этом посте вы узнаете всё о страховке в Германии.

- Если я не работаю, но у меня есть ВНЖ/ПМЖ/гражданство могу ли я воспользоваться медицинской страховкой в Германии?

Да, безработные могут подать заявку на государственное медицинское страхование в Германии, если вы проживаете в стране легально и застрахованы и работает ваш супруг(а).

- Как работает медицинская страховка в Германии для ребенка?

На вашего ребёнка распространяется ваша государственная медицинская страховка и включает большой перечень услуг. Застрахованы могут быть дети до 23 лет, если они пока самостоятельно не зарабатывают.

Если у вас частная медицинская страховка, то страховка на ребёнка оплачивается отдельно.

Здесь вы найдете больше информации о медицинском страховании в Германии.

- Как перевести деньги из Германии в Россию?

О денежных переводах из Германии в Россию сейчас мы писали здесь.

Если вы хотите узнать о способах дёшево перевести деньги в другие страны, то можете ознакомится с нашим обзором здесь.

Если вы хотите узнать какие реквизиты вам понадобятся для банковского перевода, то ознакомьтесь с нашим обзором здесь.

Виды автострахования в Германии

Существует три основных вида полисов страхования автомобиля в Германии: полис страхования ответственности перед третьими лицами, полис страхования с частичным покрытием и комплексный полис страхования.

2.1. Полис страхования третьих лиц (haftpflicht)

Это полис, обеспечивающий минимальный уровень страхового покрытия, необходимый для водителей в Германии.

Он покрывает ущерб, нанесённый другим транспортным средствам в случае аварии, включая медицинские расходы. Однако данный полис не покрывает расходы, понесённые владельцем полиса в результате аварии.

2.2. Полис страхования с частичным покрытием (teilkasko)

Этот полис страхования покрывает все расходы, включённые в стандартный полис страхования третьих лиц, плюс некоторые расходы, связанные с повреждением автомобиля владельца полиса, включая кражу, а также ущерб от пожара и шторма.

Данный полис не покрывает расходы, связанные с актами вандализма в отношении транспортного средства или любые расходы, связанные с несчастными случаями, произошедшими по вине владельца полиса.

2.3. Комплексный полис страхования (vollkasko)

Как следует из названия, этот полис покрывает все расходы, включая ущерб, нанесённый личному транспортному средству и другим транспортным средствам в результате инцидентов, произошедших по вине владельца полиса.

Некоторые полисы vollkasko также покрывают дополнительные расходы, в частности расходы, связанные с инвалидностью и смертью в результате несчастного случая. По причине покрытия большого количества рисков данный полис является самым дорогим.

Некоторые дилерские центры по продаже новых автомобилей настаивают на приобретении полиса комплексного страхования.

2.4. Стоимость автострахования в Германии

Как и в других странах, стоимость полиса автострахования в Германии зависит от ряда различных факторов, в том числе:

- возраст водителя;

- водительский стаж и сведения о водителе;

- стоимость транспортного средства;

- количество застрахованных водителей;

- местоположение (стоимость полисов для автомобилей, зарегистрированных в больших городах, как правило, выше);

- использование транспортного средства (включая цель использования и частоту вождения)

Ежегодные платежи по полису страхования можно уменьшить, несколькими способами: увеличив размер франшизы (сумма расходов, которая не покрывается страховой компанией), уплатив годовую сумму в полном объеме или повторно активировав бонус за отсутствие страховых случаев.

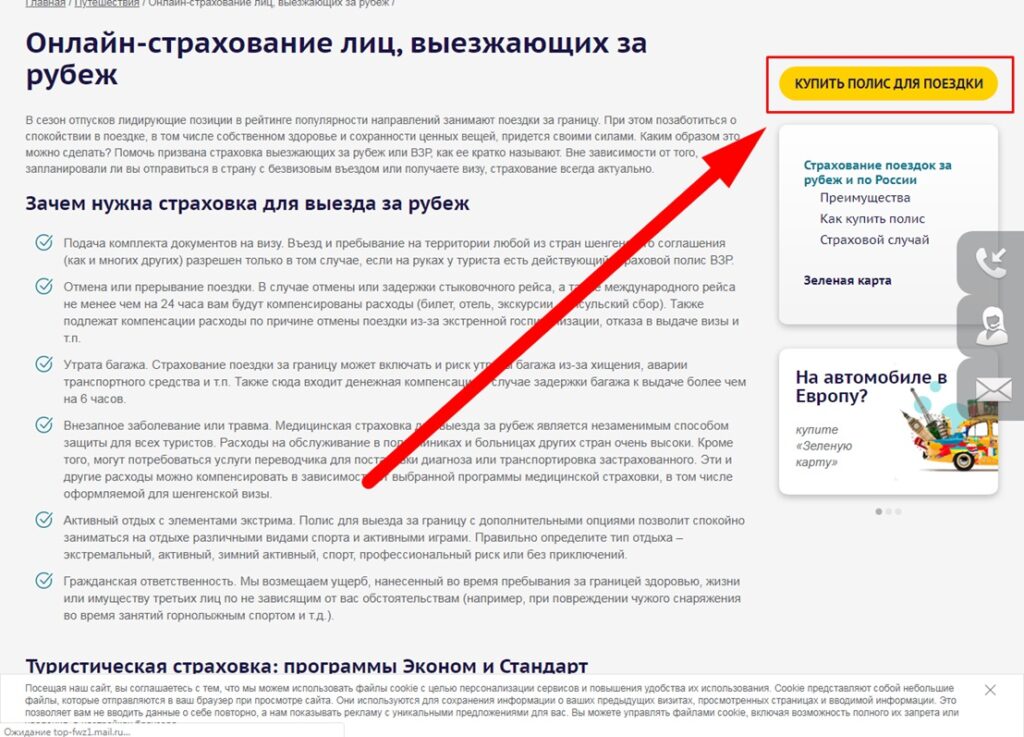

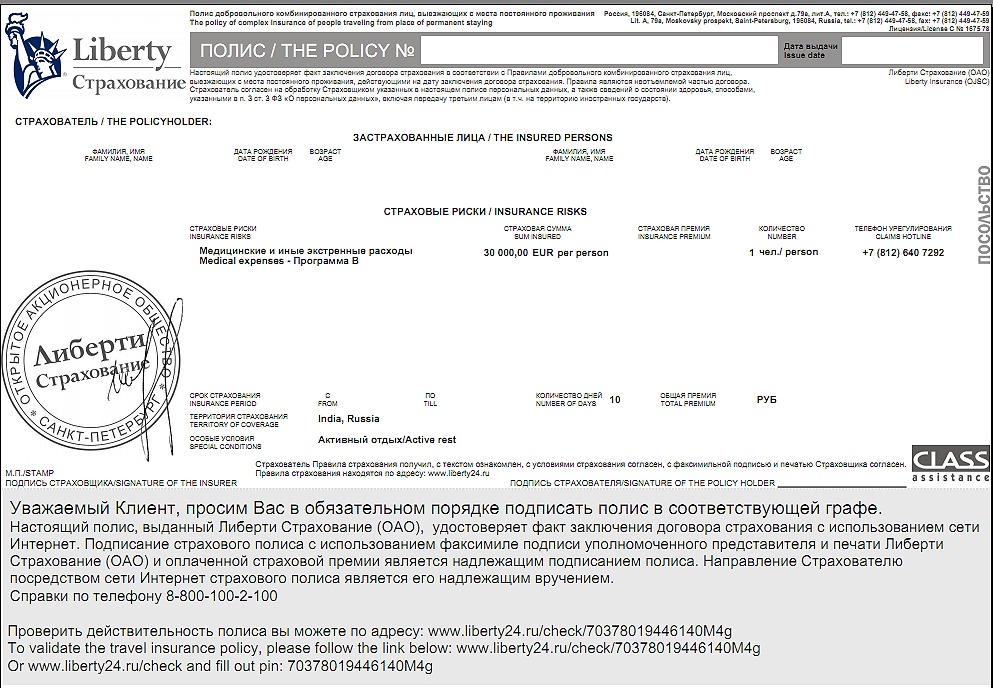

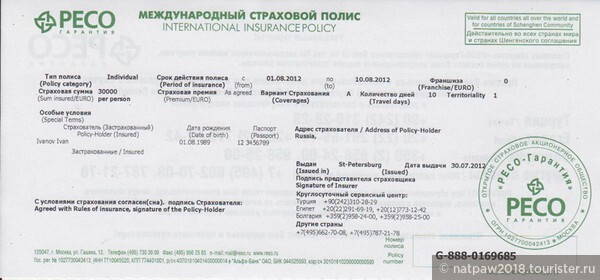

Порядок приобретения страховки для визы D в Германию

5.1. Выбор страховой компании

Выбранная страховая компания для приобретения страхового полиса с целью получения ВНЖ Германии должна соответствовать требованиям, указанным в .

Список страховых компаний, которые выполняют указанные условия и полностью соответствуют запросам миграционного законодательства Германии к оформлению страховок для получения визы D в Германию.

Список включённых по умолчанию в полис страховых рисков, условия и порядок осуществления добровольного медицинского страхования зависят от правил страхования, которые определяют страховые компании с учётом требований международных договоров Российской Федерации и законодательства Российской Федерации о страховании.

Во время оформления страхового полиса для эмиграции в Германию Страхователь может самостоятельно устанавливать дополнительные события (страховые риски), при наступлении которых у страховой компании возникает обязанность произвести страховую выплату страхователю, застрахованному лицу, выгодоприобретателю или иному третьему лицу, указанному в договоре.

Минимально допустимая страховая сумма (30 000 евро) также может быть увеличена до 50 000 евро или 100 000 евро во время оформления страхового полиса.

Такие страховые риски как осложнение беременности, обострение хронических заболеваний и аллергических реакций не включаются по умолчанию в договор страхования. Если существует риск возникновения подобных проблем со здоровьем во время пребывания в Германии, то данные риски следует включить в страховку во время процесса оформлении полиса медицинского страхования.

Медицина в Германии

По общему признанию медицина в Германии очень высокой квалификации, но качество требует высокой оплаты. Тем более что с 2016 года Россия, как и все европейские страны, ранее, приняла закон, по которому лечение россиян за границей производится исключительно за их счет. Чтобы не оплачивать баснословные счета самостоятельно, гораздо выгоднее приобрести медицинскую страховку.

Основные риски, которым подвергаются туристы в путешествиях

Германия считается страной, где риск террористической угрозы низкий. Однако в последние годы в нее прибыло много мигрантов из стран Азии и Африки. Участились случаи несанкционированных манифестаций. Стоит избегать подобных мест.

В бытовых условиях турист может случайно подвернуть ногу, получить солнечный или тепловой удар в жару, отравиться пищей или водой из-под крана. При смене часовых поясов возможно нарушение сна или повышение/понижение давления. На природе стоит остерегаться беды, типичной и для России – укуса клеща. Риск получить травму на горнолыжных курортах гораздо выше, чем при спокойном отдыхе.

Стоимость приема врача и других услуг

- Первичный прием терапевта – от 120 до 250 евро;

- УЗИ – 100-150 евро;

- Консультация отоларинголога – 900-1200 евро;

- Пребывание в стационаре 1 день – 125 евро;

- Лечение зуба от 100 евро;

- Несложное оперативное вмешательство – от 9000 евро;

- Сложнейшие хирургические операции – от 145000 евро.

Что делать, если заболел в Германии

При наличии медицинской страховки и несчастном случае действия пострадавшего, либо его близких, одинаковы в любой стране:

- Звонок в ассист-компанию по номеру, указанному в полисе;

- Сообщить ФИО, номер полиса, что случилось, где находится пострадавший, способ связи с ним;

- Поступать в дальнейшем по указаниям менеджера компании, который обязан направить больного в медицинское учреждение.

Если придется за какие-то медуслуги платить самостоятельно, обязательно следует сохранить все квитанции, чеки, накладные, чтобы предъявить их дома в страховую компанию для последующей компенсации.

Страхование на случай болезни

Если вы устроитесь на работу официально, то в случае болезни действует официальная страховка. В нее же будут вписаны все члены семьи работающего человека. Причем это хорошая страховка, которая может очень пригодиться вам.

Да, кстати. В страховку работающего гражданина ФРГ вписываются все те родственники, которые не работают, или их доход очень мал.

Здравоохранение

Но, в любом случае, если человек заболеет — он может выбрать, пользоваться или не своей страховкой. Можете обратиться в платную клинику, конечно же.

Используя страховку на случай болезни, можно пройти профилактические обследования. Это значит, что для ее использования необязательно быть больным… Проверить состояние здоровья, сдать анализы можно в пределах того, что прописано в страховке. Туда обычно входят регулярные обследования.

Или же, существуют частные фонды страхования. Как и нас. Только вот в Германии они гораздо популярнее. Человек сам выбирает размер взносов и охват услуг.

Поздние переселенцы имеют право получать также и пособие по материнству (Mutterschaftsgeld)

Как видите, ФРГ защищает своих граждан и дает им много преимуществ.

С вами была я, Наталья Глухова, желаю удачного дня!

Какие ассистирующие компании работают в Германии?

«Ассистанс» в терминах страхования означает помощь гражданам, с которыми произошел случай, указанный в договоре с их страховой компанией, на территории государства, куда эти граждане отправились в поездку. Ассист-компании не являются страховщиками, а только посредниками между страховыми компаниями и физическими лицами. Именно к ним обращаются пострадавшие за помощью, а представитель ассистанса сообщает, что делать прямо по пунктам.

По объему произведенных операций и отзывам людей в ТОР-7 попали:

- Euro-Center Holding (Чехия);

- Tripinsurance (с 2018 года – это и сервис по интернет-оформлению полисов и ассистанс с хорошей репутацией).

- AXA Assistance;

- AP Companies;

- Class Assistance;

- Balt Assistance.

Как оформить заявление на возмещение в случае наступления страхового события

В случае наступления страхового случая, необходимо как можно скорее связаться со страховой компанией. Заявления, связанные с авариями, должны быть поданы в течение двух недель после аварии.

Рекомендуется следовать следующего регламента:

- Обменяться информацией и контактами с другой стороной или сторонами, вовлеченными в аварию;

- Сфотографировать любые повреждения;

- Взять контактные данные любых свидетелей происшествия;

- Заполнить форму отчёта, чтобы представить её страховой компании;

- Позвонить в полицию в случае, если авария привела к серьезным травмам или если другая сторона отсутствует (например, при повреждении пустого припаркованного автомобиля);

- Вызвать скорую помощь, если кто-то серьезно ранен и нуждается в госпитализации.

Будет необходимо отправить соответствующую информацию страховой компании, и, по требованию, отправить дополнительную информацию. Заявления должны быть рассмотрены в течение трех месяцев.

Страховщик обычно согласовывает расходы напрямую с участвующими компаниями (например, с авторемонтными мастерскими).

При необходимости подать претензию страховщику другой стороны, который не предоставляет данные о страховке, их можно найти, предоставив номерной знак автомобиля в Центральном Офисе Автостраховщиков.

Рынок страхования в Германии

Страховой деятельности в ФРГ присущи особенности, которые отличают ее от аналогичной практики в иных странах

В частности, для немцев очень важно в первую очередь застраховать свое имущество. Следует отметить, что соответствующие полисы имеет 51 % населения Германии. Впрочем, данное явление не противоречит мировым тенденциям

Впрочем, данное явление не противоречит мировым тенденциям.

На долю личного страхования, где объектом является жизнь и/или здоровье человека, приходится 37 %. Что же касается медицинского страхования, то в 2007 году был принят закон, согласно которому проживать в ФРГ, не имея такого полиса, не разрешается.

Рынок страхования в Германии разделен между 39 группами, занимающимися деятельностью данного вида. Более половины суммарной страховой премии, точнее 51 %, собирают 10 из них. В число безусловных лидеров входят:

- страховая группа «Альянс» – на рынке ей принадлежит доля, превышающая 20 %;

- концерн «Герлинг»;

- страховое общество «Колония».

Особенности оформления страховки в Германии

В качестве примера рассмотрим нюансы оформления медицинского страхового полиса – одного из самых важных как для немцев, так и для иностранцев.

Чтобы оформить такой полис, жители Германии должны обратиться в наиболее удобную для них государственную или частную специализированную организацию Krankenkasse – больничную кассу. Услуги, которые оказывают такие учреждения, на 95 % абсолютно идентичны.

Может случиться так, что денег в больничной кассе будет недостаточно. Тогда она объявит дополнительный сбор, отказаться от которого нельзя. Нивелирует это неудобство небольшой размер данного сбора – всего 1 % от дохода.

Иностранцы могут оформить страховку в органе ведомства соцзащиты по месту проживания. Существует также вариант обращения к частным страховщикам. Однако при этом необходимо учитывать один нюанс: медицинские учреждения Германии не сотрудничают со страховыми компаниями, зарегистрированными в государствах, не являющихся членами Евросоюза.

Поэтому имеет смысл прибегать к услугам исключительно немецких страховщиков, не откликаясь на заманчивые предложения отечественных организаций, работающих в данном сегменте финансового рынка.

Чтобы оформить страховой полис, иностранцу нужно зарегистрироваться по месту проживания в Германии и открыть счет в немецком банке. Рассмотрим, как это можно сделать, более подробно:

- получение прописки. Для регистрации по месту проживания подданному другой страны нужно обратиться в государственное учреждение, именуемое Ведомством по делам граждан (по-немецки Bürgeramt). Причем следует сразу отправляться в его районное отделение, а не в центральный городской офис, поскольку там очереди меньше. Вам предложат заполнить специальную форму и указать в ней свои паспортные данные. Также потребуется предоставить сведения о месте проживания. Если вы снимаете квартиру, понадобится подтверждение от арендодателя;

- открытие счета в немецком банке. Следует отметить, что проведение данной процедуры потребует личного присутствия иностранца в отделении финансового учреждения. Пожалуй, это единственное неудобство, создаваемое немецкой педантичностью, поскольку подданному другого государства останется только представить необходимые документы и узнать номер счета. Правда, посетить банк придется еще раз – на этот раз для того, чтобы получить пластиковую карту, поскольку на ее изготовление требуется время.

Какие документы необходимы для оформления страховки

Для оформления страхового полиса в Германии россиянину потребуются следующие бумаги:

- загранпаспорт с открытой визой;

- копия российского паспорта;

- копия документа на аренду жилья либо его владение;

- документы, подтверждающие:

- адрес пребывания в Германии;

- происхождение денежных средств.

Все эти документы подаются в ратушу для оформления прописки и в банк для открытия счета. А вот в страховую компанию необходимо предоставить:

- заявление на оформление полиса;

- документ, подтверждающий регистрацию по месту проживания;

- номер банковского расчетного счета;

- актуальный загранпаспорт.

![Обязательные страховки в германии [перечень и особенности] - finexpert solutions](https://thailand-good.ru/wp-content/uploads/b/c/5/bc5dc7fb5a66b74f69828dc6f4d276c4.jpeg)