Как можно платить за границей сейчас? Альтернативы

Какие есть альтернативы Миру?

По-прежнему верным и самым надежным способом остается наличные доллары и евро. Для вывоза валюты из России есть ограничения — вывезти можно не больше $10 000 на человека. Но вам же хватит на отдых, верно? К слову, за ограничением бдят: когда мы летели в Турцию, в аэропорту нас попросили пересчитать доллары на камеру.

Рабочим способом избавиться от сомнений «обслуживается карта или нет за границей» может быть открытие счета в стране пребывания:

- Такое можно провернуть в Грузии, Узбекистане, Казахстане, Армении, Турции. Тамошние Визы и Мастеркарды имеют вес во внешнем мире, в отличие от российских.

- Есть, конечно, нюансы — например, турецкая карта не проводит оплату суммы свыше 500 лир на онлайн-сервисах, где нет 3d secure (по-простому, отсутствует подтверждение операции через смс). Но в целом — все равно многократно удобнее, чем ничего.

- Плюс, самому себе с российской карты на заграничную можно перевести до $50 000 в месяц swift-переводом и снять наличные доллары в банкоматах или кассе банка (что невозможно сделать в России).

Что еще? Можно прикоснуться к миру криптовалют и изучить схему перевода рублей в доллары через USDT и биржу Binance. Или использовать сервис Золотая Корона, где по биржевому курсу можно конвертировать рубли в доллары или местную валюту, отправить перевод и получить наличными на месте в отделении. Но сейчас Золотая Корона позволяет обналичивать деньги только в некоторых странах — Турции, Азербайджане, Грузии, Вьетнаме, Греции, Египте, Израиле и т.д.

Ввезти наличные

Не самый популярный, но все еще доступный способ. Привезти из-за границы можно любую сумму. Сумму до 10 тысяч долларов США (или до эквивалентного порога в другой валюте) декларировать не нужно. Если же вы хотите пронести через границу наличные в большем размере, в зоне таможенного контроля придется заполнить форму ТД-6 (ее можно распечатать заранее, чтобы пересечь границу быстрее). С этой формой вас отправят в красный коридор, где вы проведете некоторое время в очереди, пока таможенный инспектор не поставит печать и не зарегистрирует ваши наличные в базе Федеральной таможенной службы. При ввозе суммы свыше 100 тысяч долларов США (или эквивалента в другой валюте) с вас потребуют справку о происхождении средств (подтверждение о зарплате за рубежом, справка о получении наследства, документы о выдаче вам кредита и пр.).

Где можно открыть карту Union Pay?

Оформить карту UnionPay можно в России в следующих банках:

- Солидарность

- Банк Санкт-Петербург

- Примсоцбанк

- Приморье

- ЗЕНИТ

- Почта Банк

Это банки, которые не попали под санкции.

— Россельхозбанк, Газпромбанк, Промсвязьбанк, ВБРР — банки, попавшие под санкции. За этим следует, что будет проблематично оплатить покупки за границей, банкоматы «не видят» карту. Но тот же РСХБ нормально работает в ОАЭ, хотя и конвертирует рубли/доллары в дирхамы по сумасшедшему курсу. В скором, но неопределенном будущем карту UnionPay можно будет оформить и в Тинькофф Банк.

Чипы UnionPay карт, несмотря на официальные заявления, читаются далеко не везде. На сайтах авиакомпаний может появиться ошибка оплаты, в магазинах и заграничных банках тоже. Например, только половина национальных банков Италии умеют считывать карты UnionPay. И так везде. Курс обмена тоже сильно скачет от банка к банку, но все туристы солидарны в одном: «Курс грабительский».

Стоимость оформления карты ЮП в российских банках меняется и на момент прочтения статьи может сильно вырасти. Например, сегодня выпуск и годовое обслуживание карты UnionPay в Банке Санкт-Петербург стоит 5000 рублей + комиссия 10 000 рублей. Легко сориентироваться в стоимости карты можно с помощью таблицы ниже.

Где заказать / оформить карту Мир в России (банки без санкций):

| Мир | UnionPay | |

| Банк Санкт-Петербург | Обслуживание и выпуск 500 рублей | Годовое обслуживание 5 000 рублей + комиссия за выпуск 10 000 рублей |

| Солидарность | Бесплатно | Оформление бесплатно, обслуживание в среднем 99 рублей в месяц |

| Примсоцбанк | Обслуживание от 60 рублей в месяц | Выпуск 5000 рублей + обслуживание 500 рублей в месяц |

| Приморье | Обслуживание до 1188 рублей в год. На данный момент дебетовые карты не выпускаются, но все может измениться | Выпуск и годовое обслуживание 1 800 рублей + 150 рублей в месяц |

| ЗЕНИТ | Обслуживание 300 рублей в год, выпуск бесплатный | Выпуск карты привилегий Platinum – 1 200 рублей + 299 рублей в месяц за обслуживание |

| Тинькофф | Выпуск бесплатный, обслуживание до 99 рублей за расчетный период | Пока нет |

Примечание: проверяйте, пробуйте и ищите разные банкоматы. Многие туристы и экспаты сталкиваются с тем, что один банкомат, скажем Ziraat Bank, может выдавать деньги в местной валюте обладателю карты Мир, а у другого карта даже читаться не будет. Не отчаивайтесь, и ищите другой банкомат.

Копирование материалов разрешено только с обязательным указанием прямой, активной и открытой к индексации гиперссылки на howtrip.ru.

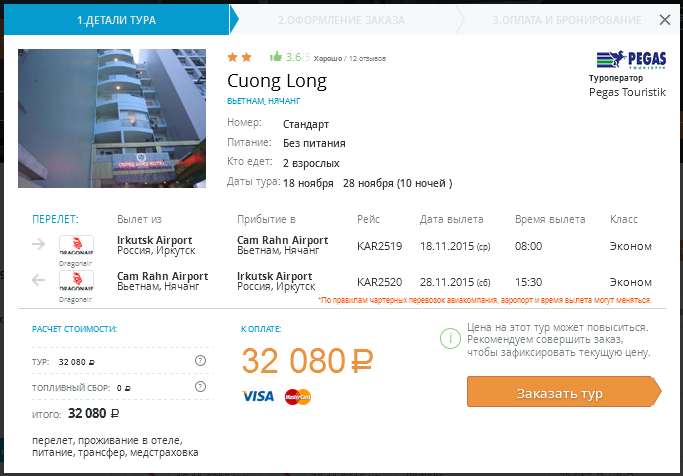

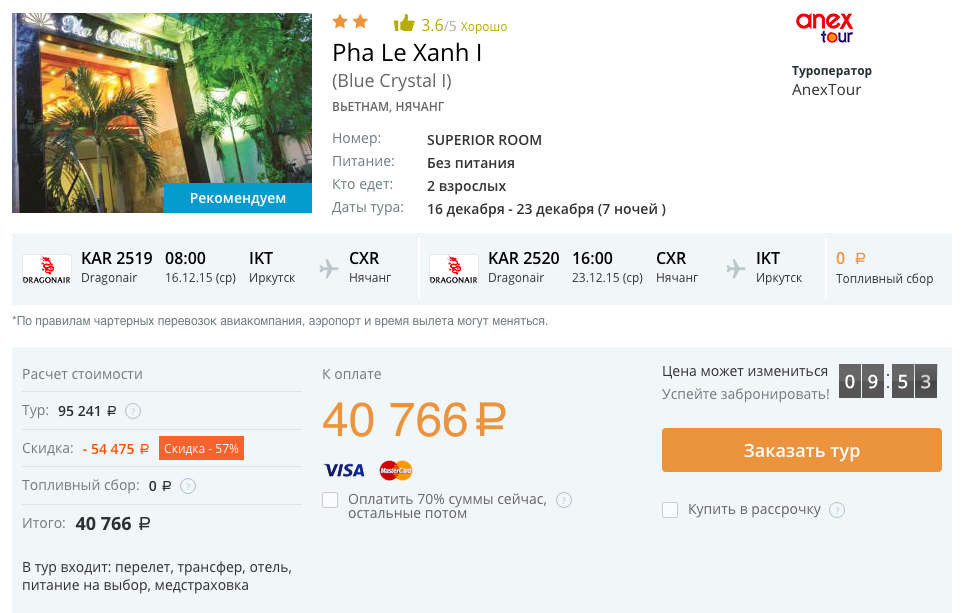

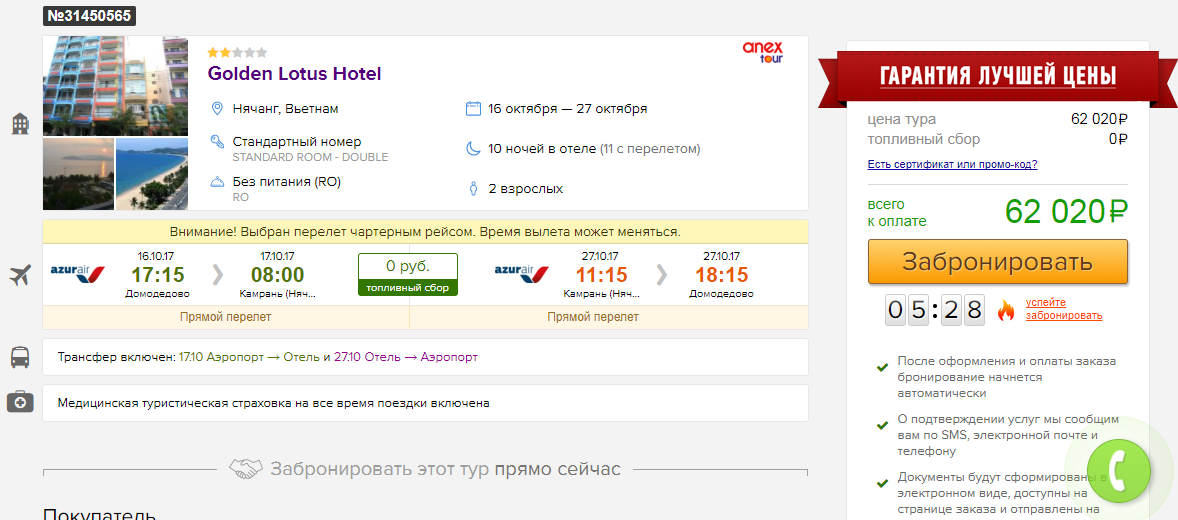

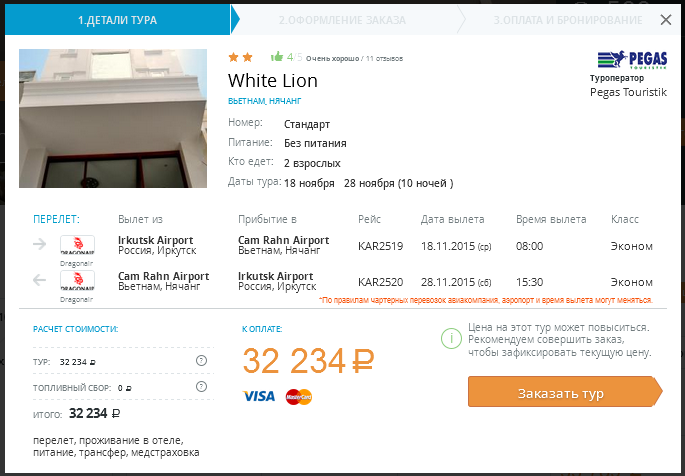

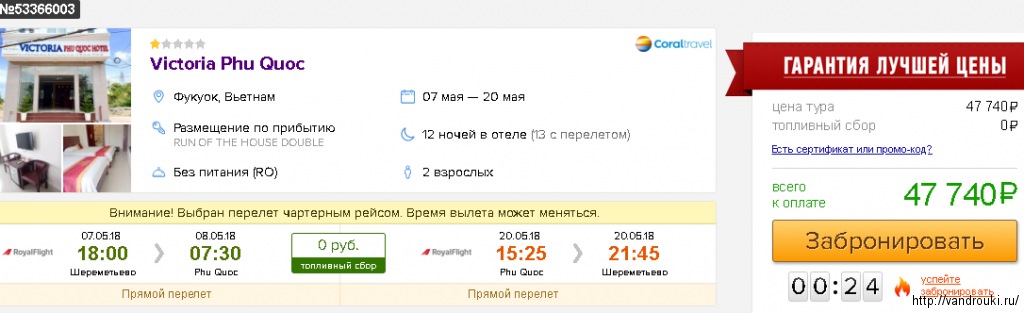

Ищем тур со скидкой:

Выбор страны для релокации

Важнейшим этапом для переезда является изучение особенностей ведения бизнеса в стране, куда вы планируете перевезти бизнес. Здесь требуется провести комплексное исследование и сравнение условий по нескольким факторам: как открыть новое юридическое лицо или филиал старого, особенности налогового законодательства, размер уставного фонда, размеры отчислений в страховой и пенсионный фонды, минимальная заработная плата работникам. Как правило, для принятия столь сложного решения, все-таки лучше обратиться к профессионалам – аудиторам и юристам, которые специализируются на обслуживании хозяйственных обществ и индивидуальных предпринимателей.

Релокация бизнеса в Россию

Многие белорусы еще после развала СССР ездят на заработки в Россию. Ментально мы не отделяем себя от россиян, считая их «братским» народом. Также важным плюсом станет наименьший размер подоходного налога – он равен белорусской ставке, и составляет 13%. Русскоговорящее население, сравнительная схожесть законодательства и налогообложения, все это значительно упрощает процесс ведения бизнеса в Росиии.

Релокация бизнеса в Украину

в 2016 году между ЕС и Европейский Банк реконструкции и развития подписано соглашение, в рамках которого было выделено 40 млн. евро на консультационную, учебную, информационную и иную поддержку малого и среднего бизнеса в Украине. Один менталитет, общая история и наличие большого количества русскоязычного населения с общими корнями значительно ускорят процесс адаптации ваших сотрудников в этой стране. Общая стоимость оформления юридического лица в Украине сравнительно самая маленькая, аренда недвижимости и в целом стоимость жизни весьма привлекательны для переезда в эту страну.

Релокация бизнеса в Польшу

На сегодня Польша является самой быстрорастущей экономикой Европейского союза, ВВП которой за последние 15 лет увеличился на 81%. При этом IT-сектор и игровая индустрия занимают значительную долю в ежегодном экономическом росте. В целом, переводя бизнес в эту страну, вы переезжаете в европейский союз, что открывает новые горизонты для развития и возможности для получения в будущем вида на жительство и как следствие гражданства для вас и ваших сотрудников. Согласитесь, весьма привлекательная перспектива. Также, здесь довольно легко найти русскоговорящих граждан, что значительно облегчит ваше общение. Плюс территориальная близость, мы имеем общую границу, соответственно при переезде части сотрудников без семей и близких, так как расстояние между нашими странами незначительное и транспортное сообщение налажено хорошо, то многие найдут этот фактор весьма привлекательным.

Релокация бизнеса в другие страны ЕС

При переезде в страны ЕС стоит учитывать такой важный аспект, как 6наличие языкового барьера. Во многих странах, за исключением Чехии, Кипра вам не услышать русскую речь, поэтому и при обращении в государственные органы, и при общении с контрагентами вам могут потребоваться услуги переводчика, что ведет к увеличению расходов. Во многих странах ЕС английский язык является официальным. Во многих странах существует система поддержки малого бизнеса путем выделения грантов на открытие и развитие.

Через какие банки можно отправить деньги на банковскую карту/счёт

По сообщениям Министерства Финансов от 14 марта 2022 года, россияне могут продолжить все зарубежные банковские операции. Это означает, что вы можете переводить валюту на свои зарубежные счета при условии, что счет был открыт до 1 марта 2022 года и вы уведомили об этом налоговую службу России.

Сбер заявляет, что через систему «Сбербанк Онлайн» доступны переводы в евро за рубеж. Перевод в иностранной валюте 1% от суммы перевода, перевод в рублях – 2%.

Альфа-Банк тоже работает в штатном режиме по переводам в Россию из-за рубежа. Банк также предлагает минимальную комиссию 1% за перевод минимум 50 рублей.

Оба банка попали под новые санкции, скорее всего для переводов они будут использовать партнерские корреспондентские счета, но пока о каких-то изменениях тарифов банки не сообщали.

В любом случае перед тем, как отправить перевод, рекомендуем вам ознакомиться с санкционным списком банков, для которых все операции с иностранными партнерами сегодня запрещены. Это, например, банки «Открытие», «Совкомбанк», «ВТБ», «Новикомбанк».

Список банков, которые на 19 марта пока не попали под санкции:

- Тинькофф;

- Почта Банк;

- Райффайзенбанк;

- Росбанк;

- Сити банк;

- Юникредит Банк;

- Траст;

- Санкт-Петербург;

- Уралсиб.

https://youtube.com/watch?v=SfWy2RyKPJo

Переводы через банки

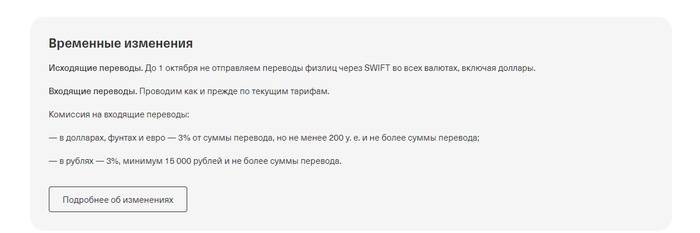

Раньше можно было перевести деньги прямо с карты на карту. После того как Visa и Mastercard заморозили международные операции для россиян, остался только SWIFT, но работает он крайне нестабильно:

- часть банков попали под санкции и отрезаны от возможности делать переводы за рубеж;

Какие банки отключены от системы SWIFT

Переводы по номеру счета через SWIFT не осуществляют:

- «Новикомбанк»;

- «Сбер»;

- ФК «Открытие»;

- «Альфа-банк»;

- «Совкомбанк»;

- ВТБ;

Через какие банки можно переводить

Межнациональными переводами через SWIFT по номеру счета занимаются банки, которых не коснулись санкционные ограничения. Прежде чем обратиться за услугой, нужно уточнить в своем банке, доступны ли сейчас переводы в необходимой валюте.

Какие банки переводят валюту в Европу:

- «

Райффайзенбанк

»; - «Русский стандарт»;

- «Ренессанс-кредит»;

- «Росбанк»;

- «Газпромбанк»;

- «МТС-банк».

Банк «Тинькофф» , который тоже раньше был в списке отправителей SWIFT-переводов в Европу, пока приостановил такие операции.

Какая валюта Вьетнама

Официальная валюта Вьетнама — донг (VND). Хотя в обращении есть некоторые монеты, подавляющее большинство валюты — это бумага, и некоторые трейдеры вообще не принимают монеты.

Примечания начинаются с 200 VDN (что составляет крошечные 0,0089 доллара США). Затем они идут вверх с дополнительными номиналами 500, 1.000, 2.000, 5.000, 10.000, 20.000, 50.000, 100.000, 200.000 и 500.000. По сегодняшним ставкам банкнота в 500000 донгов обойдется вам всего в 22,4 доллара США (что делает вас миллионером донга менее чем за 45 долларов).

Официальная валюта Вьетнама — донг (VND)

Официальная валюта Вьетнама — донг (VND)

1 доллар США (USD) равняется 23 027.68 вьетнамский донг (VND) на май 2021.

Хотя рекламировать цены или требовать оплаты в валюте, отличной от VND, незаконно, вы обнаружите, что иностранная валюта широко принимается. Свежие и чистые долларовые купюры являются фаворитом, но установленные обменные курсы выбираются продавцом и не будут самыми благоприятными. Обязательно проверьте, прежде чем соглашаться платить в иностранной валюте.

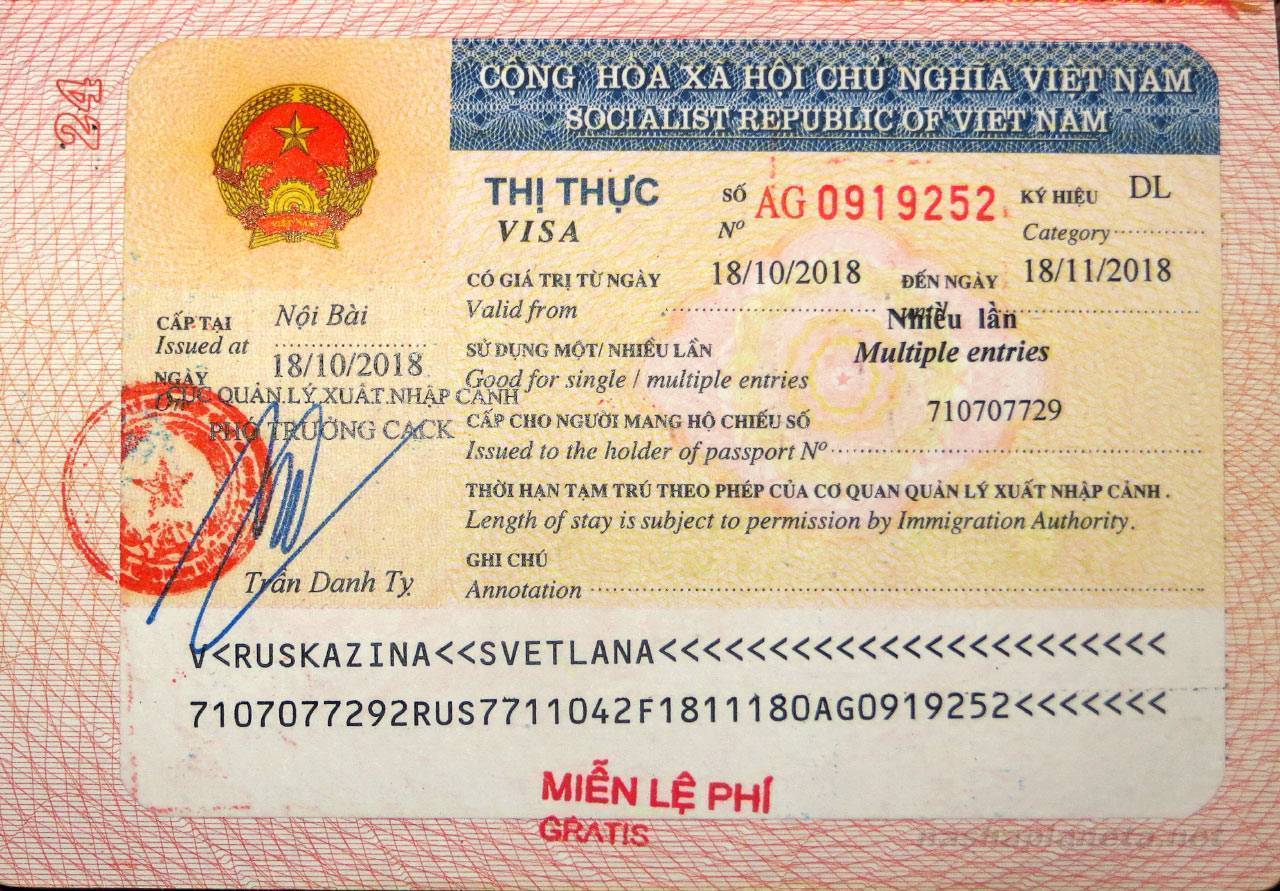

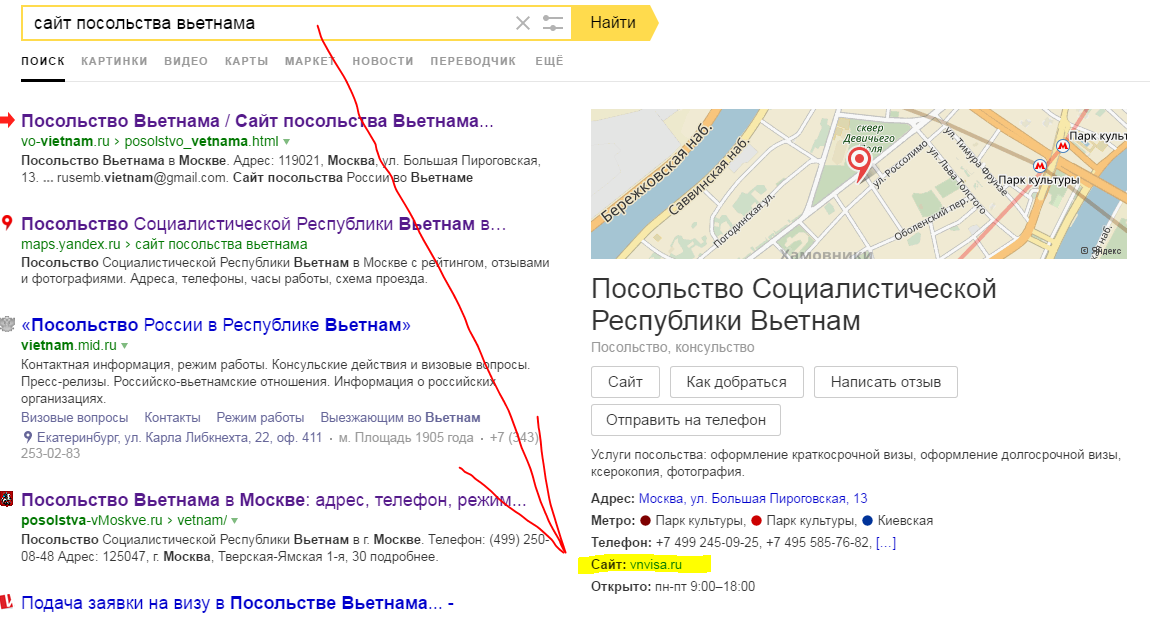

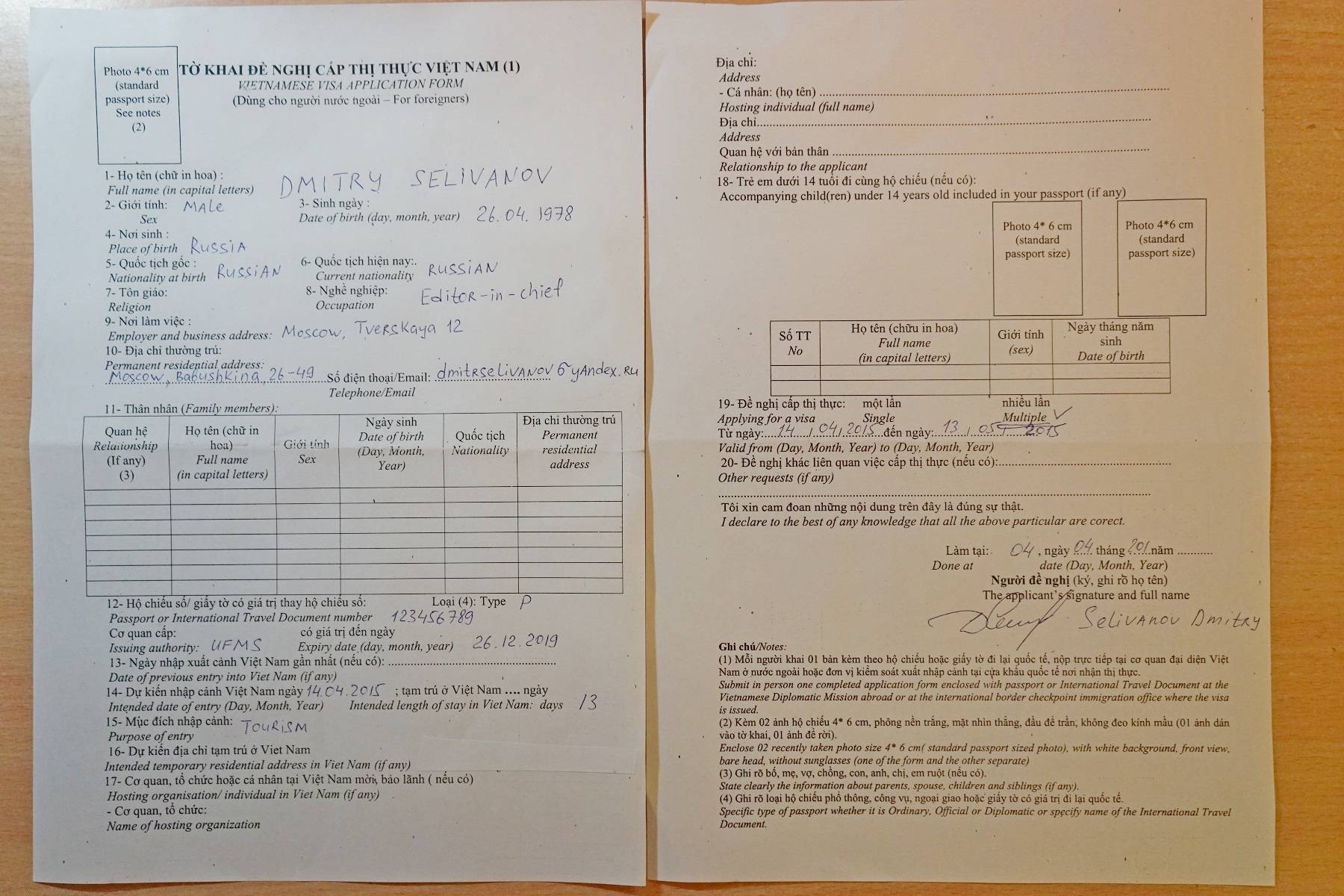

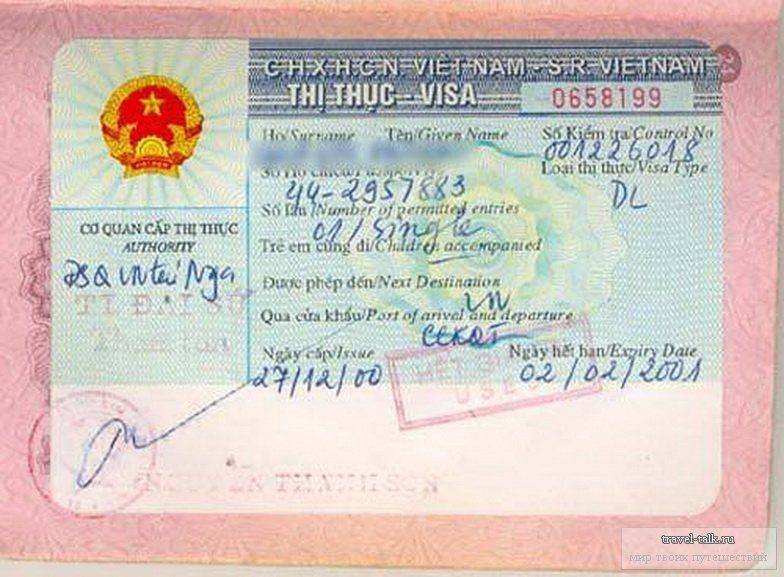

Какую визу выбрать?

Выбор наиболее подходящего визового режима полностью зависит от Вашей цели, квалификации, опыта работы и так далее. Выделим две большие группы иммигрантов — люди с экстраординарными способностями и бизнесмены.

Для людей с выдающимися способностями

Для экстраординарных людей выделяют два типа виз: O1 и EB1A. Они выдаются специалистам, которые достигли результатов и признания на международном или национальном уровне. Их главное различие состоит в том, что O1 является неиммиграционной, а EB1A — иммиграционная, то есть предполагает получение грин-карты. Для обеих из них нужно соответствовать определенным критериям, но требования для O-1 несколько ниже. Поэтому некоторые наши клиенты сначала получают O-1, уезжают в Америку для работы, а затем подают заявку на EB1A и уже в Соединенных Штатах получают грин-карту.

Говоря об O1, стоит заметить, что для неё необходим работодатель, который инициирует выдачу визы. Однако O-1 имеет весомые преимущества: для нее нет ежегодных квот и она может быть продлена бесконечное количество раз при соблюдении определенных условий. O1 часто используется основателями стартапов. Но в таком случае можно обойтись и без работодателя: создать собственную компанию в Америке, которая подаст петицию, чтобы нанять Вас как сотрудника.

В то же время EB1A предоставляет больше возможностей. Например после 5 лет проживания в США можно подавать заявку на гражданство, а также она предоставляет возможность самостоятельно инициировать процесс (без работодателя) и не имеет ежегодных лимитов.

Для бизнесменов

Предприниматели могут претендовать на такие визы как L-1, E-2, EB-5 или EB1C. Каждая имеет свои особенности, поэтому рассмотрим их по отдельности.

L1 — рабочая виза, которая позволяет переводить руководителей из зарубежной компании в американскую. Эта категория пользуется особой популярностью в странах бывшего СССР — особенно для граждан России, Беларуси, Узбекистана, Таджикистана и Туркменистана.

Инвестиционная виза E2 привлекает многих бизнесменов низкой необходимой суммой инвестирования ($100 тыс.) и возможностью пребывать в Америке неограниченное количество лет за счет продления ее действия. Но у нее есть и недостатки: на постсоветском пространстве получить Е2 могут граждане Латвии, Литвы, Украины, Молдовы, Казахстана, Кыргызстана, Грузии, Армении, Азербайджана и других стран. Заметим, что выходцы из России, Беларуси, Узбекистана, Туркменистана и Таджикистана не могут подавать на E2 напрямую, так как данные государства не подписали специального соглашения со Штатами. Но если Ваш супруг(а) является гражданином страны, имеющей договор с Америкой, возможно получить Е2 через него/нее. Также существует вариант получить E2 через гражданство Гренады, Турции и т.д.

Следующий вариант — иммиграционная виза инвестора EB5. После ее оформления Вы получаете грин-карту и статус постоянного жителя Соединенных Штатов. Основная цель привлечения инвестиций по EB5 — создание рабочих мест для американских граждан. Ежегодно выделяется 10 тыс. виз EB5 для иностранных инвесторов, которые соответствуют определенным критериям.

Кандидаты должны выполнить всего 3 требования:

- Инвестировать $800 тыс. (15 марта 2022 года минимальная сумма была увеличена с $500 тыс. до $800 тыс.) в экономику Америки. Это может быть собственный бизнес или сторонний проект.

- Предоставить информацию об источнике дохода. Деньги должны быть «чистыми».

- Создать более 10 рабочих мест.

Иммиграционная виза EB1C предназначена для экстраординарных бизнесменов, управляющих и менеджеров. Она позволяет перевести управляющий персонал из зарубежной компании в американскую. При этом компания в Соединенных Штатах должна иметь связь с иностранной компанией. Американская фирма может выступать в качестве материнской или дочерней компанией, или являться офисом или филиалом зарубежной компании. Важным условием получения ЕВ1С является подтверждение экстраординарности бизнесмена и его широких полномочий в компании.

Стоит также отметить, что ЕВ1С схожа с L1-A, но в отличие от последней дает право на постоянное проживание в Америке. Если заявитель уже имеет неиммиграционную визу L1-A, то его шансы на получение EB-1C значительно возрастают. Но это не является обязательным условием. Наши адвокаты помогут получить ЕВ-1С учитывая индивидуальные особенности Вашего дела.

Отправить средства через сервисы денежных переводов

Такие сервисы предлагают три вида переводов:

- Card-2-Cash (с европейского счета в наличные в России). Подходит, если у вас нет счета в России или если получатель не может обналичить деньги.

- Cash-2-Cash (из наличных в Европе в наличные в России). Подходит, если у вас крупная сумма наличных и вы не хотите платить комиссию, чтобы положить ее на счет в европейском банке.

- Card-2-Card (с европейского счета на счет в российском банке). Подходит, если вас не устраивает комиссия за перевод в вашем банке или если российский банк получателя попал под санкции.

В первых двух случаях отправлять и получать деньги можно в обменниках, точках мобильных операторов, офисах иностранных банков или почтовых отделениях. В последнем случае перевод полностью делается онлайн — через приложение или сайт.

Многие системы международных денежных переводов прекратили отправлять средства как из России, так и в Россию (, Wise, , TransferGo и др.). Однако несколько отечественных платформ продолжают работу: Koronapay («Золотая Корона»), «Юнистрим» и Contact.

Koronapay

- Из каких европейских стран можно отправить деньги: Австрия, Бельгия, Болгария, Великобритания, Венгрия, Германия, Греция, Дания, Ирландия, Исландия, Испания, Италия, Исландия, Кипр, Латвия, Литва, Лихтенштейн, Люксембург, Мальта, Нидерланды, Норвегия, Польша, Португалия, Румыния, Словакия, Словения, Финляндия, Франция, Хорватия, Чехия, Швеция, Эстония.

- Минимальная сумма перевода: 4 евро / 5 долларов или эквивалент 4 евро в других валютах.

- Максимальная сумма перевода на банковскую карту РФ: если отправляете средства с российской карты — 300 тысяч рублей в месяц; с европейской — от 1000 евро за 3 месяца (лимит зависит от полноты предоставленных данных).

- Максимальная сумма перевода наличных: месячный лимит устанавливается после выбора валюты перевода (например, для рублевых переводов — 600 тысяч, для долларовых и евровых — 10 тысяч).

- Как быстро проходит перевод: деньги зачисляются моментально или на следующий рабочий день.

- Отправить средства в Россию можно через карты платежных систем Visa, Mastercard, Maestro или «Мир». Принимаются карты, выпущенные не только российскими, но и европейскими банками.

- Сервис самостоятельно конвертирует валюту по внутреннему курсу во время международных трансакций.

- За перевод денег из Европы в Россию сервис взимает фиксированную комиссию, которая зависит от страны отправления и выбранной валюты. Например, в случае перевода с немецкой карты на российскую спишется 0,9 евро, а в случае такого же перевода с наличными — 1 евро.

- Карта отправителя должна поддерживать систему двухшагового подтверждения 3D Secure.

3D secure (Three Domains) — технология защиты от мошенников, позволяющая подтвердить ваши действия с деньгами с трех доменов: домена банка, откуда списывается сумма; домена получателя; домена совместимости (чаще всего это проверка через код, который приходит по СМС). Вы могли заметить, как работает 3D Secure, когда оплачивали покупки в онлайн-магазинах с карты Visa или Mastercard: перед покупкой нужно было ввести код из СМС в окошко Verified by Visa или SecureCode MasterCard.

Юнистрим

- Из каких европейских стран можно отправить деньги в Россию Болгария, Великобритания, Греция, Испания, Италия, Кипр, Латвия, Литва, Польша, Сербия, Чехия.

- Минимальная сумма разового перевода: 50 рублей или эквивалент в валюте.

- Максимальная сумма разового онлайн-перевода: 300 тысяч рублей или эквивалент в валюте, включая комиссию.

- Месячный лимит переводов: 590 000 рублей или эквивалент в валюте.

- Сервис принимает только российские карты платежных систем MasterCard, Maestro, Visa, «Мир».

- Как быстро проходит перевод: от 10 минут при переводе с карты на карту. При отправке наличных время перевода будет зависеть от рабочих часов пункта выдачи.

- Получить деньги из-за границы можно только в рублях. При этом сервис конвертирует валюту по собственному курсу.

- За перевод из-за рубежа придется заплатить комиссию от 1,5% (зависит от страны). Плата за обслуживание при переводе наличных в Россию рассчитывается индивидуально.

- Карта отправителя должна поддерживать систему двухшагового подтверждения 3D Secure.

Contact

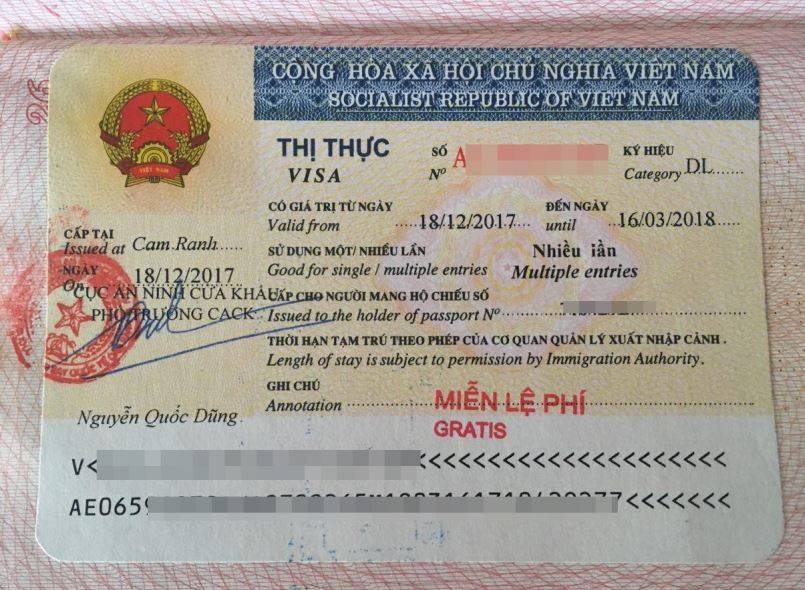

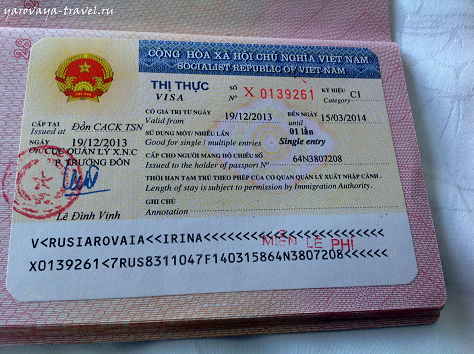

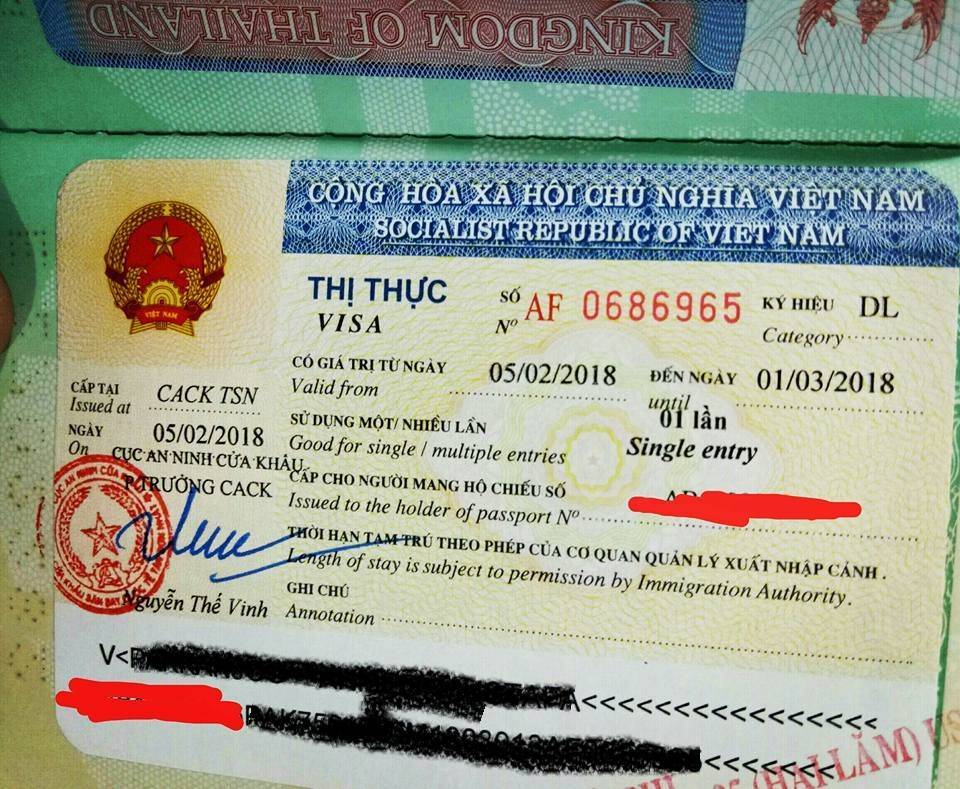

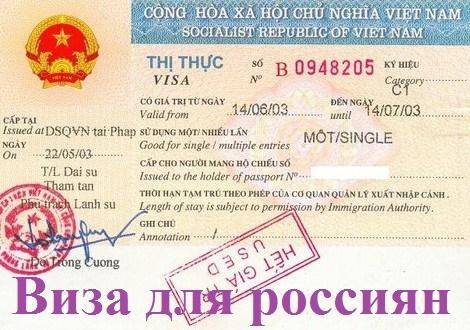

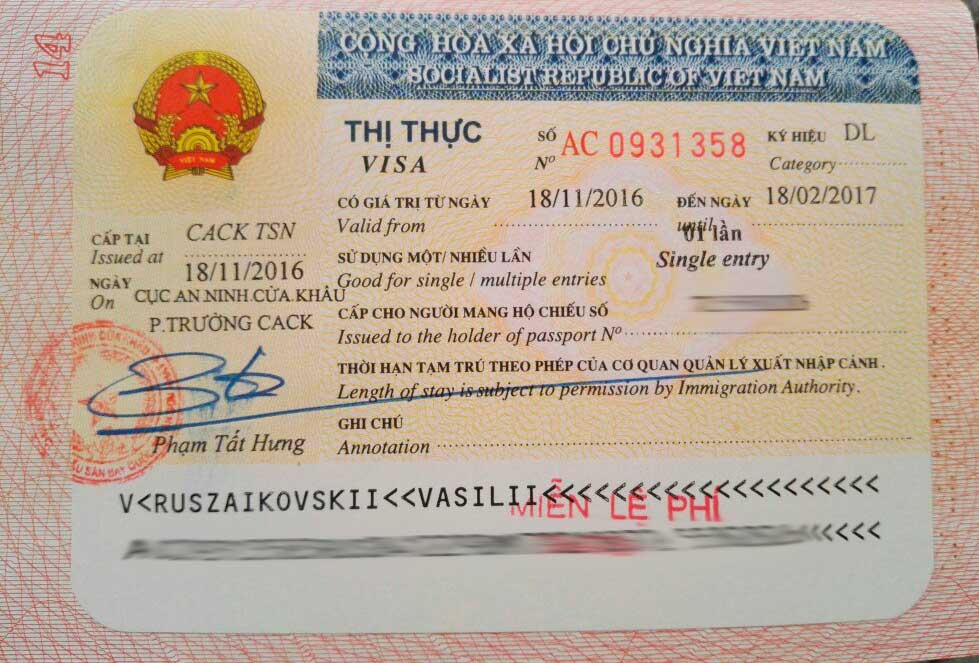

Безвизовый въезд

В безвизовом порядке можно совершить исключительно однократный въезд на 15 дней без возможности продления. При этом должны выполняться следующие условия:

- Поездка продлится не больше 15 дней;

- Путешествие в страну связано с туризмом, визитом к родственникам или родным, транзитом или решением деловых вопросов;

- Россиянин имеет загранпаспорт с «запасом» в 6 месяцев;

- Турист не числится в списке лиц, которым запрещен въезд во Вьетнам;

- С даты последнего выезда из страны прошло больше 30 дней.

При въезде в государство визовый сбор не оплачивается, на границе просто ставится въездной штамп с датой прибытия. Все, что требуется от россиянина — предъявить загранпсапорт и обратный билет или его бронь. На практике даже наличие обратного билета пограничников интересует крайне редко. Однако при его отсутствии есть некоторая вероятность, что путешественника не пустят в страну.

Перевод из Европы в Россию через системы денежных переводов

В настоящий момент для россиян доступны три компании, которые занимаются переводами. Некоторые службы, к примеру, «Золотая Корона», позволяют делать перевод прямо с карты, в системе «Контакт» подобные операции недоступны.

«Юнистрим»

На данный момент платежная система работает с 25 странами:

Как и в других похожих системах, тут нельзя переводить средства, которые связаны с осуществлением предпринимательской деятельности, от участия в бизнесе, связанных с получением дохода от ценных бумаг, по инвестиционным вкладам.

Основные параметры переводов:

- сумма – от 50 до 300 000 рублей;

- перевод в России можно получить только в рублях (даже если отправлен он в евро или в долларах);

- компания пересчитывает сумму в рубли по актуальному курсу;

- перевод идет за несколько минут.

Комиссия за перевод зависит от страны отправки. Например, если отправить из Италии в Россию 5000 рублей, отправитель заплатит 814,87 евро суммы перевода и 5,66 евро комиссии – это 0,7% от суммы. Правда, конвертация в рубли будет идти по курсу 61,36 – тогда как даже официальный курс ЦБ на 1,5 рубля выше.

Чтобы отправить деньги, отправитель должен прийти в банк, осуществляющий подобные переводы и назвать реквизиты получателя: страну, город, ФИО, номер телефона. В России получить перевод можно в кассе «Юнистрим», в офисе банка-партнера, в «Почта Банке», «Россельхозбанке», и т.д.

Отметим, что недавно на сервис были жалобы — некоторые клиенты не могли забрать перевод, который по каким-то причинам не мог получить адресат.

«Золотая корона»

Денежные переводы из Европы в Россию доступны на данный момент для нескольких стран, включая европейские:

В этой системе отправить деньги из Европы в Россию можно только с карты в приложении. То есть, нужно иметь карту местного банка или попросить кого-то отправить со своей карты (наличные переводы в Россию есть только из Узбекистана).

Основные параметры переводов:

- сумма перевода – от 4 до 5000 евро;

- комиссия – зависит от направления, а при конвертации валюты ее нет. Правда, и курс будет не таким выгодным, как даже у «Юнистрима»;

- отправка только с карты, получение возможно на карту или наличными.

Например, сейчас, чтобы в России получить 50 тысяч рублей, нужно отправить из Италии 839,77 евро без комиссии – то есть, за 1 евро система дает всего 59,54 рубля.

Перевод можно сделать, установив приложение с сайта, после этого заполнить поля со страной-отправителем, реквизитами получателя и суммой. Перевод уменьшается на сумму комиссии в соответствии с тарифами (если эта комиссия есть).

Для получения перевода можно воспользоваться путеводителем на сайте, чтобы выбрать удобный пункт выдачи. При желании можно зачислить перевод на карту.

«Контакт»

Еще одна система денежных переводов, как вариант перевода денег, позволяющий физическому лицу получить средства и-за границы. Contact совершает транзакции между 15 странами:

На сервисе не установлено ограничений по минимальной и максимальной сумме. Она зависит от государства, из которого будет отправлен перевод. Для совершения транзакции производится проверка данных получателя и отправителя, которая может занимать по времени от нескольких минут до одних суток.

Комиссия зависит от страны, из которой идет перевод. Например, если отправлять деньги из Латвии, комиссия составит:

- в рублях – 1,5% от суммы, максимум 2250 рублей;

- в долларах – 1,5% от суммы, максимум 75 долларов.

Чтобы сделать перевод, нужно посетить центр обслуживания, назвать оператору страну, куда будет отправляться перевод, ФИО получателя, сумму переводимых средств. После отправки денег оператор сообщит контрольный код, который следует отправить получатели. При помощи него он сможет получить деньги.

На сайте имеется путеводитель по пунктам выдачи денежных переводов, при помощи которого можно выбрать ближайшее отделение.

Как перевести деньги из Европы в Россию с карты на карту

Перевод денег из Европы в Россию сейчас становится все более проблематичным, долгим и дорогим. Разберем основные варианты перевода денег по этому направлению.

Через карту «МИР»

Несмотря на то, что карты «Мир» поддерживаются кроме России еще в 11 странах мира, их держатели лишены возможности получать переводы из стран Европы. Из европейских стран их поддерживают лишь банки Турции, и то – только для снятия денег в банкоматах и оплаты покупок в магазинах.

Внести средства на карту «Мир» по ее номеру в Европе в принципе невозможно – карточные счета ведут российские банки, и за пределами России пополнять их через переводы в евро невозможно.

Через карту Union Pay

UnionPay – китайская (точнее, международная) платежная система, которая работает в сотне стран мира. Но для россиян это точно не идеальный вариант:

- оформление карты стоит дорого, а бесплатные виртуальные карты выпускаются в ограниченном количестве банков и не работают за границей со смартфонов;

- пополнить карту UnionPay российского банка за границей наличными тоже невозможно;

- перевести деньги на такую карту с карты зарубежного банка нельзя – система просто не «видит» номера российских карт.

Теоретически не существует запрета на перевод евро из Европы в Россию. Например, существует сервис переводов внутри системы UnionPay – MoneyExpress. Но воспользоваться им можно в редких случаях – деньги можно перечислить только на карту UP китайского банка.

Перевести деньги напрямую на карту российского банка (даже если это UnionPay) невозможно. Для этого применяются счета IBAN, на использование которых Россия не переходила. Можно перевести деньги на карточный счет через SWIFT – но это может быть абсолютно любой счет в банке, который пока работает с системой.

Какие есть риски при переводе денег за границу?

Если вы хотите перевести деньги из России в Европу, нужно учитывать риски, с которыми можно столкнуться в процессе:

- Деньги могут не дойти до адресата, если выбрать неверный способ перевода. Так, если перевод будет осуществляться через SWIFT, ни один банк не дает гарантий, что перевод пройдет быстро. Клиенты жалуются, что задержки из-за дополнительных проверок со стороны иностранных банков-посредников составляют до месяца. Все это время деньги забрать нельзя, они в серой зоне. По истечении срока некоторые переводы отклоняют, и нужно долго ждать возврата средств. В текущих условиях нужно тщательно выбирать банк-отправитель.

- Банки ввели комиссии по переводам из РФ в валюте. Например, комиссия «Газпромбанка» за SWIFT-перевод составит не менее 12 тыс. рублей за операцию. Не забываем и про ограничения по размерам суммы — не больше $1 млн за месяц со счетов российских банков и не больше $150 тыс. без открытия счета.

- При переводах в криптовалюте клиенты бирж или обменников теряют до 10% от суммы только на конвертации. А еще участились случаи взлома аккаунтов пользователей с хищением средств.

- Из-за востребованности переводов в валюте в этой сфере активизировались мошенники. Нужно быть внимательным при выборе платежного оператора, обязательно искать и изучать реальные отзывы людей, которые уже воспользовались услугой.