Кто должен подавать налоговую декларацию в Германии

Многократно читала, что декларацию нужно обязательно подавать, так как при этом возвращаются огромные суммы. Ну далеко не огромные, по крайней мере далеко не всем. Если человек работает по найму, рабочего кабинета дома не имеет, жена не работает, родственникам деньги не посылают, переездов по работе не было, детей нет, то возвращать, собственно, практически нечего, особенно если вы при этом тратитесь еще и на налогового консультанта.

Также нередко встречается утверждение, что семья с 3 и 5 классами обязана подавать декларацию. Это не так: если один из супругов не работает или работает на необлагаемый минимум, дополнительных доходов нет, то не обязана (хотя сдавать ее обычно стоит в интересах самой семьи). А кто же обязан?

- Семьи, где оба человека работают с классами 3 и 5, причем оба получают налогооблагаемый доход.

- При получении дополнительных доходов (например, сдача в аренду жилья) от 410 евро.

- В налоговую карту были внесены Freibetrag.

- Частные предприниматели, чей доход выше необлагаемого минимума (и в других случаях, которые подробно изучать не буду).

- Имеющие доход в виде пособия по безработице, Elterngeld, Krankengeld (последний выше 410 евро).

- От работодателя получены “особые” выплаты, помеченные в Lohnsteuerbescheinigung буквами.

- Разведенные родители или родители-одиночки, делающие на ребенка Frei- или Pauschbetrag.

- Работающие у нескольких работодателей.

- Один из супругов – гражданин страны Евросоюза.

Подробнее о том Кто обязан подавать налоговую декларацию в Германии

Как подать налог на самозанятых в Германии

Декларации по подоходному налогу в Германии должны быть поданы после конца декабря; это конец немецкого налогового года. Вы должны подать декларацию после окончания налогового года, а обычный крайний срок — 31 июля. Так, например, ваша декларация за 2020 год должна быть подана до 31 июля 2021 года. Декларации, подготовленные налоговыми профессионалами, должны быть поданы 31 декабря.

<Через два-шесть месяцев после подачи декларации вы получите из налоговой инспекции налоговый расчет, в котором будет подробно указано, следует ли вам ожидать возврата или вы должны доплатить налог.

Вы можете заполнить налоговую декларацию на бумаге или онлайн с помощью программного обеспечения Федерального центрального налогового управления. Вам необходимо заполнить общую налоговую форму (Mantelbogen). В зависимости от ваших индивидуальных обстоятельств, вам может потребоваться заполнить и ряд других форм. Чтобы упростить задачу, в Германии появляется все больше онлайн-платформ, которые помогут вам подать налоговую декларацию. К ним относятся:

- Taxfix

- wundertax

Эти сервисы могут значительно облегчить процесс подачи налоговой декларации, а также помочь вам получить все причитающиеся вам суммы. Кроме того, вы можете зайти на сайт Mein ELSTER (на немецком языке), чтобы подать декларацию. Некоторые онлайновые пояснительные формы (на немецком языке) могут оказать дополнительную помощь.

Практическое применение налоговой декларации

Лица, проживающие в Германии более 6 месяцев, могут подавать декларацию о доходах. Резиденты, которые относятся к 3, 4, 5 и 6 классам налогообложения, должны подавать данный документ в обязательном порядке. Для 1 и 2 классов существуют определенные исключения.

На самом деле практически все немцы заполняют налоговую отчетность, поскольку для них это выгодно: в отличие от других стран, в Германии с помощью декларирования доходов и расходов можно вернуть львиную долю выплаченного за год налога.

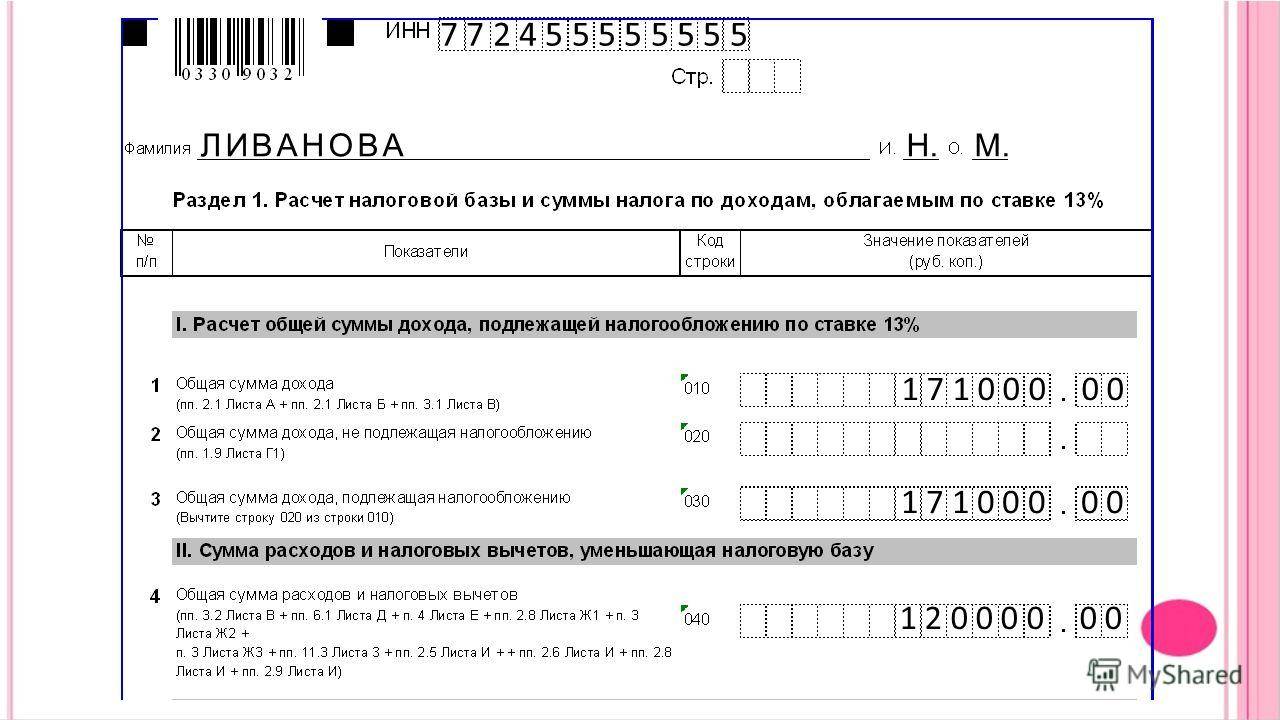

Основой для расчета налога служит прибыль физического лица, полученная в течение года. Для ее расчета принимаются все денежные поступления работника как по основному месту занятости, так и по дополнительному, а также нетрудовые выгоды.

Из доходной части отнимаются затраты, предусмотренные к вычету согласно законодательства. Полученная сумма нетто-дохода принимается к налогообложению. Именно с помощью заполнения главного финансового документа можно обозначить все расходы, которые компенсируются государством.

Заполнение декларации: за счет чего можно вернуть часть налогов

Налоговая декларация включает в себя основной формуляр (Mantelbogen) и дополнения (Anlagen). Каждое дополнение имеет буквенное обозначение:

- буква N используется для формуляров для работников по найму;

- в бланк с пометкой К заносится информация о детях;

- дополнение KSO заполняют лица, владеющие недвижимостью, имеющие денежные накопления и прочие материальные блага.

Каждая отдельная тема имеет свое дополнение.

Немецкая налоговая система позволяет в значительной мере уменьшить обязательства, вычитая из них разного рода расходы.

К вычету разрешается принимать затраты, понесенные в связи с такими действиями:

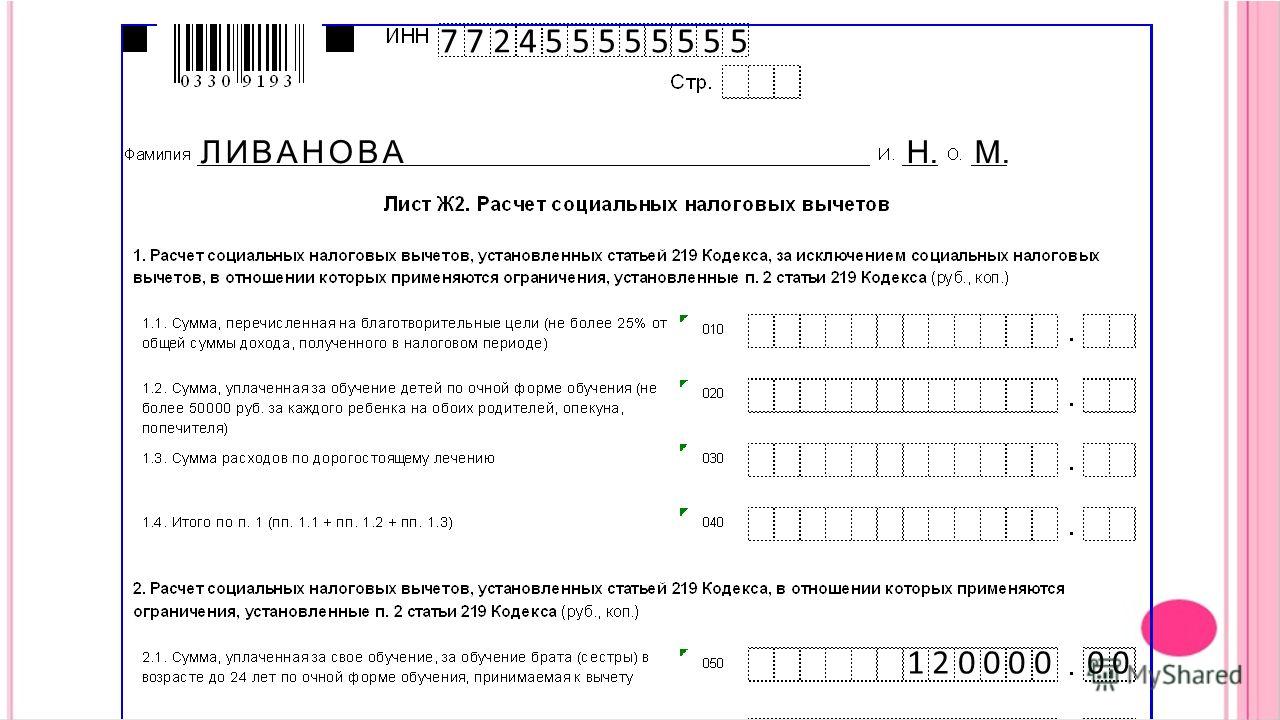

приобретение пособий для изучения правильности заполнения декларации, а также оплата услуг налогового консультанта; обучение за свой счет другой профессии (существуют ограничения по списанию определенной суммы в год);

проживание в отеле на период обучения; покупка учебного материала – книги, пособия, компьютерные программы; приобретение вещей, необходимых для профессиональной деятельности (одежда, канцелярия, литература, обустройство домашнего рабочего кабинета); проезд к месту учебы или работы; участие в благотворительных акциях и клубах (при этом важно к декларации приложить квитанцию о пожертвованиях и взносах); привлечение сторонних лиц для помощи по хозяйству в связи с болезнью или преклонным возрастом (больше 60 лет); уход за пожилыми или больными родственниками (прилагается справка врача о том, что близкий человек действительно нуждается в уходе)

Также с налогов списать могут непредвиденные расходы на похороны, развод, судебные тяжбы, приобретение нового имущества в связи с утратой старого в результате пожара или кражи. Но при этом налоговая служба сначала проверит возмещенные суммы по страховке, учтет наличие детей и посчитает общие доходы. Только после всех расчетов будет возвращена положенная сумма.

Для того, чтобы вернуть в следующем году удержанные в текущем году суммы налогов, нужно собирать на протяжении года все чеки, справки, квитанции об оплате, и приложить их к декларации.

Заполнять декларацию можно несколькими способами:

- обратиться за помощью к налоговому консультанту;

- самостоятельно в интернете в специальной программе или на сайтах-помощниках вроде ;

- лично в офисе фискальной службы на распечатанных бланках (также бланки декларации можно скачать на ).

Заполненный документ подписывают и отправляют в Finanzamt.

На обработку полученных материалов у налоговой службы обычно уходит не более двух-трех недель, после чего от нее приходит подтверждение о приеме документов в работу.

Результатом проверки декларации будет заключение с указанием суммы, которую можно получить обратно или доплатить.

Налогообложение предприятий

Юридические лица уплачивают налоги по двум базовым статьям:

- НДС или взнос с товарооборота. С суммарной стоимости проданных товаров предприниматель платит 19%. Если компания занимается социально значимой продукцией, в том числе продуктами питания, применяется сниженная ставка в 7%. Налог возмещается при реализации сделок на экспорт.

- Налог на доходы. Делятся на два типа: для уплаты в местный и государственный бюджеты. Такая программа была разработана специально для интенсивного развития небольших немецких областей. Так, взнос в федеральный бюджет имеет ставку 15,85%. Облагается им доход фирмы, полученный в пределах государства или за границей. В муниципальную казну вносят от 15 до 20%. Окончательный процент зависит от региона, где расположено предприятие.

Если компания занимается социально значимой продукцией, то применяется сниженная ставка в 7%

Юридические лица, как и физические, платят массу других налогов. Это:

- за покупку квартир, земли, коттеджей, нежилых построек: 3,5-5% в зависимости от характера и стоимости объекта;

- поземельный: уходит в региональный бюджет в размере 1,2% от стоимости всех земельных участков, которые находятся во владении компании;

- за владение недвижимостью: уплачивается со стоимости объектов дороже 20 00 евро, ставка 0,6%;

- за автомобили: ставка плавающая, на нее влияет мощность автомобиля и процент загрязнения воздуха углекислым газом; если машина соответствует требованиям Евро 5 и Евро 6, владелец освобождается от взноса;

- за проценты от ценных бумаг и депозитов и за дивиденды: юридические лица платят по 26,4% от дивидендов в компаниях, где налогоплательщик имеет долю; с физлиц налог удерживается автоматически сотрудниками банка.

Немецкий подоходный налог очень сложно понять и рассчитать, особенно тому, кто ни разу не сталкивался с такими финансовыми операциями. Однако именно такой подход создает тот самый уровень социальной надежности в Германии, который так ценят в мире. При этом правительство весьма лояльно к налогоплательщикам и предлагает им вполне законные способы уменьшить существующий налог. Для этого нужно лишь выбрать правильную налоговую категорию и сохранять все квитанции на расходы.

Налоги на юридических лиц в Германии

Корпорации платят обязательные взносы с прибыли. Ставка – 25%. Но и она одинакова не для всех. В Германии существует деление повинности на ограниченную и неограниченную. Первый вариант предусмотрен для компаний, которые расположены вне пределов территории ФРГ, но доходы получают внутри государственных границ. Второй вид ответственности существует для резидентных фирм. Декларации нужно предоставлять не позднее окончания отчетного периода, которое наступает 31 мая. Делать это нужно вне зависимости от организационно-правовой формы. Взносы распределяются по кварталам, в равных долях. Платятся они каждую четвертую часть года в 10-х числах.

Помимо декларации, придется предоставить:

- баланс;

- сведения о полученной за текущий период прибыли, а также понесенных убытках;

- письменное сообщение ревизоров о состоянии предприятия;

- официальная ксерографическая копия решений акционеров.

Вычислений из базы, на основе которых рассчитываются сборы, тоже много. Сюда входят:

- резервные фонды, существующие для выравнивания ситуации из-за инфляции;

- амортизация;

- пожертвования в социальные фонды;

- расходы, понесенные в результате удовлетворения представительских целей (в допустимых пределах).

Ставка колеблется от 23% до 33% (включая торговый налог). Кроме того, им придется оплатить сбор:

- с приобретения недвижимости:

- с земли;

- с содержания недвижимого имущества;

- с автомобилей (если он состоит в собственности юридических лиц);

- с дивидендов, депозитов и ценных бумаг.

Ставка НДС в Германии

Статья государственного дохода от налога на добавленную стоимость достаточно существенная. Она составляет почти тридцать процентов (28, если точнее) от общего веса в бюджете страны. Объектом для формирования базы сборов является стоимость товаров или услуг. НДС составляет 19% – обычная ставка, и 7% – пониженная. Здесь тоже существует множество нюансов.

Например, ваша компания находится на старте собственного развития и стремлений ad astra и, соответственно, получает невысокий доход. Он ниже предусмотренной ставки, с который взимается НДС. Возможны следующие варианты:

- Вообще не платить налог, оформив освобождение на основе суммы полученного дохода. Так может поступить фирма, зарегистрированная в области сельского хозяйства или лесной промышленности, а также работающая на экспорт. От НДС освобождаются врачи, ветеринары, страховые агенты.

- Уплачивать, но по ставке в 80% от той, которая существует для вашего товара.

- При обороте предприятия в 32,5 тысяч евро, оно имеет право на освобождение от обязательных взносов в следующем календарном периоде.

Налог корпораций Körperschaftsteuer

К корпорациям в Германии относят таких юридических лиц, как акционерные общества, кооперативы, ООО. Налоговая ставка составляет 15%, к ней добавляется сбор солидарности в размере 5,5 процентов. Существует два механизма начисления данного вида налога:

- для неограниченно налогообязанных организаций. Для корпораций, которые содержат центр управления в виде офиса, расположенного на территории Германии ведется расчет налога от прибыли, в том числе, нереализованной, например, рост стоимости актива.

- для ограниченно налогообязанных компаний. Если фирма не имеет зарегистрированного центра координации в ФРГ, либо он расположен за её пределами, компания оплачивает налог с доходов от деятельности на немецкой земле. При этом учитывается соглашение об избежании двойного налогообложения. при уменьшении налоговой базы.

Налог на коммерческую деятельность Gewerbesteuer

Сумма взымаемых процентов составляет примерно 3,5 от дохода от коммерческой деятельности. Предусмотрен вычет для ИПшников и товариществ в виде 24,5 тысяч евро.

Сбор солидарности Solidaritätszuschlag

Налог находится в прямой зависимости от величины начисления налога корпорации и составляет 5,5 % её части. Он оплачивается лицами, причастными к корпоративному налогу вне зависимости от гражданства и национальности.

Сумма налоговых отчислений для юридических лиц в среднем достигает 25-30 процентов.

Подоходный налог с зарплаты в Германии: сроки оплаты

Налоговые декларации оплачивают после окончания налогового года. При этом налоговый год совпадает с календарным. Декларация обычно отправляется клиенту до 31 декабря и подлежит оплате до 31 июля. Так, отчитаться за 2020 год следует до 31 июля 2021 года.

Налоговая служба пришлёт документ, содержащий налоговую оценку декларации спустя 2-6 месяцев после её подачи. Налоговая оценка содержит информацию о налоговых вычетах, которые будут сделаны на счёт заявителя. В ней также будет сообщаться о дополнительных сборах, для уплаты которых будет дано 4 недели.

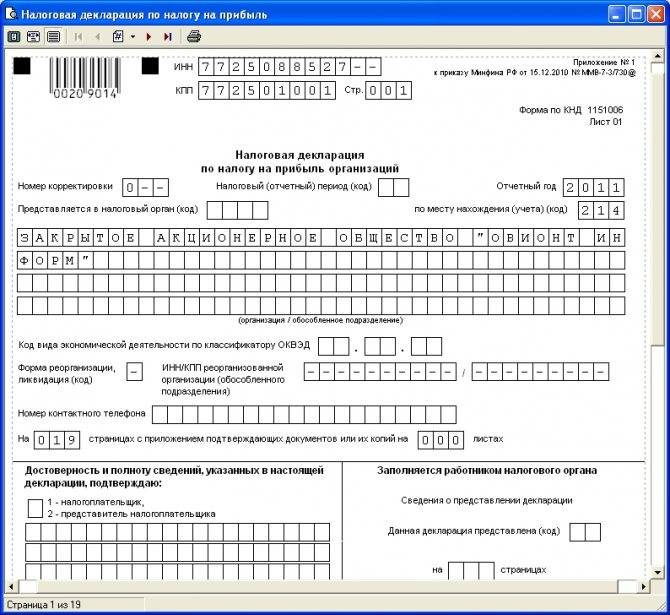

Заполнить налоговую декларацию можно на бумаге или онлайн на сайте Федерального центрального налогового управления Германии. Все налогоплательщики заполняют общую налоговую форму (Mantelbogen). В зависимости от случая также может потребоваться заполнение дополнительных форм.

Основные виды налогов

Налогообложение в Германии состоит из трех больших категорий:

- налогов на доходы;

- налогов на имущество;

- налогов на потребление и сделки.

В каждую из этих групп входит несколько видов налогов. Так, к первой категории относятся подоходный с физлиц, налог на прибыль предприятий и на хоздеятельность. К основным налогам на имущество относятся сборы на землю, на наследство и на дарение. К третьей категории относят НДС и налог на приобретенное имущество.

Согласно действующему законодательству, установлены две ставки НДС в Германии: общая – 19% и пониженная – 7%. Пониженную платят на большинство продуктов, а также заведения общепита. Законом предусматриваются льготы на выплату НДС для небольших фирм. Данный сбор не взимают с экспорта, а также поставок продукции, осуществляемых в рамках Европейского Союза, с аренды земли, предоставления кредитов, доходов в мед и соцсферах.

Важнейшие принципы налогообложения в Германии

Со времен Л. Эрхарда в Германии укоренились важнейшие принципы построения системы налогообложения:

— минимальны или, точнее, минимально необходимы и затраты на их взимание; — налоги не могут препятствовать конкуренции, изменять чьи-либо шансы;

— налоги соответствуют структурной политике;

— налоги нацелены на более справедливое распределение доходов;

— система должна строиться на уважении к частной жизни человека; в связи с налогообложением человек должен по минимуму открывать государству свою частную жизнь; налоговый работник не имеет права никому дать какие-либо сведения о налогоплательщике; сохранение коммерческой тайны гарантировано; — налоговая система исключает двойное обложение;

— величина налогов соответствует размеру государственных услуг, включая защиту человека и все, что гражданин может получить от государства .

Налоги Германии подразделяются на:

– совместные (федеральные + земельные);

В налоговой системе преобладают косвенные налоги. Наиболее крупные налоговые источники формируют сразу 3-2 бюджета.

Так, подоходный налог с физических лицраспределяется следующим образом:

– 42,5% – в федеральный бюджет;

– 42,5% – в бюджет земли;

-15% – в местный бюджет.

Налог на доходы корпораций делится:

– 50% -в федеральный бюджет;

– 50% – в бюджет земли.

Налог на предпринимательскую деятельность:

– 50% – в местный бюджет;

– 50% – в федеральный бюджет и бюджет земли.

НДС распределяется по всем трём бюджетам, но доли меняются.

Германия – одна из немногих стран, где применяется не только вертикальное, но и горизонтальное выравнивание доходов. Высокодоходные земли(Бавария, Вюртемберг, Северный Рейн – Вестфалия) перечисляют часть своих финансовых ресурсов менее развитым землям(Саксония, Шлезвиг-Голштейн).

Основные виды налогов в Германии:

– подоходный налог с физических лиц (ставка 19-53%);

– налог на доходы корпораций (ставка 42%);

– НДС (ставки 7 и 15%);

– промысловый налог- местный налог (5%- от прибыли, 0,2% – от ст-ти ОФ);

– налог на собственность (физ. лиц – 1%, юр.лиц – 0,6%);

– налог на наследование и дарение (от степ. родства – 3-70%);

– таможенные пошлины и др.

Местные налоги носят не столько фискальный, сколько регулирующий характер (регулируют деловую активность).

Налоги с граждан в Германии

Подоходный налог в Германии прогрессивен, его минимальная ставка — 19 процентов, максимальная — 53. Необлагаемый минимум — 1536 марок в месяц для одиноких граждан и 3072 марки для семейных пар. Далее идут льготы на детей, возрастные льготы, льготы по чрезвычайным обстоятельствам (болезнь, несчастный случай). Например, для лиц в возрасте 64 лет и старше необлагаемый минимум увеличивается до 3700 марок; у лиц, имеющих земельный участок, не облагается подоходным налогом 4750 марок. Максимальная ставка налога применяется к гражданам, чей доход превышает 120 тыс. марок, или 240 тыс. марок для семейной пары. Объектом обложения подоходным налогом являются все доходы человека, а именно: от наемного труда, самостоятельной работы (свободные профессии), промысловой или сельскохозяйственной деятельности, от капитала, сдачи имущества в аренду и в наем, все прочие поступления. Для определения облагаемого дохода из поступлений вычитаются затраты. При этом учитываются и особые расходы, как, например, алименты после развода супругов, взносы на медицинское страхование и страхование жизни, церковный налог, затраты на профессиональное образование и т. д.

Ставка налога на наследство и дарение зависит от степени родства и стоимости имущества. Не облагаемые налогом суммы также различны для разных категорий: для супругов она составляет 250 тыс. марок, для детей — 90 тысяч, внуков — 50 тысяч, братьев и сестер — 10 тысяч марок.

Дата добавления: 2015-12-08 ; просмотров: 1044 ; ЗАКАЗАТЬ НАПИСАНИЕ РАБОТЫ

Срок подачи

Если гражданин самостоятельно подает декларацию, то сдать её нужно до конца мая следующего года. При обращении к консультанту сроки сдачи продлеваются до 31 декабря.

Те, кто не обязан сдавать отчётность, но хотят это сделать с целью возврата перечисленных средств, имеют право сделать это в течение 4-ех последующих лет. Для тех, кто обязан отчитаться, за несовременную сдачу декларации назначают штраф в размере 10% от суммы налогов.

Таким образом, подавать декларацию должен каждый резидент, проживающий на территории страны более полугода, и имеющий доход. Честное и своевременное декларирование выгодно самим гражданам, так как оно позволяет вернуть определенную долю уже уплаченных в казну денег. На первом этапе рекомендуется обращаться к специалистам Steuerberater, их обязанность – оказать помощь в заполнении, сборе и подаче документов в проверяющие органы.

Немецкая налоговая декларация.

Немецкая бюрократия известна всем жителям Германии не понаслышке. Особенно заполнение немецкой налоговой декларации с бесчисленными формулярами и длинными немецкими словами страшит иностранцев, не так ли?

Не совсем. На сайте SteuerGo заполнить немецкую налоговую декларацию теперь можно легко и быстро на русском языке. Также сайт доступен на немецком, английском, польском, хорватском, сербском и боснийском языках.

Многие иностранцы, работающие в Германии, знают только два способа решения вопросов, касающихся налоговой декларации. Первый – не подавать налоговую декларацию вообще (если нет обязательства), и второй – платить немалые деньги налоговому консультанту.

На самом деле, работники по найму не обязаны подавать налоговую декларацию. Однако лучше это делать, так как в большинстве случаев государство возвращает переплаченные налоги. Каждый налогоплательщик, который подает налоговую декларацию в Германии, получает в среднем 900 евро. Пользователи SteuerGo могут получить возврат в среднем 1.100 евро благодаря полезным индивидуальным налоговым подсказкам.

SteuerGo – это быстро и просто

На сайте SteuerGo Вы можете заполнить и подать свою налоговую декларацию и дополнительно еще одну, заплатив только один раз 29,95 евро. Вы платите только после того, как полностью заполните декларацию, то есть когда Вы готовы подать налоговую декларацию в уполномоченную налоговую инспекцию. Это значит, что Вы можете тестировать функции налоговой программы абсолютно бесплатно и посмотреть, стоит ли Вам подавать налоговую декларацию. Как только Вы заплатили 29,95 евро, Вы можете заполнить еще одну налоговую декларацию, например, для партнера или коллеги. Вы платите только один раз, но получаете две налоговые декларации за один налоговый год!

SteuerGo можно использовать на компьютере, планшете и даже на мобильном телефоне. Вам не нужно устанавливать программу, и Вы можете быть уверены, что Ваши данные защищены. SteuerGo использует только самые надежные серверы безопасности, расположенные в Германии, и строго соблюдает немецкие правила защиты данных.

В последующие годы Вы можете перенести свои данные из заполненной налоговой декларации в новую декларацию. Также большую часть Ваших актуальных данных можно извлечь из налоговой инспекции. Данные затем автоматически проверяются и вносятся в соответствующие поля декларации. Таким образом налоговая декларация заполняется еще быстрее.

Заполнение налоговой декларации возможно и без знаний системы налогообложения

Но заполнить налоговую декларацию, конечно, очень сложно, не так ли? Вовсе нет. SteuerGo ведет Вас через процесс заполнения и подачи декларации шаг за шагом с помощью интервью. Программа запрашивает необходимую информацию и также подсказывает, если какие-то данные не были введены.

Простые пояснительные тексты помогают пользователям, не говорящим на немецком языке, понять, в какие именно поля следует вводить данные. Также программа дает важные рекомендации по налогообложению, т.е. указывает, если путевые расходы или счета за работу мастеров не были учтены. Благодаря этому пользователи получают возможность ознакомиться с немецкой налоговой системой и узнать, как можно сэкономить еще больше налогов в будущем.

Знаете ли Вы, что можно вычитать расходы, например, по уходу за детьми, а также транспортные расходы на работу? Или что счет за работу маляра или помощника по дому снижает налоговое бремя? Вы также можете вычесть расходы на переезд в Германию или в пределах Германии. Наличие второго дома (предполагая, что у Вас есть квартира на родине и в Германии) также снижает налоговое бремя.

Обслуживание клиентов — приоритет для SteuerGo

Вы можете связаться со службой поддержки SteuerGo с понедельника по пятницу, с 9 до 17 часов. Конечно же, после подачи налоговой декларации SteuerGo не оставит Вас. Как только извещение о начислении налога (Steuerbescheid) будет получено от налоговой инспекции, SteuerGo проверит его на правильность. Если извещение содержит ошибки, Вы получите образец письма для подачи возражения в налоговую инспекцию.

Также, в отличие от налогового консультанта, программа доступна для Вас круглосуточно. Вы можете заполнять налоговую декларацию тогда, когда Вам удобно, а не тогда, когда у налогового консультанта есть время.

Больше информации о недвижимости, организации бизнеса и возможности получения вида на жительство в Германии читайте на сайте:https://german-property.ru

Видео

Как открыть свое дело в Германии? Selbstandig: доходы, налоги и страховкиСкачать

Свободные работники в Германии — FreiberuflerСкачать

Фриланс и налоги для начинающих. Сколько налогов платить фрилансеру.Скачать

Фриланс в ГерманииСкачать

Как переехать в Германию по визе фрилансера: личный опыт, советы, рекомендацииСкачать

Зарплаты и налоги в Германии на конкретном примереСкачать

6 ошибок самозанятых: как не потерять весь доход за 3 года. Штрафы для самозанятых в 2022 году. НПД.Скачать

ИП и самозанятые: как фрилансеру платить налоги?Скачать

Самозанятый 2020 / Плачу первый налог на НПД / Идет ли стаж? / Налоги со всех поступлений на карту?Скачать

Самозанятый в чем опасность? Кто может стать? Какие плюсы и минусы!Скачать

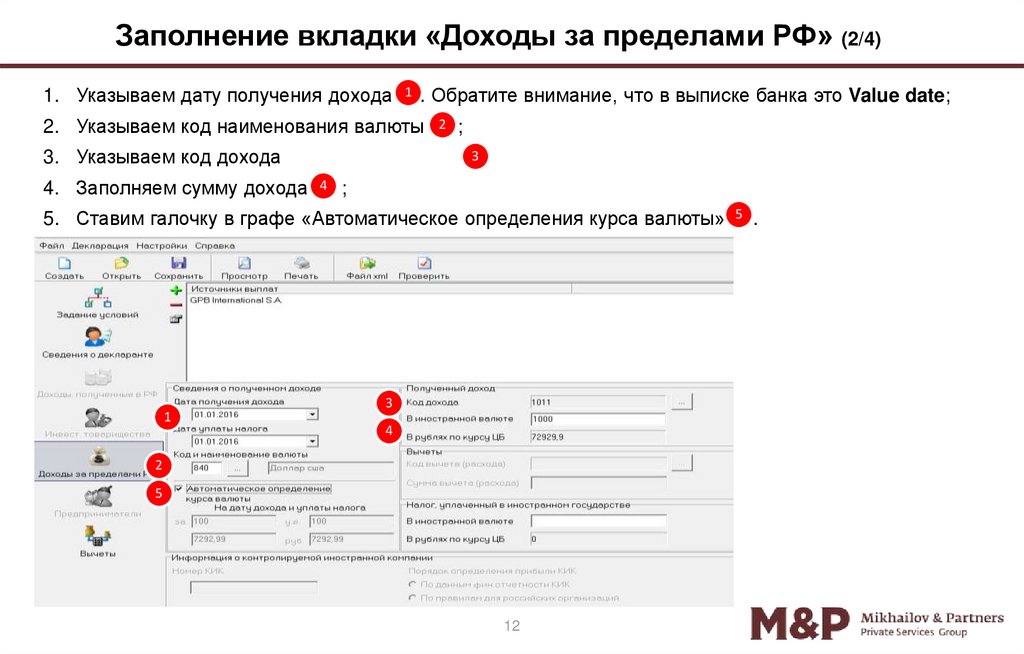

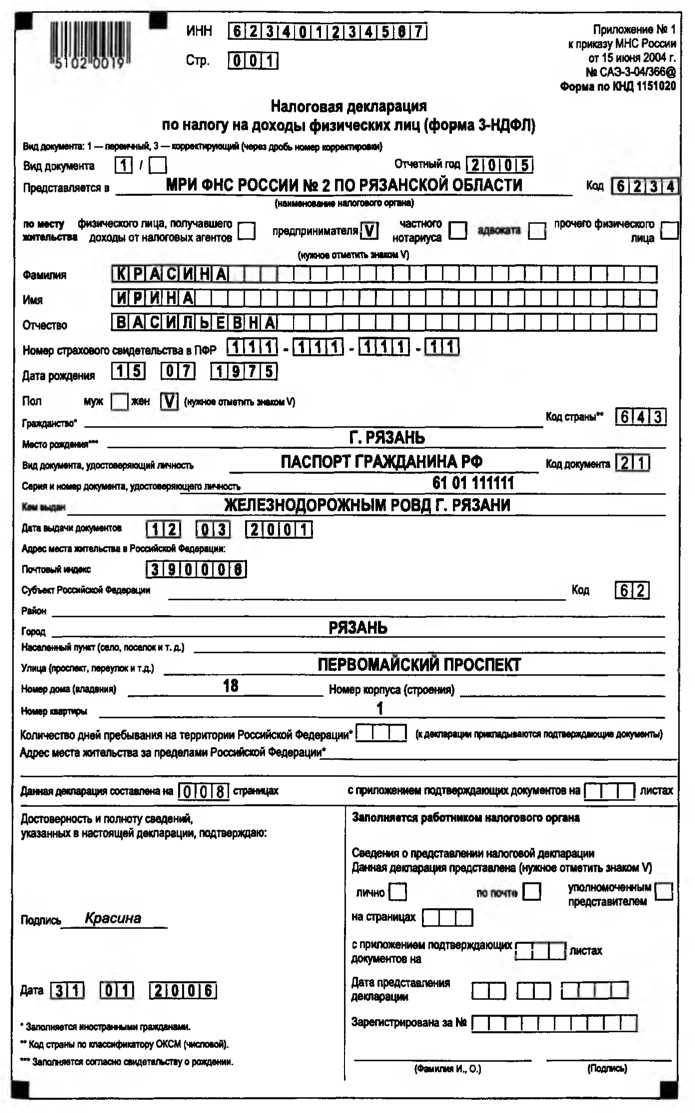

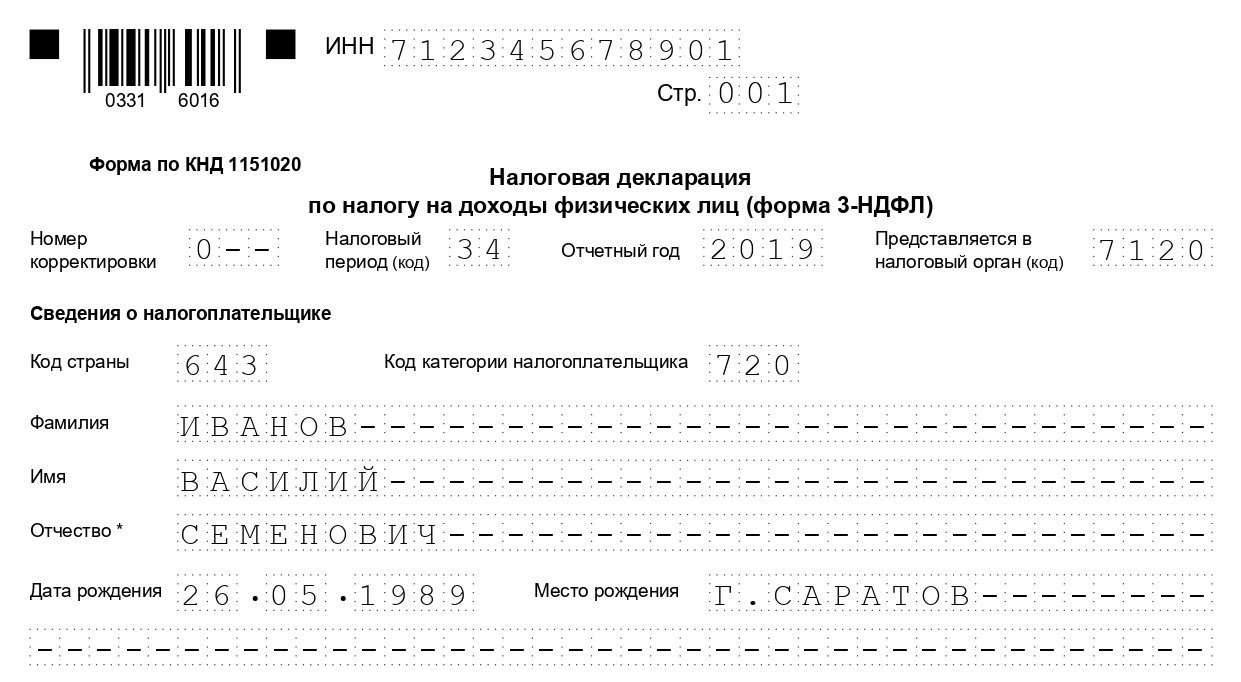

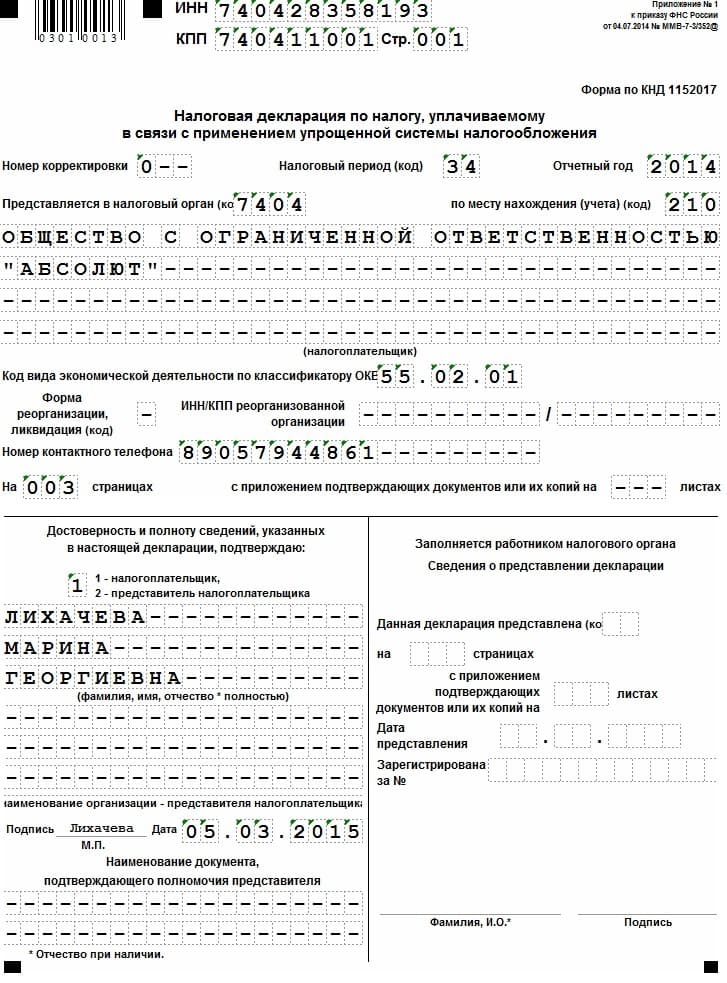

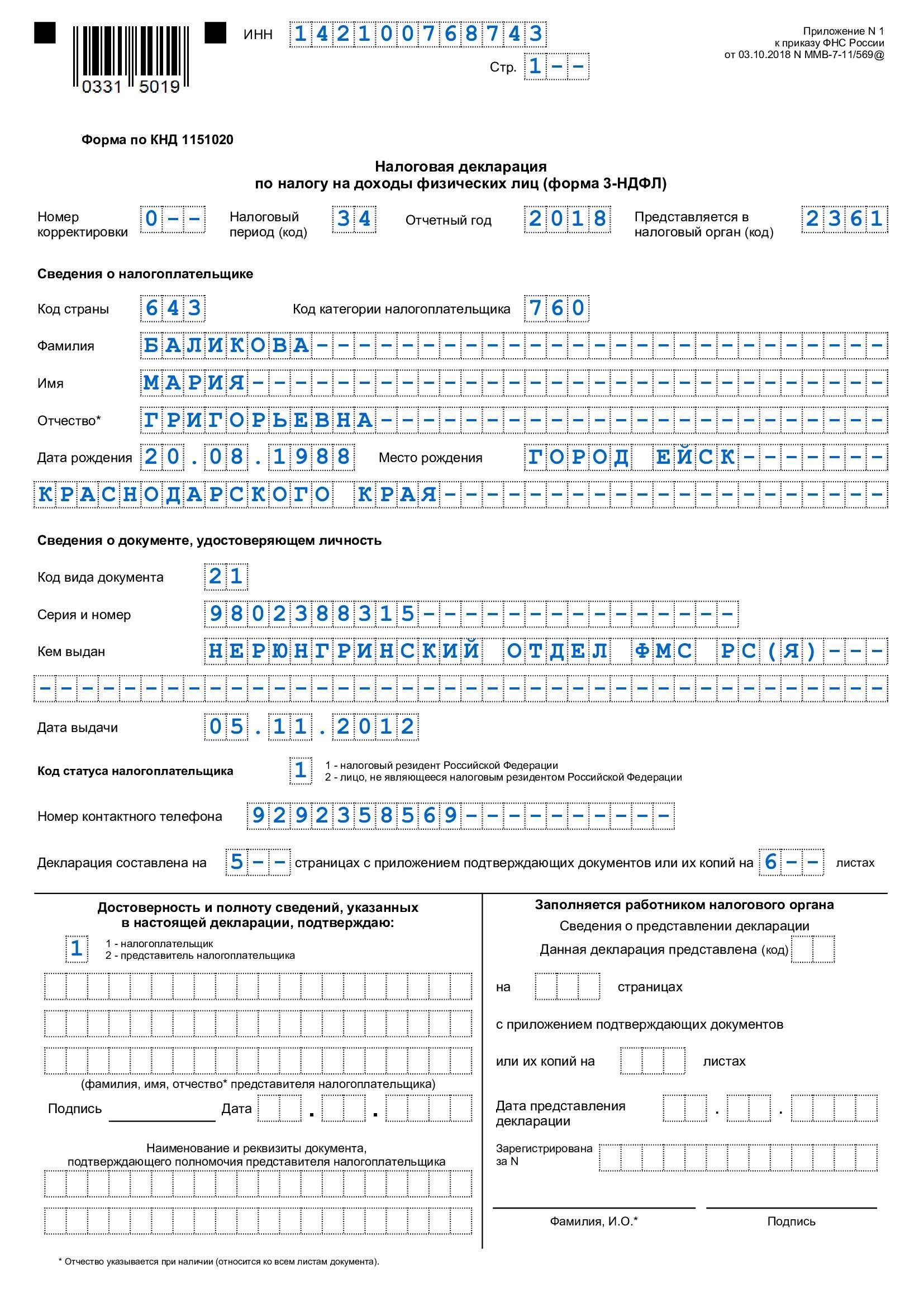

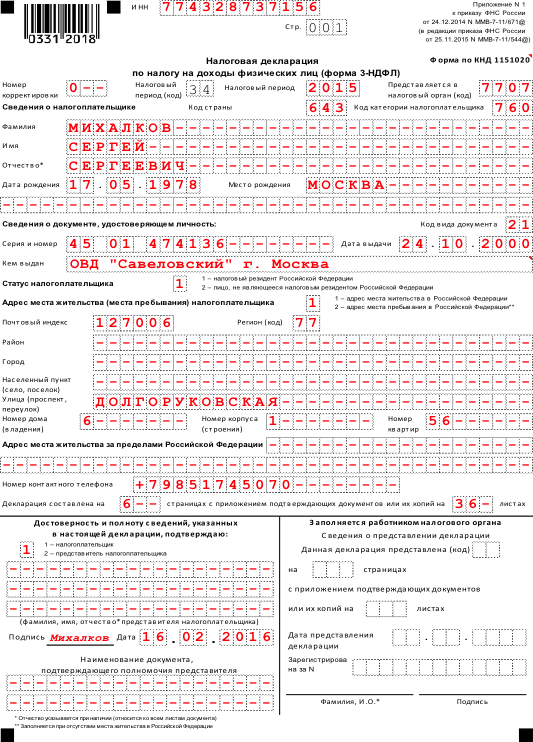

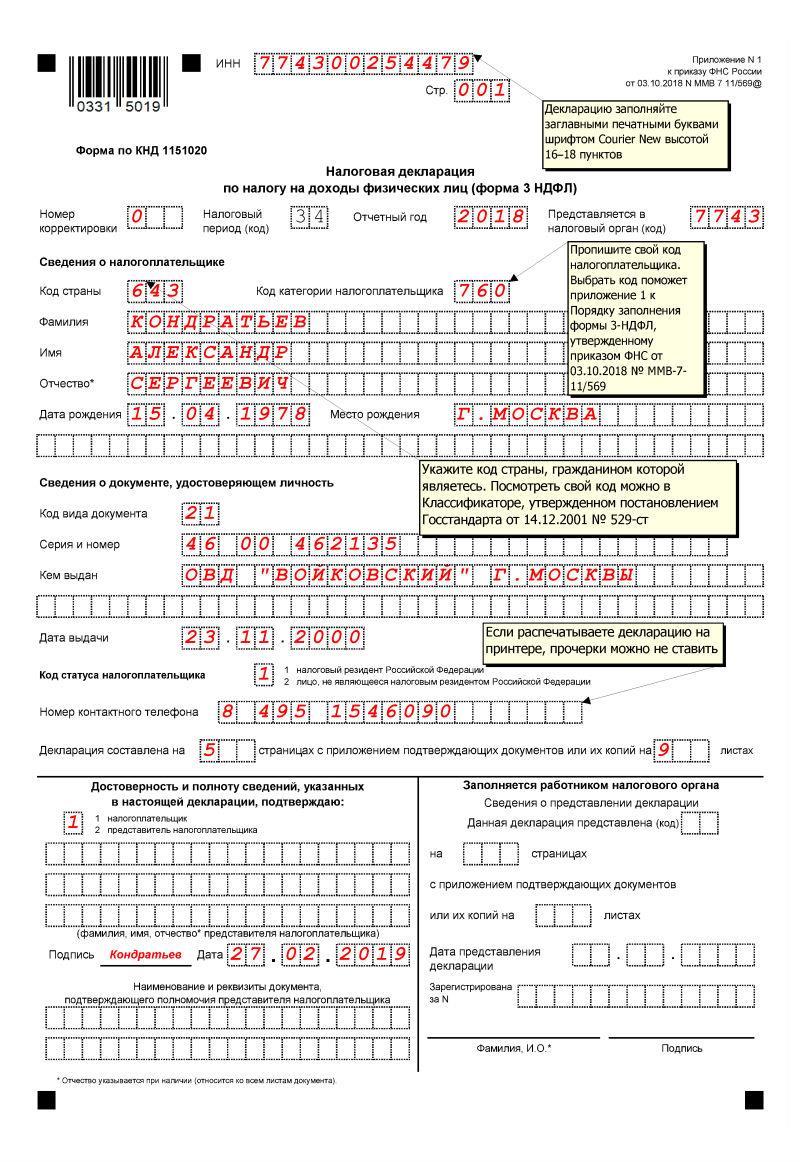

Общие требования к заполнению 3-НДФЛ

Компанейские налоги в Германии

В Германии действуют одни из самых высоких общих ставок корпоративного налога среди стран ЕС, в совокупности составляющие чуть менее 30%.

Национальный уровень корпоративного налога установлен на уровне 15%, а местные муниципалитеты взимают дополнительные торговые налоги сверх этого. Существуют некоторые налоговые кредиты и льготы, которые предприятия могут зачесть в счет уплаты корпоративного налога, например, кредит по муниципальному налогу и кредит на исследования и разработки.

В дополнение к корпоративному налогу в стране действуют налоговые льготы.

В дополнение к корпоративному налогу компаниям также может потребоваться уплатить налог на прирост капитала при продаже бизнес-активов, торговый налог и налог на дивиденды.

Возврат взносов в пенсионный фонд после выезда из Германии

Как известно, если вы проживали в Германии меньше 5 лет, то пенсия от Германии вам не положена

Если вы решили покинуть страну и ЕС (важно! Здесь и ниже, под фразой “переезд из Германии” подразумевается переезд из ЕС и, вероятно, UK\EEA (todo: уточнить)), вы имеете право получить назад свои взносы в пенсионный фонд. Для справки, это 9.35% от вашей брутто зарплаты (по состоянию на 2017)

- Под “5 лет” имеются в виду “60 месяцев взносов”. В зависимости от ситуации, здесь могут также учитываться взносы, сделанные в другой стране ЕС, поэтому если ваша ситуация похожа на “59 месяцев в Германии и 2 года в Великобритании”, лучше уточняйте вопрос заранее и консультируйтесь у юриста.

- Вы не должны быть гражданином EU/EEA/CH

- Возможность вернуть свои взносы появляется только через 2 года с момента переезда из Германии.

Дальше отправляете пакет документов (как минимум копию паспорта и заполненные и подписанные заявления) в пенсионный фонд Германии по адресу

- В течение 6-8 недель деньги должны поступить на ваш счет.

Кто должен подавать декларацию?

Обязанных достаточно много.

Имеете свое дело или приработок на стороне? Сдаете квартиру, получаете доходы от депозитов или акций, работаете на нескольких работодателей и т.п.? Подавать декларацию обязаны.

Супруг — гражданин страны Евросоюза? Подавать обязаны.

В налоговой карте указан Freibetrag? Опять же подавать обязаны.

Освобождены от подачи налоговой декларации лишь те, кто сидит на минимуме, работает на одного работодателя (тогда все заботы по общению с Finanzamt берет на себя работодатель) и семьи, где работает только один из супругов при условии оформленной схемы с 3 и 5 налоговыми классами.

Впрочем, у всех без исключения есть право подавать декларацию. Сроки для тех, кто не обязан подавать, более лояльные — в течение 4-х лет. Этим правом в Германии пользуются часто и с ощутимой пользой для себя. Можно вернуть немалые суммы налоговых выплат!

![Налог на имущество и землю в германии [grundsteuer] - rechtsrat.top](https://thailand-good.ru/wp-content/uploads/d/e/2/de21b7f9a09ce4ce262c9683e6c18b2b.png)