Проблемы счетов в чешских банках

Специфической особенностью, большинства банков, выдающих карточки к счету, являются лимиты. Эти лимиты устанавливаются в момент заключения договора, и обычно могут быть повышены при заявлении, лимиты распространяются на оплату товаров в магазинах, а также на снятие денег в банкоматах. Для многих банков стандартным лимитом по среднему тарифу является 30 тысяч крон, которые можно по заявлению увеличить до 80 тысяч крон в день. То есть снять с банкомата свои деньги, или оплатить своими деньгами покупки в магазине, свыше лимита – нельзя. Это действительно неудобно, однако встречается в каждом банке, при этом существуют границы лимитов, выше которых их повысить нельзя. Разумеется, можно снять со своего счета любую сумму, даже больше лимита в десятки раз, однако такое доступно только при личном визите в один из филиалов вашего банка.

Другой распространенной проблемой являются непонятные списания со счета. Они непонятные обычно лишь на первый взгляд, и банк их легко может объяснить, но вот для клиента, особенно иностранца, некоторые снятия денег со счета банком, могут показаться странным, поэтому приходится постоянно держать руку на пульсе, контролируя деятельность банка с вашим счетом.

Источники

- https://czlife.ru/otkrytie-bankovskogo-scheta-v-chexii/

- https://zagranportal.ru/chehiya/biznes-chehia/otkryt-schet-v-banke-chexii.html

- https://mainfin.ru/bank/jtbank

- https://internationalwealth.info/best-offshore-services/opening-personal-acc-uni-credit-czech-republic/

- https://bankovskie-karty.ru/banki-v-chehii/

- https://bankovskie-karty.ru/air-bank-v-chehii/

- https://ybcase.com/company-services/bank-accounts/lucsie-banki-cehii

голосовСредняя оценка: из 10

Как получить кредиты в университете в Чехии?

Каждый предмет в чешском вузе оканчивается либо зачетом, либо экзаменом. Если предмет оканчивается зачетом, чаще всего это бывают иностранные языки, вы, соответственно, получаете зачет или незачёт. Зачет – (Z) zápočet. Назачет – (N) nezapočet.

Если получили зачет – Вам дают кредиты. У предметов, которые оканчиваются экзаменом, Вы можете получить оценку в зависимости от успешности сдачи экзамена. Если Вы экзамен не сдали, вы получаете оценку четыре, тогда этот предмет придется снова учить в следующем семестре. Если получаете оценку выше, то Вам дают кредиты. Первые ошибки в роли чешских студентов!

Какие оценки получают студенты в Чехии на экзаменах

- Отлично — (A) výborně

- Очень хорошо — (B) velmi dobře

- Хорошо — (C) dobře

- Удовлетворительно — (D) uspokojivě

- Приемлемо — (E) vyhovující

- Неприемлимо — (F) nevyhovující (в случае несдачи экзамена).

В Карловом университете существует три попытки на сдачу определённого предмета, в ВШЭ трех попыток нет, но есть так называемое понятие 4 с плюсом. Если студент получает оценку 4 с плюсом, которая ставится, если он набрали 50-59%, у него есть еще одна возможность сдать данный предмет.

Что касается посещения в чешских вузах, оно является необязательным. Студент сам выбирает, хочет ли он ходить на лекции и семинары или не хочет, в зависимости от того, какое оценивание в университете Чехии он хочет получить на экзамене сессии.

После получения установленного программой обучения в вузе Чехии количества кредитов, сдачи государственных экзаменов и защиты выпускной работы студент получает диплом в Чехии. Таким образом, главные оценки студентов в Чехии – это сдача экзаменов для получения кредитов в чешском вузе.

Ипотека в Чехии

Ипотека в Чехии от агентства ДЕЛОВАЯ ЕВРОПА.

На сегодняшний день в Чехии сложилась благоприятная обстановка в области ипотечного кредитования. С 2010 года количество ипотечных кредитов выдаваемых для физических лиц с целью приобретения недвижимости в Чехии неуклонно растёт. Как показывает статистика, бум по выдаче ипотек пришелся на 2013-2014 годы, однако количество желающих не становится меньше, при этом получение ипотеки возможно не только гражданами Чехии, но гражданами иных государств. Такая благоприятная обстановка, позволяющая получить ипотеку в Чехии для граждан иных государств, стала возможной в связи с изменениями, произошедшими в области кредитования в банковской сфере после вступления Чехии в Европейский Союз.

Учитывая, что наша статья ориентирована на русскоязычных граждан, которые для Чешской республики являются иностранцами, то речь об ипотеке в Чехии пойдет применительно к иностранцам. Определенно можно утверждать, что сегодня ипотека в Чехии доступна для иностранных граждан. В зависимости от того имеется или нет у иностранца разрешение на проживание в Чехии и доходы внутри страны, чешским банком при принятии решения о выдаче ипотечного кредита будет определен размер суммы и процентная ставка.

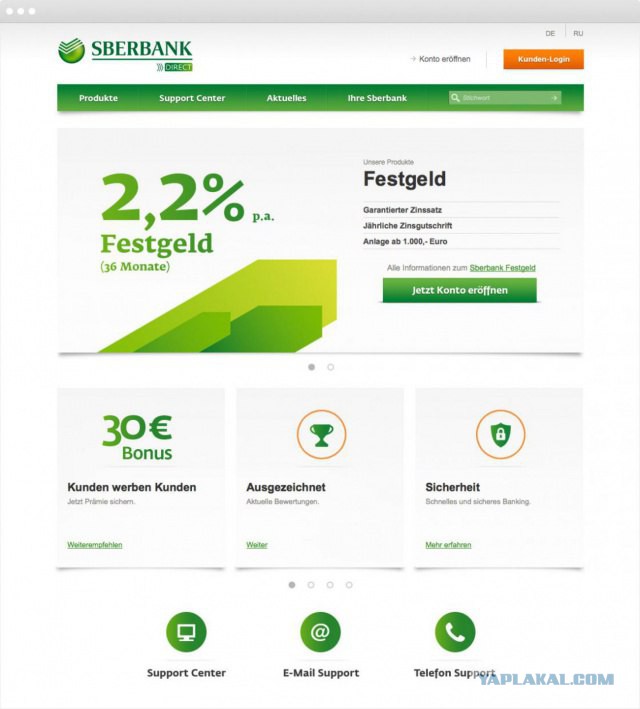

Для наших клиентов мы рады предложить ипотеку в Чехии от чешских банков Česká Spořitelná и Sberbank CZ. Следует отметить, что выдавая ипотеку на приобретение недвижимости, банк накладывает на приобретаемую недвижимость обременение — оформляя залог недвижимости до окончания выплаты полученной ипотеки.

В сотрудничестве с банком Česká Spořitelná, мы предлагаем ипотечное кредитование на продаваемые нашим агентством объекты жилья в размере 50 % от оценочной стоимости, со сроком выплаты 20 лет и процентной ставкой 3,59 %.

Ипотека в Чехии от Sberbank CZ ориентирована на граждан России не имеющих доходов в Чехии, но которые могут подтвердить свои доходы показав их в Сбербанке РФ. При оформлении ипотеки, заемщику необходимо будет иметь разрешение на въезд в Чешскую республику, это может быть как краткосрочная туристическая чешская виза, так и ВНЖ либо ПМЖ.

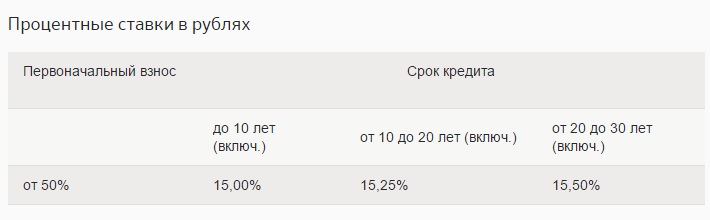

Sberbank CZ устанавливает следующие процентные ставки:

- от 2,86 % годовых при наличии у заёмщика ПМЖ в Чешской республике

- от 3,36 % годовых при наличии у заёмщика ВНЖ в Чешской республике

- от 4,99 % годовых для остальных россиян

Агентство Недвижимости ДЕЛОВАЯ ЕВРОПА оказывает консультационную помощь клиентам при сборе необходимых документов и оценке возможных рисков. Необходимо также отметить, что указанные условия кредитования (процентные ставки, срок на который выдается и размер ипотеки) устанавливаются чешским финансовыми учреждениями самостоятельно и могут меняться. При вашем обращении к нам, мы предоставим самую полную и достоверную информацию, актуальную на момент обращения.

Наша главная задача — помочь в реализации Ваших планов, используя наши уникальные знания и обширный накопленный опыт.

Посуточная аренда

50 €

Посуточная аренда

80 €

4+1

100 999 €

Посуточная аренда

70 €

3+КК

Посуточная аренда

70 €

2+КК

112 000 €

3+1

130 900 €

Гостиницы

50 000 €

Плюсы и минусы

Оформление ипотеки в Чехии для россиян, покупающих жилье, связано со следующими преимуществами:

- значительным сроком предоставления кредита;

- разумными размерами кредитных ставок;

- необязательностью страхования для большинства финансовых учреждений данного государства;

- возможностью приобретения квартиры без большого разового вложения собственных средств;

- широкими возрастными границами и другими плюсами.

К недостаткам можно отнести повышенную кредитную ставку для заемщиков, не оформивших документы, позволяющие временное или постоянное проживание на территории страны и невозможность оформления ипотеки лицам преклонного возраста, неизбежные потери времени на заключение договора. Однако недостатки чешского ипотечного кредитования не представляют особенных сложностей и проблем при приобретении недвижимости подобным способом.

Как видно из представленного материала, взять ипотечный кредит, чтобы купить жилье в Чехии, россиянину не так уж и сложно, к тому же подобный способ приобретения недвижимости здесь характеризуется выгодными условиями для заемщика. Подобная процедура не растянется на несколько месяцев

Немаловажно, что такая возможность предоставляется чешским отделением Сбербанка

Мы сопровождаем клиента в течении всего процесса оформления кредита. Начинаем сотрудничество на самой первой фазе, когда только возникает потребность в получении денежных средств и ведем процесс вплоть до их выдачи. Это включает в себя:

- первичную консультацию;

- подбор вариантов финансирования;

- подготовку документов в соответствии с требованиями выбранного банка (их перевод на чешский язык в случае необходимости);

- подачу заявки и документов в банк;

- консультации по договорам;

- сопровождение в процессе подписании документации.

Мы оказываем дальнейшие консультации по любым вопросам, возникшим в связи с уже выданным кредитом.

Особую роль это играет для тех, кто получил кредит на девелоперский проект, так как после выдачи кредита возникает немало важных вопросов, для решения которых требуется помощь профессионала.

К нам обращаются клиенты, которые попробовали оформить кредит сами или с другими фирмами и по тем или иным причинам получили отказ или вариант кредитования, который не соответствовал их требованиям. Мы помогаем исправить ситуации: подбираем предложение, максимально соответствующее запросу и доводим процесс до логического завершения — выдачи денежных средств

Очень важно разобраться в пожеланиях и потребностях клиента и предложить максимально соответствующий его запросам вариант. Главный залог успеха — это сочетание правильно выбраного кредитующего учреждения и верно составленных и поданных на рассмотрение документов

Отдельную категорию составляют иностранные граждане, не проживающие на территории Чешской республики, не имеющие в стране ни вида на жительство, ни доходов. В связи с требованиями Чешского национального банка, предложение банковских продуктов для данных заемщиков ограничено, а требования к подаваемым в банк документам достаточно высоки. Потому профессиональная поддержка и консультация в данной ситуации зачастую просто необходима.

Большую часть работы мы проводим дистанционно, без необходимости присутствия клиента в Чешской республике.

Ипотека для россиян с ВНЖ

Россияне с ВНЖ могут получить ипотеку в чешской дочке Сбербанка — правда за более высокие проценты. Условия смотрите на чешском сайте Сбера.

Остальные чешские банки россиянам с ВНЖ ипотеку скорее всего не предложат. Клиент мечты чешского банка — типичный чех с обыкновенной, но постоянной зарплатой и пивным животиком. За остальных клиентов они берутся, сделав исключение. Чаще всего они вообще не дают ипотечные кредиты иностранцам без ПМЖ. Лучшая стратегия в этом случае это лично обойти большие банки и разузнать актуальное положение вещей (судя по маркетинговым материалам, довольно гибкие в этом отношении банки это Moneta и UniCredit, а всего в Чехии около шестидесяти банков и кредитных заведений).

В случае иностранца с ВНЖ банки рассматривают следующие вопросы:

Страна, гражданином которой является иностранец. Если не ЕС, то по методичке банка (не имею в своем распоряжении)

Тип визы, по которой иностранец находится в стране. Самые рискованные — кратковременные визы до 90 дней, синяя карта с этой точки зрения уже намного более привлекательна

Откуда деньги, Зин? Источник дохода, с которого иностранец будет выплачивать ипотеку. Белая чешская зарплата предпочтительнее, чем когда мама привозит деньги в сумке. Место работы тоже имеет значение. Данные о владельцах компаний находятся в открытом доступе. Лучше, когда фирма, в которой вы работаете не имеет среди владельцев граждан государств «из группы риска»

Как долго иностранец живет в Чехии. Тут все очевидно — чем дольше, тем лучше

Кроме стандартного пакета документов в банке могут от иностранцев потребовать еще вот что:

Документ «Д». По-чешски doložka o přímé vykonatelnosti. Документ, в котором вы даете банку право в случае проблем с выплатой кредита продать квартиру с молотка, без обращения в суд

Активное пользование услугами банка на территории Чехии в последние полгода (похоже на кредитную историю в Америке)

Подтверждение о доходе на территории Чехии за последние полгода (в случае работы), или за два года (в случае предпринимательства)

Страхование жизни, покрывающее минимум 50 % суммы кредита (Источник)

Условия и способы получения кредита в Европе

Сразу стоит отметить, что на сегодняшний день практически во всех европейских банках отсутствуют какие-либо специальные ограничения на выдачу кредитов иностранцам. Формально это так. Но на практике финансовые учреждения с большой неохотой берут на себя риски, связанные с выдачей займа гражданину другой страны.

В частности, человеку с российским или украинским паспортом получить кредит в Европе намного сложнее, чем гражданам стран Евросоюза. Однако варианты есть, и при соблюдении некоторых условий можно улучшить шансы и ускорить процесс получения кредита в европейском банке.

- Большим преимуществом при оформлении займа является законное пребывание в стране, а также наличие вида на жительство или ПМЖ.

- Получение официального дохода, владение бизнесом или осуществление предпринимательской деятельности с соответствущей уплатой налогов в бюджет страны будет существенным аргументом для европейских банков. К слову, юридическому лицу гораздо охотнее выдают кредиты.

- В каждом случае придется доказать свою платежеспособность и благонадежность, одним из вариантов является открытие счета в банке-кредиторе или покупка ценных бумаг, что может использоваться как залог и как фактор снижения банковских рисков.

- Если речь об ипотечном кредите, то объект недвижимости будет залогом и как следствие повысит доверие банка.

- При нахождении в родной стране взять кредит в Европе возможно с помощью специализированных консалтинговых компаний. В основном через них европейские банки предоставляют свои услуги, ведут переговоры и заключают договора с иностранцами.

Вышеперечисленные условия являются не исчерпывающими, но наиболее действенными для получения займа в Европе. Иногда для иностранцев европейские банки могут установить процентные ставки немного выше, чем для своих граждан. В среднем на 1–3%, что в любом случае не сопоставимо с уровнем ставок в отечественных банках. Суммы кредитов обычно очень значительные, в некоторых странах финансовые учреждения не захотят связываться с оформлением договора менее чем на 500 тысяч евро.

Дополнительные расходы по ипотеке

Как и в любой другой европейской стране, в Чехии есть ипотечные брокеры, помогающие с подготовкой документации и консультирующие клиента на всех этапах сделки. Их услуги оплачивают отдельно – 0,3- 1% от суммы ипотеки. В риэлторских агентствах есть и свои консультанты, предоставляющие клиентам бесплатные услуги. Оформить ипотеку поможет и застройщик.

Есть и другие дополнительные расходы – как временные, так и финансовые. Иногда приходится проводить дополнительную экспертизу недвижимости, оформлять всевозможные страховки.

Все эти затраты в Чешской Республике относительно малы – до 1% размера кредита:

- Оценка объекта – €200-500 (для обычной квартиры);

- Нотариально заверенный договор – 0,2-0,6% от размера займа;

- Ипотечный налог – здесь не платят;

- Услуги брокеров – 0,3-1% размера ипотеки (иногда – бесплатно);

- Страхование жизни клиента – €200-1000 в год.

Советы эксперта иностранцам, оформляющим ипотеку в Чехии:

- Начинать процесс надо с выбора жилья: шансы на ипотеку банки определяют с учетом качества документации на конкретный объект.

- Выбирайте надежное агентство или частного риэлтора, который проведет сделку от начала и до конца.

- С помощью выбранного специалиста своевременно готовьте требуемую документацию.

- Ипотечного консультанта надо обязательно проверить в регистре Центробанка. Там есть и названия всех фирм, и фамилии предпринимателей, которые оказывают услуги в этой области.

- Подготовьте максимально возможную для вас сумму для первоначального взноса. Взять ипотеку «на последние деньги» не получится – принимайте решение только при стабильных источниках дохода.

- Банк одобрит ипотеку, если недвижимость «юридически чистая». Объекты кредитор проверяет внимательно: при выявленном обременении, проблемах с документами он обязательно сообщает заёмщику причину отказа. В таком случае лучше подобрать другую недвижимость.

- Будьте внимательны к своим банковским картам и счетам, которые когда-либо открывали на территории страны, где оформляете ипотеку. Их состояние обязательно проверяется.

- Дополнительные затраты (перевод документов, оплата услуг банка) вполне возможны – будьте готовы их оплачивать.

Ипотека в Чехии привлекает наших соотечественников низкими банковскими тарифами, минимумом формальностей, лояльным отношением кредиторов к иностранным клиентам. Как взять ипотеку в Чехии россиянину? Оформить жилищный кредит здесь можно и на приобретение жилья (на первичном или вторичном рынке), и на покупку коммерческой недвижимости.

Кредитный лимит солидный, тарифы приемлемые. Интересны и предложения чешских представительств Сбербанка России. Все перечисленные условия актуальны для платежеспособных иностранцев, имеющих возможность сделать первоначальный взнос в размере 30-40% от цены недвижимости.

Вам также может понравиться:

Как оформить ипотеку в Чехии

Ссылки по теме:

Перед тем как начать носиться с бумагами и теребить бухгалтерию на работе, лучше сходить в банк на консультацию. К консультации подготовьтесь. Дома напишите на листочек:

- сколько вы получаете денег с зарплатой (брутто, до налогов)

- другие ваши доходы (аренда, пенсия, и т.п.)

- приблизительные месячные расходы (еда, услуги, развлечения, и т.п.)

- отдельной графой те расходы, от которых нельзя избавиться, например алименты

Подумайте, что можно дать банку в залог (чаще всего это недвижимость, необязательно личная, главное чтобы её хозяин был согласен за вас поручиться). Также напишите, сколько у вас денег в наличии на первоначальный взнос. Квартира, которую вы будете покупать и так будет в конечном счете у банка в залоге, но в зависимости от того сколько вы будете брать денег в долг, может понадобиться оставить в залог и другую недвижимость.

На консультации сотрудник банка расспросит вас об этих цифрах и сделает предварительную калькуляцию. Из нее станет ясно, какие есть шансы, что банк выдаст вам кредит, и предварительный размер процентной ставки (ставка может поменяться, если будете тянуть с заявкой). Вместе с калькуляцией вы получите помесячную таблицу платежей, из которой вы поймете, готовы ли вы выплачивать такой кредит. Если предварительная калькуляция вышла ОК, то вам дадут список документов к заявке на ипотеку.

Вы заполняете заявку, и прикладываете документы. Точный список документов выдадут в банке, иногда вместе с бланками банка. Обычно прикладывается:

- Заявка

- Копия паспорта

- Разрешение на проживание в Чехии

- Договор о покупке квартиры

- Оценка покупаемой недвижимости (документ выдает аккредитованный оценщик)

- Справка о доходах (Источник)

Форма справки о доходах зависит от типа дохода. Доход можно иметь от работы, от предпринимательства, от аренды, и т. д. В случае дохода с места работы часто требуется кроме подтверждения о зарплате еще и выписка банковского счета.

Банк рассмотрит заявку и попутно проверит документы на достоверность. На основании поданной заявки банк решит, даст он кредит, или нет (Источник). После рассмотрения заявки банк подтвердит размер процентной ставки. В случае успешного рассмотрения банк пригласит вас на встречу для подписания договора об ипотеке. На этом этапе вы все еще можете отказаться от договора и пойти в другой банк.

Договор о предоставлении ипотечного кредита это большой 6-8 страничный документ. В нем расписано как, кому и при каких условиях будет происходить перевод денег за квартиру, как вы будете выплачивать кредит, и с какой процентной ставкой. После подписания договора банк выполняет свои обязательства — переводит деньги за квартиру гаранту сделки. Гарант, получив деньги, подает заранее подписанный договор в кадастровый реестр. Это нужно, чтобы кадастр произвел запись права владения. Одновременно гарант переводит деньги продавцу квартиры.

Договор о покупке является основанием для возникновения права владения квартирой. Право владения возникает с записью в кадастровом реестре. Нет записи — квартира не ваша. Как работает чешский кадастровый реестр, зачем при покупке недвижимости нужен гарант, и что записано до и после покупки в кадастровом паспорте квартиры мы рассмотрим в другой раз. Процесс покупки окончен не с получением ипотеки, а тогда, когда в реестре появилась запись о новом владельце. Именно тогда недвижимость становится вашей.

Условия кредитования для граждан России

Чешские банки выдают ипотечные кредиты иностранцам, однако в целом предлагают для них более жёсткие условия, чем для граждан своей страны. Одним из банков, который предлагает интересные условия для иностранцев, традиционно читается Česká spořitelna.

Другие учреждения, предлагающие оформить ипотеку нерезидентам:

- Raiffeisen Bank;

- UniCredit Bank;

- Hypoteční banka;

- Fio Banka;

- LBBW;

- GE Money.

Однако россиянину, возможно, имеет смысл обратиться в Сбербанк. Благо главное кредитное учреждение страны имеет представительства во многих странах Восточной Европы, в том числе и в Чехии. Его условия довольно привлекательны благодаря низким процентным ставкам и не слишком жестким требованиям к российским заемщикам. В среднем кредит выдается на сумму от 500 тыс. до 27 млн чешских крон. Срок кредитования по ипотеке от Сбербанка– от 5 до 30 лет, а процентная ставка составляет 4,99%.

Стандартные условия кредитных организаций из Чехии для иностранных заемщиков:

- Обязательное предоставление первоначального взноса в размере не менее 30%-50% (в зависимости от стоимости недвижимости). Для сравнения, для местных жителей он составляет не менее 10%.

- Среднерыночные процентные ставки составляют примерно 4-5% и фиксируются на этом уровне на срок 5 лет. Однако часто встречаются и более высокие процентные ставки. Местным жителям доступны кредиты под 2-3%.

- Отсутствие требования обязательного страхования (в отличие от российских банков).

- Срок кредитования – от 5 до 30 лет. По статистике, обычно россияне оформляют ипотеку в банках Чехии на срок 10-15 лет.

Отдельно следует отметить такой непривычный для российского кредитного рынка момент, как фиксация процента. Она происходит раз в 3, 5, 7, 10, 15 лет. Под фиксацией следует понимать период, в течение которого клиент вправе выплатить долг или некоторую его часть без штрафных санкций. Также ему предоставляется возможность изменить срок фиксации или внести корректировки в кредитный договор.

Как это обстоит на практике? К примеру, гражданин России оформил ипотеку в чешском банке со сроком фиксации 5 лет. Соответственно, через этот срок он вправе полностью выплатить кредит или погасить его часть. Но до этого он должен обязательно уведомить банк о своем намерении. Сделать это он должен не позднее чем за месяц. Кредитная организация пересчитает проценты в интересах клиента.

Выгодным условиям кредитования иностранцев способствует жёсткая конкуренция между чешскими банками. При этом оформить ипотеку можно практически на любой вид недвижимости, в частности, на:

- таунхаус;

- дом;

- студию;

- квартиру.

Обычно ипотеку иностранцам выдают в основном в Праге и ее пригородах. Однако в последнее время стремительно развивается в этом плане и другой крупный чешский город – Брно.

Однако в целом банки подходят к каждому заемщику индивидуально, поэтому точные условия вам никто не назовет. Все зависит от платежеспособности заемщика, выбранного объекта недвижимости и других факторов.

Процедура получения займа на покупку жилья в Чехии

Самым популярным кредитом на жилье является так называемый «накопительный». Его особенность в том, что заемщик сначала открывает счет, на который регулярно переводит некую сумму денег, которую планирует в дальнейшем потратить на недвижимость и исключительно на нее.

По условиям программы к концу расчетного года на балансе должно быть не менее 20 тысяч чешских крон. Если условие соблюдено – от государства будет добавлено еще 3 тысячи на покупку. Но такие правила действуют лишь в отношении лиц, имеющих рабочую визу в Чехии или тех, кто выехал сюда из России на ПМЖ.

Срезу после подачи заявки нет необходимости в тот же день предоставлять полный пакет документов. На это отводится около полугода, за которые можно подобрать подходящую для себя недвижимость.

Есть еще пара моментов, на которые стоит обратить внимание. Банку необходимо будет уплатить комиссию за обработку заявки специалистом

Обычно это 0,8-0,9% и не больше 1 тысячи евро.

Второй момент: многие боятся ипотеки заграницей, опасаясь, что сумма переплаты будет просто катастрофической. Такой подход не совсем верный, ведь собирать деньги на покупку жилья за наличку – это еще дольше и менее эффективно.

В целом оформление ипотеки проводится в несколько этапов, для начала банк принимает решение о выдаче денег конкретному заемщику и лишь после этого тот получает возможность купить жилье.

Минимальная сумма кредита для физических лиц равна 12 тысяч евро, для юридических минималка составит 40 тысяч евро. Все иностранцы в Чехии могут рассчитывать на получение от 50 до 70% от оценочной стоимости квартиры.

Интересный материал: Оформление ипотеки за рубежом.

Порядок оформления кредита

Рассмотрим порядок оформления на примере популярного в Чехии ипотечного кредита. Тем более что их выдают как физическим, так и юридическим лицам.

Лучше брать ипотеку, оформленную на фирму (юридическое лицо) – в таком случае банки охотнее идут на уступки.

Процедура оформления кредита следующая:

- Обратитесь в банк и пройдите предварительное собеседование.

- Получив согласие, выберите недвижимость и проведите ее оценку.

- Получите описание объекта недвижимости.

- Составьте предварительный договор купли/продажи.

- Соберите финансовые документы, подтверждающие, что у вас есть от 30 до 50 % нужной суммы, а также законность происхождения средств. Речь идет, прежде всего, о выписках со счетов в банке, а также о документах, подтверждающих наличие в собственности другой недвижимости.

- Отнесите документы в банк, в котором намереваетесь оформить кредит. Это самый ответственный момент, поскольку банк, несмотря на предварительное согласие, в последний момент может отказать в выдаче кредита.

- Если банк согласился, откройте ипотечный счет, который будет использоваться для кредитных операций. На него зачисляются первый взнос со стороны клиента и кредитные средства, выданные банком. В дальнейшем на этот счет заемщик будет вносить оплату по кредиту.

После этого имущество переходит в собственность заемщика. При этом следует иметь в виду, что оформление сделки не бесплатное, поэтому необходимо предусмотреть следующие расходы:

- банку следует заплатить 1% от суммы кредита. Если вам дают меньше 2 миллионов крон, можно заплатить всего 20 тысяч крон;

- за оформление документов предстоит заплатить 1% от суммы кредита.

Помните, что после подписания всех договоров и выдачи денег банк будет контролировать все ваши действия, касающиеся приобретенной недвижимости.