Налог на прибыль юридических лиц

Наряду с обычным подоходным налогом Федеральное центральное налоговое управление также взимает налоги с доходов от бизнеса. Платите ли вы НДС и корпоративный налог, а также сумма, которую вы платите, зависит от размера вашего бизнеса и вашего годового оборота.

Если вы работаете не по найму в Германии, вы будете платить некоторые или все из следующих видов налогов, в зависимости от типа вашего бизнеса и вашего годового оборота:

- Торговый налог (Gewerbesteuer)

- Корпоративный налог (Körperschaftsteuer)

- Подоходный налог (Einkommensteuer)

- НДС (Umsatzsteuer)

- Налог на заработную плату (Lohsteuer – если у вас есть сотрудники)

- Церковный налог (Kirchensteuer)

Торговый налог (Gewerbesteuer)

Все коммерческие предприятия в Германии (за исключением внештатных профессий и некоммерческих организаций) обязаны платить торговый налог (Gewerbesteuer). Обязательства по налогу на торговлю вступают в силу, как только начинаются деловые операции (для предприятий с одним лицом и товариществ) или как только бизнес вносится в торговый реестр (для корпораций).

Торговый налог является местным налогом, взимаемым ежегодно и подлежащим уплате местным властям. Предприятия должны заполнить ежегодную налоговую декларацию (Gewerbesteuererklärung) либо на бумаге, либо через ELSTER. Торговый налог рассчитывается на основе торговой выручки с учетом любых необлагаемых налогом надбавок.

В настоящее время это 24 500 евро для предприятий и партнерств, состоящих из одного человека, и 3 900 евро для всех остальных предприятий.

Базовая ставка торгового налога составляет 3,5 %, которая умножается на ставку муниципального налога (Hebesatz) в диапазоне от 200% до 580%, в результате чего общая ставка торгового налога составляет от 7% до 20,3%, в зависимости от места дислокации компании. Как правило, торговый налог выше в городских районах.

Корпоративный налог (Körperschaftsteuer)

Корпоративный налог в Германии составляет 15%. Корпорации, управление или зарегистрированный офис которых находятся в Германии, обязаны платить налог на прибыль. Сюда входят AG и GmbH.

Корпоративный налог также подлежит надбавке за солидарность в размере 5,5% (Solidaritätszuschlag), что означает, что общая ставка налога составляет 15,825% налогооблагаемого дохода (т.е. годовой прибыли).

Подоходный налог (Einkommensteuer)

Вместо уплаты корпоративного налога фрилансеры, частные предприятия и товарищества в Германии облагаются налогом на прибыль в виде подоходного налога (Einkommensteuer). Когда вы зарегистрируетесь в налоговой инспекции, вам будет отправлен график предоплаты налогов на основе ваших прогнозов оборота. В конце финансового года вы можете рассчитать свои фактические налоговые обязательства, заполнив годовую декларацию о подоходном налоге, как если бы вы работали в Германии в качестве наемного работника.

Если ваши первоначальные прогнозы были неверными, вам может потребоваться заплатить больше налога или получить право на возмещение.

НДС (Umsatzsteuer – USt)

Некоторым предприятиям придется взимать налог на добавленную стоимость (НДС) на некоторые продукты и услуги. В Германии НДС официально известен как Umsatzsteuer (USt), хотя многие продолжают называть его прежним названием Mehrwertsteuer или MWSt.

Фрилансеры и малые предприятия (Kleinunternehmer), которые зарабатывают менее 22 000 евро в первый год своей работы и 50 000 евро в год после этого, могут выбирать, взимать ли USSt. Взимание платы означает, что вы также можете вычесть любые расходы, связанные с бизнесом, но это также означает увеличение количества документов.

Налог с заработной платы

Если вы нанимаете кого-либо, вы должны вычесть налог с заработной платы из их месячной заработной платы. Сюда входят налоги и взносы в систему социального обеспечения, пенсионные взносы и на медицинское страхование.

Церковный налог (Kirchensteuer)

Если ваш бизнес связан с какой-либо религиозной организацией, вы также можете быть обязаны платить церковный налог (Kirchensteuer) в размере от 8% до 9%.

Вычеты для бизнеса

Самозанятые работники в Германии могут уменьшить свой общий налогооблагаемый доход, вычитая большое количество расходов, связанных с работой. Сюда входят выплаты за бизнес-путешествия, поездки на работу, покупка оборудования, аренда рабочего места, покупка или аренда автомобиля, мобильный телефон или интернет.

Налоговые консультации в Германии

Уплата налогов в Германии может быть сложной задачей, особенно пока вы еще только привыкаете к этой системе. Приведенная здесь информация предлагает общий обзор, но вы всегда должны получить профессиональную консультацию у эксперта относительно вашей индивидуальной налоговой ситуации.

Хорошая новость заключается в том, что существует множество налоговых специалистов, предлагающих услуги на английском языке. Вы можете найти список налоговых консультантов в Германии в нашем каталоге.

Консультанты по налогообложению, такие как торговые организации, например, в Германии.

Торговые организации, такие как Международная федерация бухгалтеров, также могут помочь вам найти консультанта.

Необходимые документы

Ответственный подход к ввозу автомобиля поможет сократить лишние расходы и сэкономить кучу времени, но для этого необходимо позаботиться о полном пакете документов. В том числе – от продавца с немецкой стороны. Ведь от правильности их составления во многом зависит успех прохождения российской границы.

Для растаможивания автомобиля из Германии в 2023 году понадобятся следующие документы:

- Внутренний и заграничный паспорт гражданина, который занимается непосредственным ввозом авто.

- Технический паспорт ТС (обязательно иностранный).

- Сертификат, подтверждающий экологическую безопасность.

- Четко заполненный бланк по форме Т1 (транзитная декларация).

- Заполненные декларации ТД-6 и ТД-7 (последняя дает право на льготный ввоз).

- Договор купли продажи или закладная.

- Разрешение на транзит, номерной знак (транзитный) и страховка.

Не забывайте, что грамотно заполненные документы – это уже половина успеха. Тщательно проверяйте все бумаги на месте, ведь даже мелкая опечатка может сыграть злую шутку при прохождении границы.

На что обращать внимание при заключении Kfz-Versicherung

Принимая решение о смене страховщика, следует помнить о важных условиях автострахования

Перечислим некоторые условия, на которые нужно обращать внимание

Максимальное покрытие ответственности

Выбирайте пакет страхования с максимальным покрытием ответственности. В Германии величина ответственности составляет не менее 100 миллионов евро за автотранспортные средства и 15 миллионов евро, в случае нанесения ущерба здоровью третьих лиц.

Закон требует значительно меньшие суммы за нанесения ущерба здоровью и имуществу, который был причинен другим лицам по вашей вине.

Животные

В базовых тарифах, обычно, предусматривается выплата компенсаций от ДТП с дикими животными. Имеет смысл выбирать пакет с пунктом «все животные» или «все позвоночные». В случае укуса куницы косвенный ущерб также следует застраховать на сумму не менее 5000 евро.

Блиц, блиц, блиц

Считаем налог в полных рублях или с копейками?

Только в полных рублях (ФЗ от 23.07.2013 г. № 248-ФЗ, о дополнении статьи 52 НК РФ). Правила подсчёта: сумма налога менее 50 копеек отбрасывается, а сумма налога 50 копеек и более округляется до полного рубля.

Каковы особенности расчёта налога в первый год его владения?

Формула та же, но в ней обязательно учитываем количество месяцев владения ТС. Если вы приобрели ТС 15 числа или ранее — этот месяц участвует в расчёте как полный, если позже 15 числа месяца — этот месяц в расчёте не учитывается.

Платим налог по месту регистрации или прописки?

По месту нахождения ТС. Местом нахождения для владельца-организации является её юридический адрес, а для физического лица — адрес места жительства (места пребывания). Где ТС поставлено на учёт при этом значения не имеет.

Когда придёт уведомление об оплате налога?

Уведомление может придти электронным способом — в случае если вы зарегистрированы в личном кабинете на сайте ФНС, или обычной почтой в конце лета — начале осени за предыдущий год.

Как перевести киловатты (кВт) в лошадиные силы (л.с.) и наоборот?

Для этого воспользуйтесь простыми формулами:

1 кВт = 1,35962 л.с.

1 л.с. = 0,735499 кВт

Конечный результат в л.с. нужно округлить до двух знаков после запятой.

В какой бюджет поступают деньги?

В конкретный субъект РФ, т.к. транспортный налог считается региональным.

Выплаты, которые не облагаются налогами

Государство не просто так собирает налоги. За счет прогрессивной шкалы происходит перераспределение благ между гражданами страны. Они всегда могут рассчитывать на поддержку властей в случае непредвиденной ситуации. Налогами не облагаются расходы на медицинские услуги, добровольные пенсионные отчисления. Кроме того, на алименты, расходы на обучение, благотворительность.

Предусмотрены послабления для тех, кто столкнулся с внезапными тратами. Существует ряд льгот для учащихся, инвалидов, безработных. Вычеты полагаются семьям с детьми. Также им выплачивается детское пособие. Таким образом государство стимулирует рождаемость.

Когда платить

Согласно п.1 ст.363 НК РФ налог подлежит уплате:

- налогоплательщиками — физическими лицами в срок не позднее 1 декабря года, следующего за истекшим налоговым периодом;

- налогоплательщиками — организациями в сроки, устанавливаемые законами субъектов Российской Федерации.

С 01.01.2021 года будет действовать новая редакция указанной статьи, согласно которой налог будет подлежать уплате налогоплательщиками-организациями в срок не позднее 1 марта года, следующего за истекшим налоговым периодом. Авансовые платежи по налогу будут подлежать уплате налогоплательщиками-организациями в срок не позднее последнего числа месяца, следующего за истекшим отчетным периодом.

Что такое растаможка и для чего она нужна?

Любой товар, пересекающий границу, в 2023 году проходит таможенное оформление. В народе эта процедура известна как «растаможка» и необходима для свободного – законного – перемещения на автомобиле по территории страны.

Категориями лиц обязанными растаможить авто из Германии на границе являются:

- Физические и юридические лица, которые ввозят ТС на территорию страны для последующей продажи.

- Частные лица, которые ввозят авто для личного использования и возможной перепродажи.

- Частные лица, которые в 2023 году въезжают на территорию страны на ограниченное время.

Таможенная служба попросит предъявить документы на автомобиль из Германии для проверки подлинности, после чего автомобилисту предложат оплатить пошлину на ввоз ТС. Процедура необходима по нескольким причинам:

- Проверить законность покупки автомобиля, чтобы предотвратить случаи кражи и прочих правонарушений.

- Рассчитать стоимость пошлины с учетом возраста ТС, объема двигателя и других параметров.

- Принести практическую пользу стране, пополнив государственный бюджет.

Покупая автомобиль в Германии, не помешает убедиться в добросовестности самого продавца. Это позволит избежать проблем на таможне и благополучно пригнать авто в Россию (например, если вы купили краденый авто, таможенники вправе его изъять).

Размер налога на машину в Германии

Величина сбора на владение частным автомобилем рассчитывается исходя из объёма цилиндров и количества вредных выбросов в атмосферу. Для электромобилей, прицепов и грузовиков – по массе авто, плюс вредные выбросы, если машина тяжелее 3500 килограмм.

Идеальный вариант с точки зрения уплаты налога – бензиновые малолитражки. Например, машина с бензиновым двигателем объёмом 1400 м³ с количеством вредных выбросов 90 грамм на километр обойдётся в 30€ в год. Новая BMV X5 с трёхлитровым шестицилиндровым двигателем и эмиссией СО² 190 г/км – 250€ ежегодно.

Дизели облагаются высокими сборами. При равных характеристиках с бензиновыми машинами, налог на дизель будет в два раза больше.

Владельцы гибридов платят в полтора раза меньше за счёт маленькой эмиссии CO².

Электрокары облагаются сбором только в зависимости от массы. Пик плат приходится на машину весом 3500 килограмм – 105€ в год. Авто тяжелее 3,5 тонн обойдутся в 60€, а уменьшение веса сопровождается плавным снижением налога. Tesla S стоит 75€ сборов в год. Но в будущем. Электрокары в Германии освобождены от уплаты сбора на 5 лет вперёд.

Больше примеров рассчёта автомобильного сбора в Германии проще получить самостоятельно, поигравшись со счётчиком на сайте немецкого министерства финансов.

С сентября 2018 ожидается повышение налоговых отчислений на новые автомобили из-за изменений в процессе определения количества вредных выбросов, что приведёт к увеличению показателей. Зарегистрированных машин повышение не коснётся.

Исключения – какие транспортные средства пользуются налоговыми льготами?

Не каждое транспортное средство облагается налогом или должно платить полную ставку налога. Существуют исключения, в которых водители транспортных средств могут рассчитывать на преференциальный режим или освобождение от уплаты налогов:

- Электромобили

Любой, кто покупает электромобиль, получает налоговые льготы на определенный период времени, а затем налоговые льготы. Поскольку в случае интегрированных электромобилей выбросы загрязняющих веществ устраняются, а владелец транспортного средства принимает решение в пользу экологически безопасного варианта, он может рассчитывать на временное освобождение от уплаты налога до конца 2020 года, если транспортное средство зарегистрировано впервые. Те, кто впервые зарегистрировал свой электромобиль в период с 18 мая 2011 года по 31 декабря 2015 года, могут рассчитывать даже на десять лет, в течение которых на автомобиль не будут взиматься налоги. С 2016 по 2020 год срок, в течение которого не будет взиматься налог, будет сокращен до пяти лет. По истечении этого срока владельцы электромобиля будут продолжать платить только 50% налога. Электромобили очень дороги в покупке и не имеют особо большого радиуса действия, но вы экономите огромные суммы налога на транспортные средства, что делает автомобиль гораздо более привлекательным с точки зрения цены. Чистый дизель

Для дизельных автомобилей класса Евро 6 введена единовременная льгота по налогу на выбросы загрязняющих веществ. Это относится только к автомобилям, впервые зарегистрированным в период с января 2011 года по декабрь 2013 года, и включает освобождение от уплаты налогов в размере 150 евро.Транспортные средства, работающие на природном газе

Любой, кто управляет транспортным средством, заправляющимся природным газом, не пользуется льготным режимом налогообложения транспортных средств, а пользуется низкой ставкой налога на природный газ.Ретрокар

Автомобили, обозначенные как классические автомобили с 30 лет и имеющие номерной знак H, также пользуются налоговыми льготами. Владельцы транспортных средств должны платить только по фиксированной ставке 46 евро – за мотоциклы и 191 евро – за другие транспортные средства.Количество людей с пропуском для инвалидов с тяжелой степенью инвалидности

Владельцы транспортных средств, имеющие пропуск инвалида с тяжелой формой инвалидности, освобождаются от уплаты транспортного налога. Это относится ко всем лицам, чье удостоверение личности содержит примечание “H”, “Bl” или “aG”.- Чрезвычайные транспортные средства

Все транспортные средства, перемещаемые в интересах общего блага, освобождаются от налогообложения. Это относится, например, к автобусам, пожарным машинам, машинам скорой помощи и полицейским автомобилям. Транспортные средства, используемые в лесных целях, также, как правило, не облагаются налогом.

Примеры определения размера заработной платы после вычета налогов и социальных сборов

Немецкая налоговая система кажется запутанной и слишком сложной. Предлагаем разобраться с ней на примере и рассчитать, сколько работник реально получит на руки, если в его договоре будет установлена заработная плата в одну, две или три тысячи евро. Сумма налоговых и социальных выплат представлена в таблице ниже:

| Сумма в евро | Сумма в евро | Сумма в евро | |

| Зарплата до выплат | 1 000 | 2 000 | 3 000 |

| Страховка от безработицы | 15 | 30 | 45 |

| Отчисления в Фонд пенсионного страхования | 93,5 | 187 | 280,5 |

| Страхование от беспомощности | 11,75 | 23,5 | 35,25 |

| Медстрахование | 82 | 164 | 246 |

| Церковный | 6,71 | ||

| Подоходный | 37,1 | 177,1 | 317,1 |

| Зарплата на руки | 760,65 | 1418,4 | 2069,44 |

| Общая сумма взносов и налогов | 239,35 | 581,6 | 930,56 |

Льготы по оплате налогов в Германии

Введенные в 2022 году льготы по налогообложению призваны стимулировать реализацию экологических инициатив и снизить финансовую нагрузку на плательщиков с небольшим доходом или имеющих детей.

Кратко перечислим основные преференции:

- Льготное налогообложение в Германии компаний, выпускающих электромобили. В 2022 году в их число входят Porsche, Mercedes и Audi.

- Освобождаются от налогообложения средства, направленные фирмой на приобретение для ее работников билетов на общественный транспорт.

- В 2 раза снижаются налоги на находящийся на балансе компании служебный транспорт, оборудованный электрическим или гибридным силовым агрегатом.

- Льготы на подоходный налог предоставляются одиноким и многодетным родителям, престарелым гражданам, инвалидам и несовершеннолетним.

Недвижимость: нюансы оплаты налогов

Несмотря на развитую тенденцию высоких налогов на недвижимость в разных странах, Германия отличается низкими сборами. Между Германией и Россией было заключено соглашение, согласно которому в странах не предусмотрен двойной налог.

За получение прибыли от перепродажи недвижимости придется отдать внушительную сумму — до 50%. Последнее правило распространяется только на недвижимое имущество, в котором не жил сам заявитель. Германия предусматривает уплату налога с 4 процедур, которые можно проводить с недвижимостью.

Налог на недвижимость в Германии в разных землях

1. С покупки квартиры или коттеджа

Потенциальный покупатель немецкой недвижимости обязуется оплатить единовременный налог за приобретение жилья. В законе он значится как отчисление денег в казну Федерации на покупку недвижимости.

Величина ставки зависит от того, в каком регионе расположен недвижимый объект. Так, исполнительные органы отдельных федеральных земель могут повышать налог на свое усмотрение.

Регулярные взносы коснутся того, кто является полноценным приобретателем и владельцем коттеджа (квартиры). Финансисты утверждают, что периодический рост ставки на покупку недвижимого имущества вызывает увеличение затрат на регистрацию.

Налог на имущество в Германии

2. Обладание недвижимым объектом

Кроме того, непосредственные владельцы квартир платят сразу несколько регулярных взносов. Это:

- базовая ставка в размере 0,35% от стоимости;

- муниципальный коэффициент от 0,98 до 2,8%.

Последний также зависит от того, сколько стоила квартира. За недвижимость в Берлине взнос обычно не превышает 200 евро.

Какие налоги платит физическое лицо в Германии

3. Сдача недвижимости в аренду

Владельцу квартиры нужно помнить, что доход от сдачи ее в аренду будет облагаться налогом. Ставка идентична той, которая применяется по другим доходам. На льготы в этой категории могут рассчитывать:

- семейные пары;

- лица, которые взяли кредит в банке, чтобы оплатить недвижимость.

Льгота не действует на мужчин после развода и холостых молодых людей.

4. Дарение или продажа

Продажа недвижимости не облагается взносами только в том случае, если немец владел ей в течение последних 10 лет и может официально это подтвердить. В ином случае он отдает в казну государства тот же процент, что и при подоходном налоге.

Особенности налоговой системы Германии

Что касается дарения, при передаче прав на собственность кому-то еще бывший владелец должен заплатить от 7 до 50% от ее стоимости. Итоговая величина налога зависит от того, кем приходится получатель подарка бывшему владельцу. Например:

- муж/жена, родители, бабушка/дедушка: 7-30%;

- II ступень родства: 15-43%;

- III ступень: 30-50%.

Технический осмотр автомобилей с розовой наклейкой в Германии

Если после приезда в Германию украинские переселенцы уже успели себе приобрести авто, то важно будет обратить внимание значение имеет цвет наклейки на заднем номерном знаке. В ФРГ здесь указан год следующего технического осмотра автомобиля. А в 2023 году все владельцы транспортных средств, которые имеют розовую наклейку должны проходить ТО, в противном случае согласно Правил дорожного движения, это будет считаться правонарушение, за которое можно получить штраф по категории А. На водителя, который просрочил дату технического осмотра транспортного средства, в случае задержки по прохождению очередного осмотра на срок более двух месяцев необходима будет на СТО углубленная проверка всего автомобиля, что создает дополнительные расходы

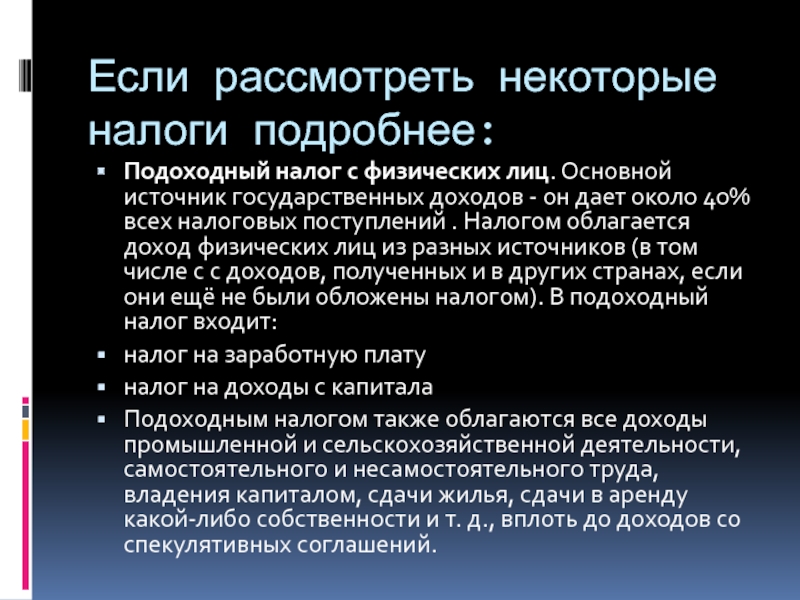

Слайд 9Если рассмотреть некоторые налоги подробнее:Подоходный налог с физических лиц. Основной источник

государственных доходов – он дает около 40% всех налоговых поступлений . Налогом облагается доход физических лиц из разных источников (в том числе с с доходов, полученных и в других странах, если они ещё не были обложены налогом). В подоходный налог входит:налог на заработную платуналог на доходы с капиталаПодоходным налогом также облагаются все доходы промышленной и сельскохозяйственной деятельности, самостоятельного и несамостоятельного труда, владения капиталом, сдачи жилья, сдачи в аренду какой-либо собственности и т. д., вплоть до доходов со спекулятивных соглашений.

Какие налоги платят в Германии физические лица

Ответ на вопрос, сколько в Германии платят налогов физические и юридические лица, звучит так: более 40. Главным из них является подоходный налог – за наполнение бюджета государства отвечает именно он.

Но фискальные органы принимают во внимание также другие доходы граждан: деньги, полученные в результате сделок купли-продажи и по договорам ренты, выигрыши в лотерею, дивиденды с акций и т. д

Основными считаются такие налоги в Германии для физических лиц:

| Наименование | Ставка, % | Примечание |

|---|---|---|

| НДС (umsatzsteuer) | 7 или 19 | Величина налога зависит от вида товара или типа услуг. |

| Земельный | Плавающая | Рассчитывается на основании установленной условной ценности земли. В среднем земельный налог за 3-комнатную квартиру составляет 100-200 евро/год, за частный дом – 1 500 евро/год. |

| Промысловый | от 14 до 17 | Платят физлица, занимающиеся торговой или коммерческой деятельностью. Не облагается доход размером до 24 500 евро/год. |

| На недвижимость | от 3,5 до 6,5 | Покупатель жилья проводит единоразовый платеж, размер которого зависит от региона расположения объекта недвижимости. Максимальная ставка 6,5 % действует в земле Северный Рейн-Вестфалия. |

Инвестиционный заработок и прирост капитала для физлиц облагаются налогом по ставке 25 %.

Налоги и социальные вычеты с зарплаты физического лица

В трудовом договоре, заключенном между физическим лицом и фирмой, указывается брутто-зарплата. В эту сумму входят подлежащие удержанию в будущем налоги и социальные взносы.

Выше было сказано. что подоходный налог в Германии входит в группу основных. С 2022 года законодательством страны был установлен необлагаемый налогом доход в размере 9 168 евро/год.

Если резидент получает в год больше, он платит НДФЛ по следующим ставкам:

- 14 % – при размере зарплаты в диапазоне 9 169–13 966 евро;

- 24 % – при доходе 13967–54 949 евро;

- 42 % – когда доход от 54 950 до 260 532 евро;

- 45% – при зарплате свыше 260 532 евро.

Физические лица уплачивают в Германии и другие важные налоги. Речь идет прежде всего о:

- Церковном налоге. Его величина в разных землях отличается. Но в любом случае расчет ведется на основе подоходного налога. Минимальные 8 % от значения этого параметра начисляются в Баден–Вюртемберге и в Баварии, а в остальных землях – 9 %.

- Налоге солидарности – ставка 5,5 %.

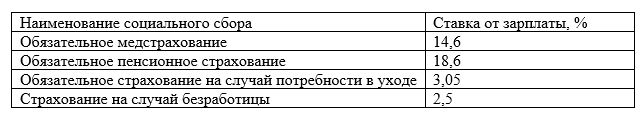

Информация о социальных сборах в ФРГ на различные виды страхования представлена в таблице:

Штраф за неуплату налога на авто в Германии

В случае неуплаты сбора на зарегистрированную в Германии машину, например, из-за неверного указания номера банковского счёта или отсутствия денег, владельцу высылают предупреждение – Mahnung. Через 14-30 дней проверяется факт оплаты. Если налог не уплачен, высылается второе предупреждение и через 14-30 дней третье.

Затем таможня начинает карать. В Zulassungsstelle отправляется запрос на принудительную разрегистрацию автомобиля. Информация уходит в базу данных полиции. Если местонахождение машины известно, полиция приезжает и стирает с номеров голограммы. Автомобиль по закону не может находится без номеров припаркованным на улице, поэтому машину могут отвезти на штраф-стоянку с оплатой за счёт владельца. До уплаты налога нарушителю запрещено регистрировать авто в Германии.

Штраф за неуплату сбора составляет 70€ плюс 1 пункт во Фленсбург.

Владельцы машин на иностранных номерах, не платящие сбора, в обычном случае вынуждены помимо штрафа заплатить сбор задним числом с момента въезда в Германию. При отягчающих обстоятельствах дело уходит в суд.

10-07-2018, Степан Бабкин

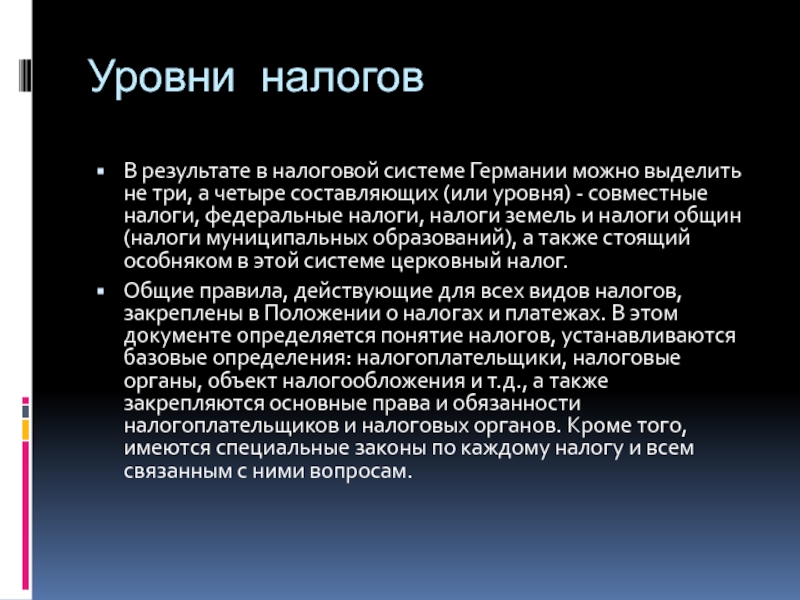

Слайд 6Уровни налогов В результате в налоговой системе Германии можно выделить не

три, а четыре составляющих (или уровня) – совместные налоги, федеральные налоги, налоги земель и налоги общин (налоги муниципальных образований), а также стоящий особняком в этой системе церковный налог.Общие правила, действующие для всех видов налогов, закреплены в Положении о налогах и платежах. В этом документе определяется понятие налогов, устанавливаются базовые определения: налогоплательщики, налоговые органы, объект налогообложения и т.д., а также закрепляются основные права и обязанности налогоплательщиков и налоговых органов. Кроме того, имеются специальные законы по каждому налогу и всем связанным с ними вопросам.

Сравнение налогов в Германии и в России

Россию и Германию любят сравнивать. Налоговая система двух стран построена по схожим принципам:

- Существует множество налогов, которые высчитываются по сложным формулам.

- Расчеты нагрузки зависят от нескольких факторов.

- Поступившие платежи делятся и поступают в местный, региональный и федеральный бюджет.

Главное отличие заключается в следующем. Подоходный налог в Германии высчитывается строго по прогрессивной шкале. Богатые люди платят в казну больше денег. Считается, что это соответствует принципам социального равенства.

В России принята так называемая плоская шкала с единой для всех ставкой 13%. В 2020 году по указанию президента ввели 15% для тех, кто получает доход свыше 5 млн рублей в год. Причем схема выплаты сильно напоминает немецкую систему. Повышенный налог платится только с разницы, которая превышает лимит в 5 млн, а не со всего дохода.

Сравнение налогов в Германии и в России

У некоторых немецких налогов нет российских аналогов. Так, например, россияне не платят церковные сборы и налог на уксус. А подобные предложения законодателей явно будут встречены волной гнева. Тогда как немцы более спокойно относятся к уплате налогов в Германии.

Налоговая система в Германии

Граждане Германии и экспаты, работающие в Германии, должны платить налог со своих доходов. Федеральное центральное налоговое управление (Bundeszentralamt für Steuern) управляет налоговой системой на национальном уровне, а сотни региональных налоговых управлений (Finanzämter) администрируют местные налоги.

Налоговая система в Германии — это система, в которую входят налоги, взимаемые с населения.

Налоги в Германии делятся на налоги, взимаемые федеральным правительством (Bundesregierung), землями (Bundesländer) и муниципалитетами (Gemeinden). Принципы налогового законодательства в Германии изложены в конституции (Grundgesetz).

В 2021 году в Германии была отменена надбавка за солидарность (Solidaritätszuschlag), которая взимала дополнительные 5,5% к подоходному налогу для многих работников. Правительство Германии утверждает, что благодаря этому шагу 96% налогоплательщиков станут жить лучше.

Больше прозрачности и рост затрат – влияние процесса ПРИМ

Новая, единообразная процедура испытаний позволит владельцам новых транспортных средств добиться большей прозрачности. Это является результатом большой разницы между значениями выбросов загрязняющих веществ, определенными с помощью метода NEDC (Новый европейский цикл вождения) и фактическим потреблением в реальном использовании. Это приводит к известному феномену, что низкий расход топлива, рекламируемый производителем, не соответствует действительности: после нескольких поездок клиент замечает, что фактический расход топлива автомобиля значительно выше указанного. То, что водитель обычно не замечает, но что также является важным фактором, – это выбросы загрязняющих веществ. Это также обычно ниже, чем фактическое ежедневное использование в связи с процедурой НЦЭД. С поэтапным внедрением нового метода измерения ожидается, что результаты измерений будут более точными – вплоть до 10%, что будет отражено в бумажниках многочисленных водителей транспортных средств. Однако это облегчает планирование затрат, в том числе налога на транспортные средства, на покупку нового автомобиля и призвано противодействовать неприятным сюрпризам.

Особенности для нерезидентов: доплата налога в России

Если в качестве продавца выступает нерезидент Германии, например, гражданин России, постоянно проживающий в РФ, у него может возникнуть немало вопросов. Так, по логике вещей, получая доход от продажи недвижимости, он должен уплачивать налог и в стране своего резидентства, то есть в России. Однако между РФ и ФРГ заключено от 29.05.1996. Согласно ему, налог на недвижимость в Германии для россиян взыскивается в той же форме, в которой и для немцев, однако вторично в России в полном объеме не взимается.

В соответствии со , сумма подоходного налога в РФ должна быть уменьшена на сумму спекулятивного налога, уплаченного в ФРГ.

Если же сумма Spekulationssteuer окажется меньше, чем начисленный в России налог, российскому резиденту придется доплатить разницу.

Обратим внимание, что, несмотря на обязанность уплаты налога на территории его происхождения, налоговая декларация все равно подается россиянином в российские налоговые органы

§ Выплаты к зарплате в Германии; выплаты, не облагаемые налогами и сборами

Дополнительные выплаты к зарплате

Кроме заработной платы в Германии фирмы могут выплачивать работнику единовременные суммы, например денежное пособие к Рождеству или к отпуску и другие. Однако, будут ли делаться такие выплатны или нет и в каком размере, зависит от самого предприятия и договора с каждым конкретным работником. Информация о том, сколько длится отпуск в Германии.

Выплаты к зарплате, не облагаемые социальными сборами

Социальные выплаты из зарплаты в Германии делает не только работник, но и фирма-работодатель. В 2020 году данные выплаты работодателя составляли в среднем 21.0 % от брутто-зарплаты работника.

Однако не все выплаты предприятия работнику облагаются социальными сборами. Со следующих выплат фирма не оплачивает социальные сборы:

- Оплата расходов на уход за ребенком (Kindergarten или Tagesmutter)

- Оплата проезда на работу и назад

- Оплата фитнес-студии или оздоровительных курсов

- Продажа продуктов собственного производства по сниженной цене работникам предприятия