Заработная плата в месяц по профессиям в 2021 году

| Профессия | Минимальная, йен | Средняя, йен | Максимальная, йен |

| Автомеханик | 280 000 | 322 500 | 354 200 |

| Архитектор | 400 000 | 533 350 | 740 000 |

| Бухгалтер | 437 500 | 600 000 | 686 350 |

| Водитель | 191 650 | 258 350 | 301 650 |

| Воспитатель детсада | 235 000 | 273 350 | 306 850 |

| Временный работник | 66 650 | 88 350 | 93 450 |

| Врач | 845 000 | 961 650 | 1 403 850 |

| Гид | 237 500 | 255 850 | 401 650 |

| Горничная | 183 350 | 249 150 | 271 350 |

| Грузчик | 211 450 | 270 850 | 301 850 |

| Дворник | 218 150 | 242 100 | 267 500 |

| Дизайнер | 270 850 | 300 000 | 331 650 |

| Журналист | 450 000 | 678 350 | 1 038 350 |

| Инженер | 433 750 | 450 850 | 520 000 |

| Кассир | 154 150 | 207 500 | 220 000 |

| Курьер | 321 650 | 440 000 | 488 350 |

| Машинист | 350 000 | 410 000 | 520 700 |

| Няня | 242 500 | 283 350 | 353 750 |

| Официант | 179 150 | 231 400 | 355 000 |

| Охранник | 287 500 | 311 750 | 350 850 |

| Пилот самолета | 1 320 850 | 1 426 650 | 1 871 650 |

| Парикмахер, визажист | 212 500 | 245 850 | 323 450 |

| Повар | 233 350 | 254 000 | 270 000 |

| Пожарный | 458 350 | 476 650 | 523 350 |

| Полицейский | 470 800 | 525 000 | 705 000 |

| Преподаватель в университете | 745 850 | 895 000 | 1 038 550 |

| Программист | 267 500 | 355 000 | 855 000 |

| Продавец | 223 350 | 268 350 | 323 350 |

| Рабочий | 224 150 | 304 150 | 387 500 |

| Сварщик | 261 600 | 315 000 | 390 000 |

| Сертифицированная медсестра | 351 500 | 394 150 | 438 350 |

| Социальный работник | 240 000 | 258 350 | 270 000 |

| Страховой агент | 201 500 | 280 850 | 355 000 |

| Стоматолог | 1 021 200 | 1 066 600 | 1 371 800 |

| Сторож | 235 000 | 262 500 | 285 000 |

| Строитель | 285 000 | 292 000 | 303 300 |

| Стюардесса | 355 000 | 398 350 | 434 150 |

| Таксист | 188 300 | 240 000 | 268 550 |

| Учитель | 568 300 | 591 600 | 705 000 |

| Уборщик помещений | 155 000 | 194 150 | 220 800 |

| Фармацевт | 401 600 | 443 350 | 535 700 |

| Фермер | 271 500 | 292 000 | 320 000 |

| Электрик | 285 000 | 312 500 | 355 500 |

| Юрист | 743 300 | 863 300 | 1 353 350 |

Минимальная

Минимальный заработок зависит от места проживания и составляет примерно 18 000-200 000 йен в месяц (9000–102 000 рублей). Доход до 200 000 йен в месяц считается низким доходом в Японии.

Подобная заработная плата широко распространена по низкоквалифицированным специальностям:

- официант;

- уборщик;

- няня;

- младшие офисные клерки.

В Японии законодательно установлен минимальный уровень часового заработка, который строго соблюдается — 900 иен (480 рублей).

Средняя

Средняя зарплата в Японии в разрезе профессий остается на высоком уровне и составляет примерно 120 000 долларов в год. Средним доходом японца считается заработная плата от 250 до 400 тысяч иен (130 000–205 000 рублей).

Вам также могут понравиться

Если рассматривать размер получаемого годового дохода по отраслям, то результат будет следующим:

| Отрасль | Йен |

| Медицина | 5 320 000 |

| Финансы | 4 840 000 |

| Производство | 4 770 000 |

| IT и коммуникации | 4 760 000 |

| Оптовая торговля | 4 490 000 |

| Строительство и недвижимость | 4 210 000 |

| Интернет, СМИ и реклама | 4 180 000 |

| Администрирование | 4 120 000 |

| Услуги и развлечения | 3 780 000 |

| Розничная торговля | 3 630 000 |

Средняя стартовая

Решившись на работу в Японии, следует знать, что здесь принята оценка труда в зависимости от возрастных показателей, стажа работы и гендерного признака. Молодые специалисты получают в несколько раз меньше опытных сотрудников со стажем, а мужчины превосходят по зарплате женщин, работающих на тех же условиях. В среднем молодые специалисты (так же как и иностранцы) могут претендовать на уровень зарплаты в 32 000–33 000 долларов США.

Максимальная

Высоким доходом в Японии считается зарплата выше 500 000 йен, что соответствует 260 000 российских рублей. Верхней планки заработной платы в Японии не существует, так как каждый год зарплата специалиста повышается примерно на 10%, в зависимости от выработки стажа. Кроме того, постоянным работникам выплачивается солидный бонус, зависящий от отрасли, компании и экономических показателей. Самые высокие зарплаты в Японии получают адвокаты, врачи и пилоты.

Оплата труда по городам и регионам

Различный уровень экономического развития регионов влияет на размер оплаты труда работников.

Наиболее высокий уровень заработной платы на 2021 год в городах:

- Токио;

- Иокогама;

- Канагава;

- Кобе;

- Осака.

Средний заработок в Токио на 2021 год составил около 4000 долларов в месяц. Выше этой цифры доходы только в другом крупном городе, Иокогаме – примерно 4150 долларов в месяц.

Самые низкие ставки, примерно 2800–3000 долларов в месяц, в регионах:

- Кумамото;

- Коти;

- Сага;

- Кагосима;

- Миядзаки;

- Окинава;

- Оита;

- Нагасаки.

Вам также могут понравиться

Какие налоги платят в Японии?

В Японии фискальная нагрузка на население и предприятия считается одной из самых высоких в мире, являясь основой всех поступлений в бюджет. Поэтому перечень налогов в Японии рекомендуется тщательно изучить перед переводом сюда своего бизнеса.

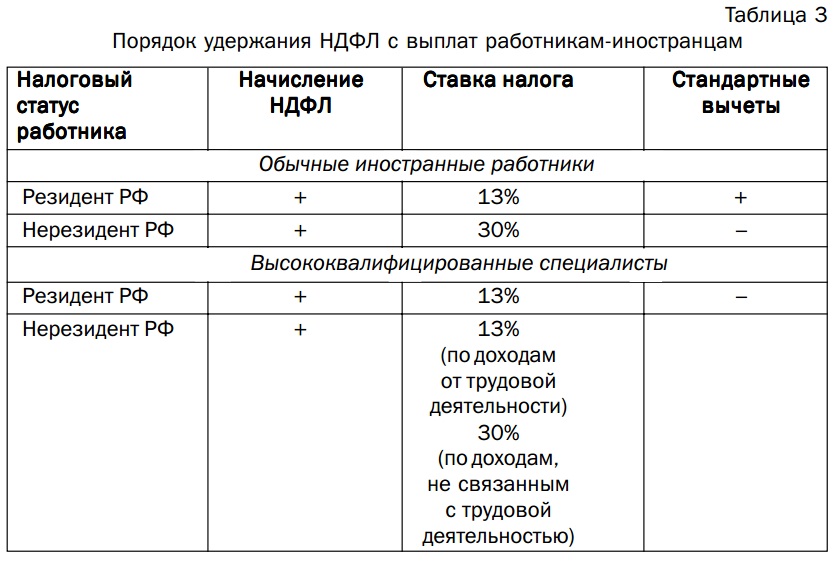

Особенности налогообложения

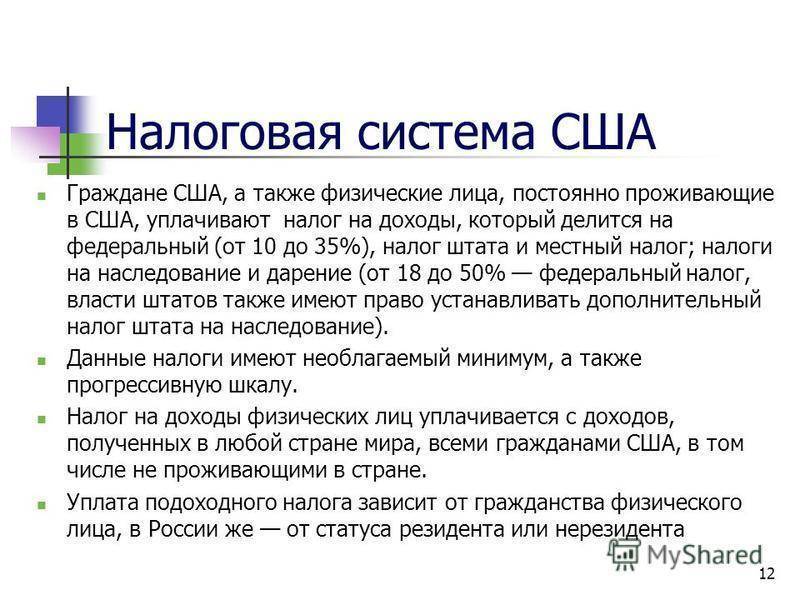

В государствена законодательном уровне используется принцип резидентности. Но он немного отличается от привычного, подразделяя плательщиков не на 2, а на 3 группы:

резиденты, имеющие гражданство или проживающие в государстве более года, отчисляют часть от доходов, независимо от источника;

налоги в Японии для иностранцев – непостоянных резидентов, проживающих в стране 5-10 лет без паспорта японского образца, приравниваются к предыдущей категории;

для нерезидентов обязательства возникают только при наличии аккумулированных на островах средств.

Выплаты взимаются на трех уровнях:

- федеральный;

- префектурный;

- местный.

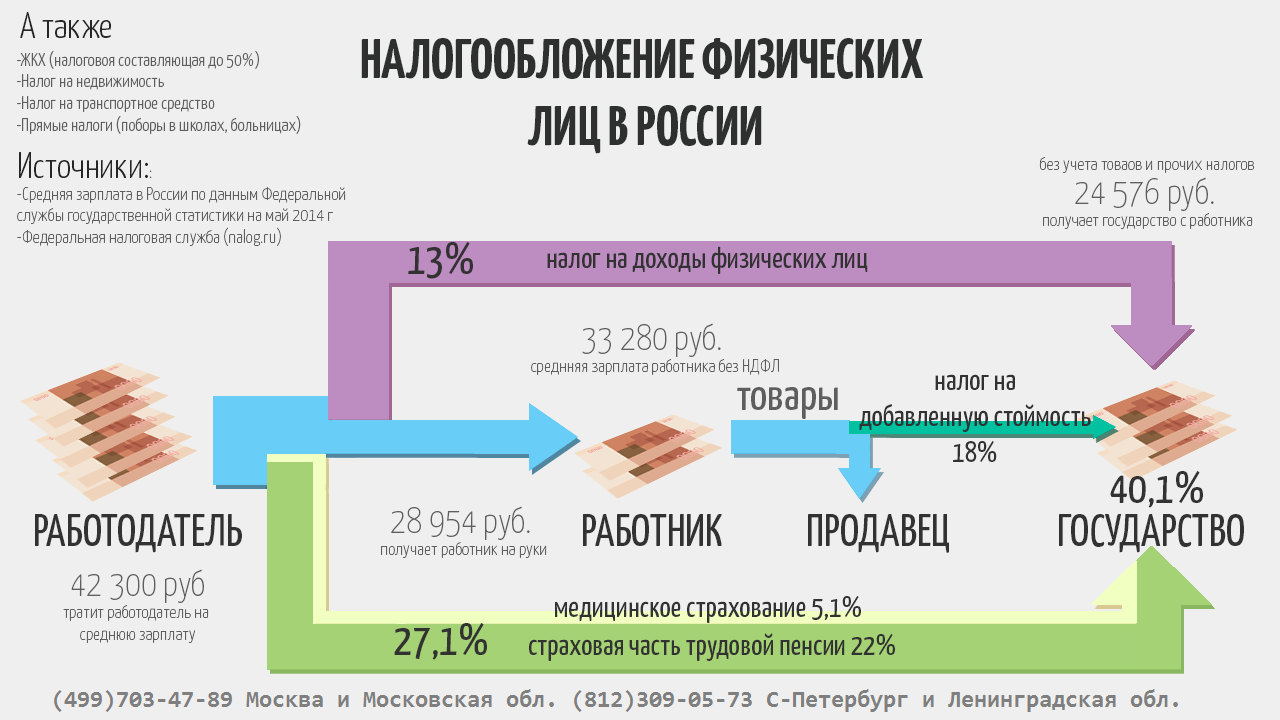

Взносы для ФЛ

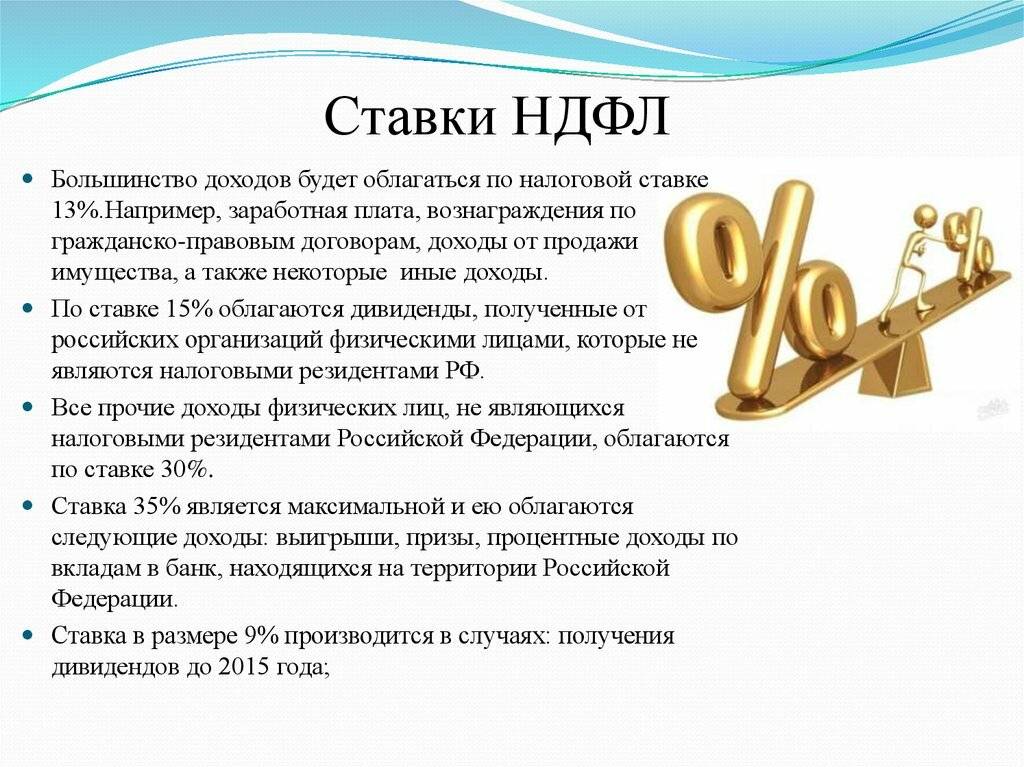

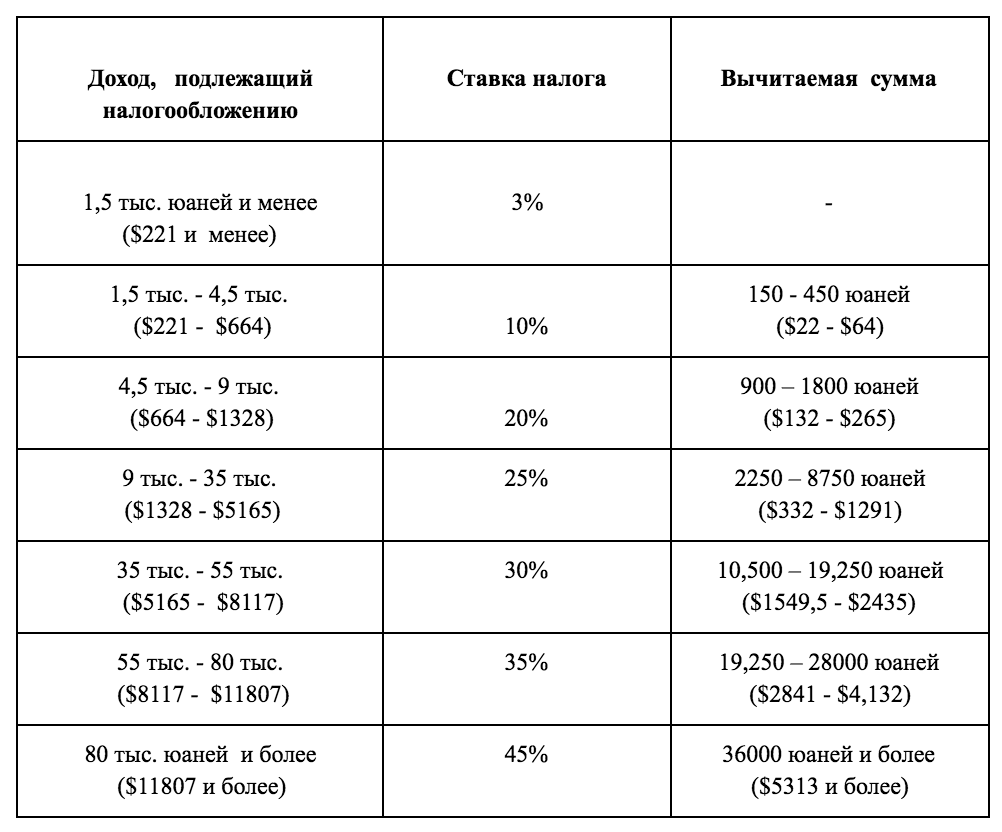

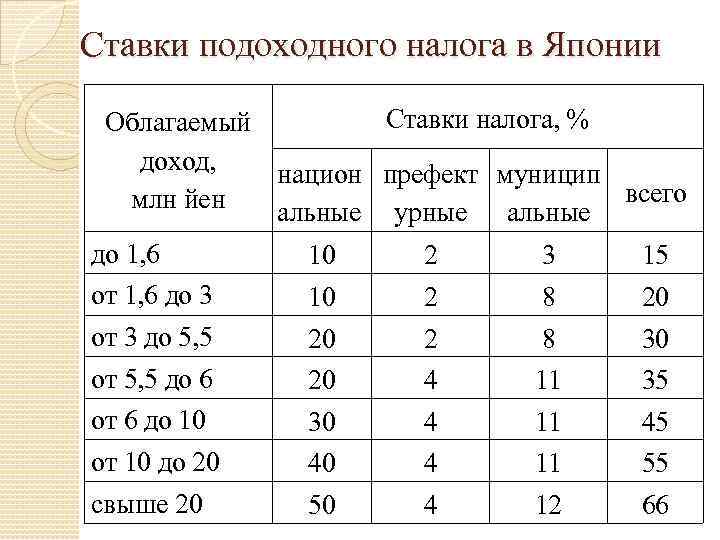

Подоходный налог в Японии начисляется по прогрессивной шкале. Тот, кто получает большую заработную плату, должен больше отдавать в казну (в долларах):

- 10% до 29 тысяч;

- 20% до 80 тысяч;

- 30% до 160 тыс;

- 37% свыше этой суммы.

- На доходы более 30 млн. иен ставка повышается до 50%.

- префектурный – 2-4%;

- муниципальный – 3-12%.

Для физических лиц предусмотрены также следующие платежи:

- на проживание – 15% (актуален даже для тех, кто не имеет официального трудоустройства);

- транспортный – в среднем 540 долларов в год;

- на недвижимость – 1,4% и 0,3% от стоимости объекта.

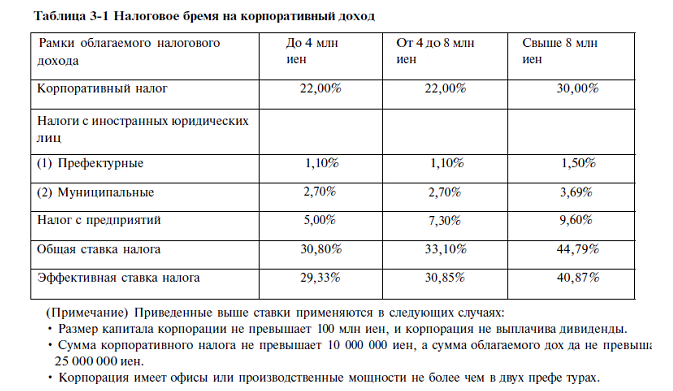

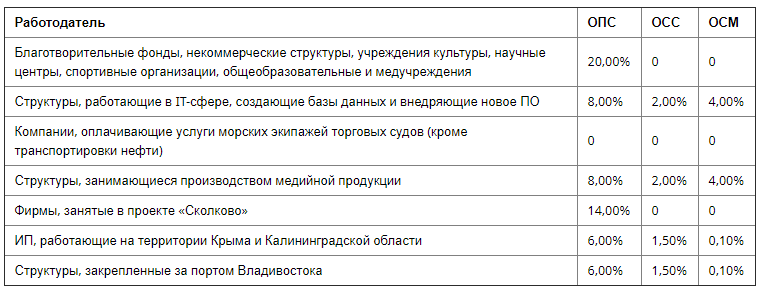

Платежи организаций

Страна Восходящего солнца не слишком выгодна для ведения бизнеса, так как государственный налог на прибыль составляет 33%. Кроме того, выплата делается на уровне префекта и муниципалитета – 5% и 12% соответственно. Базой для начислений являются средства за минусом подтвержденных расходов.

Для юридических лиц существуют и другие сборы:

- на количество сотрудников – обсчитывается индивидуально;

- НДС – 8%.

С нами бизнес в любой точке света – это просто!

Налоги в Гонконге: особенности фискальной системы, платежи для физических лиц, выплаты для юридических лиц, общий перечень налогов, консультации специалистов.

Какие налоги в Сингапуре взимаются с частных лиц и предприятий: тонкости фискальной системы, платежи, вмененные населению, отчисления от компаний, помощь экспертов.

Какие налоги в Турции платят физические и юридические лица: общая информация по фискальной системе, обязательства ФЛ и ЮЛ, налог на имущество, консультации экспертов.

Какие налоги на Кипре выплачивают физические и юридические лица: особенности режима, обязательные платежи для населения, выплаты компаний, помощь экспертов.

Какие налоги на Мальте предусмотрены фискальной системой: особенности налогового режима, перечень выплат для физических лиц, обязательства ЮЛ, консультации экспертов

Как открыть счет в Японии: преимущества юрисдикции, особенности работы финансовой системы, сложности для иностранцев, услуги экспертов.

Как платят налоги в Великобритании: особенности фискальной системы, основные группы плательщиков, налоги для ФЛ, платежи для компаний, консультации по выплатам.

- Тема недели дружно ходим в детский сад

- Метод пресс в начальной школе

- Основные направления становления предпосылок функциональной грамотности в детском саду

- Позиция родителей по отношению к доу

- Офп в школе упражнения

Кратко о государстве и налоговой системе

В процессе развития и совершенствования производственной деятельности человека начали образовываться излишки произведенной продукции. Постепенно это привело к классовому расслоению общества и формированию государств. Определение 1

Государством называют форму организации общества, которая обеспечивает управление населением и хозяйством на определенной территории.

Определение 2

Государство – это система политической власти в определенной стране.

Любое государство имеет специальный аппарат, обеспечивающий обороноспособность страны (армию), правопорядок (суд, полиция), создание и функционирование общественных благ (строительство путей сообщения, функционирование систем образования и здравоохранения, пенсионное обеспечение и пр.). Для финансового обеспечения всех этих направлений (составляющих) необходимы деньги. Поэтому с момента своего возникновения государство вводит специальные сборы с населения для обеспечения своих нужд. У разных народов и в разные времена эти сборы носили различные наименования. В настоящее время мы для их обозначения используем термин «налоги».

Ты эксперт в этой предметной области? Предлагаем стать автором Справочника Условия работы

Определение 3

Налоги – это безвозмездные принудительные денежные платежи, которые взимаются государством через систему специальных органов с юридических и физических лиц с целью финансового обеспечения функционирования государства (в том числе и его структурных образований).

Часто наряду с налогами государство применяет введение пошлин и сборов. Но они не являются безвозмездными и безусловными платежами. Скорее, они – результат или условие соглашения между плательщиками и государством о возможности совершения какого-либо действия плательщиком или в отношении него.

Введение налогов, порядок и способы их начислений и взысканий, структура органов контроля и взыскания налогов, возможности льготного налогообложения и отмены налогов определяется специальным налоговым законодательством. Каждое государство имеет свою законодательную базу и, соответственно, свою налоговую базу. Выделяют следующие разновидности налогов:

Готовые работы на аналогичную тему

Курсовая работа Налоговая система Японии 440 ₽ Реферат Налоговая система Японии 220 ₽ Контрольная работа Налоговая система Японии 250 ₽

Получить выполненную работу или консультацию специалиста по вашему учебному проекту Узнать стоимость

- прямые;

- косвенные;

- аккордные;

- подоходные.

Определение 4

Совокупность налогов, налоговых органов и налогового законодательства образуют налоговую систему государства.

Налоги и налоговые системы, несмотря на своеобразие в каждом государстве, выполняют общие функции и задачи. К ним относятся:

- функция наполнения доходной части бюджета (фискальная);

- функция перераспределения собранных денежных средств между расходными статьями бюджета (распределительная);

- влияние посредством налоговой политики на деятельность определенных отраслей или предприятий (регуляторная);

- функция контроля за финансовым состоянием как субъектов налогообложения, так и государственного бюджета.

Основные виды налогов

Налоги в Японии уплачиваются с доходов, имущества и потребления.

Подоходный налог

Как в Великобритании, США, ряде других стран, в Японии действует прогрессивное налогообложение – сумма рассчитывается на основе чистого дохода физического лица. Подоходный налог в Японии выплачивается ежегодно на национальном, префектурном и муниципальном уровнях.

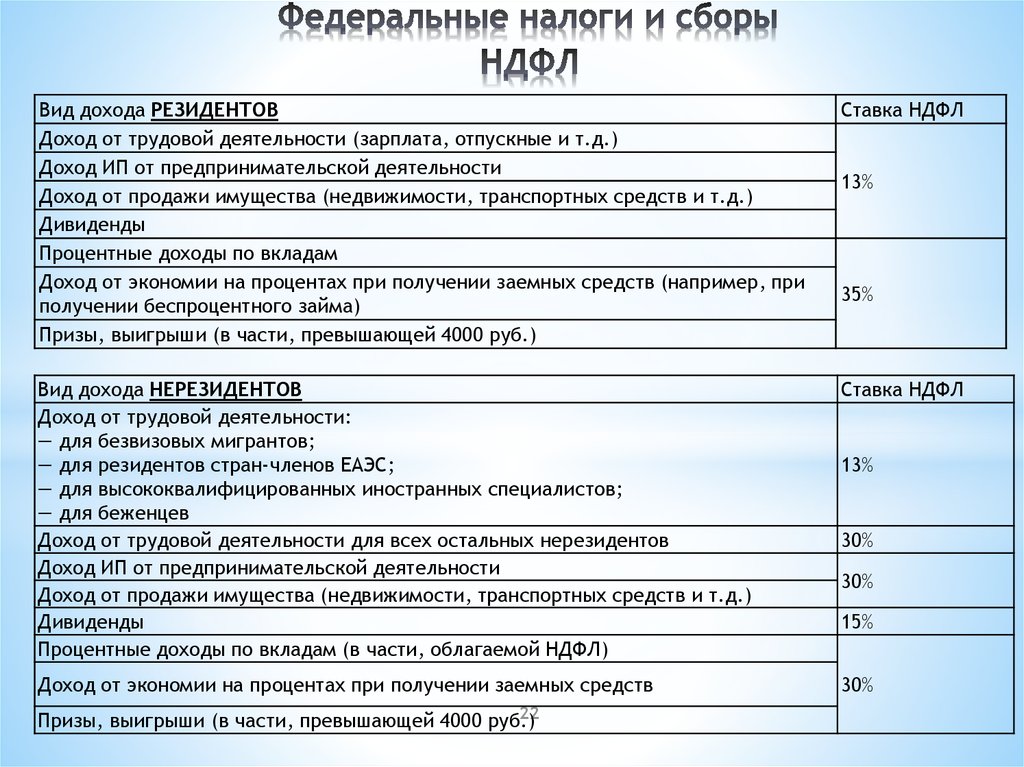

Способ взимания зависит от статуса резидента, который определяется периодом проживания в стране. Налоговый кодекс Японии рассматривает три категории резиденций:

- резиденты – лица, имеющие место жительства в государстве или проживающие в ней в течение одного года. Независимо от местоположения источника дохода, облагаются подоходным налогом;

- непостоянные резиденты – лица, не имеющие японского гражданства и проживающие в стране в течение пяти лет или менее чем десять лет. Система налогообложения для них соответствует налогообложению для резидентов, но в Японии налог не будет взиматься с доходов, полученных за пределами страны, если средства не переводятся в нее;

- нерезиденты – лица, проживающие в Японии менее года. Подоходный налог начисляется на доходы, полученные в стране.

| Налогооблагаемый доход | Налоговая ставка |

| До 1 950 000 иен | 5% |

| От 1 950 000 иен до 3 300 000 иен | 10% |

| От 3 300 000 иен до 6 950 000 иен | 20% |

| От 6 950 000 иен до 9 000 000 иен | 23% |

| От 9 000 000 иен до 18 000 000 иен | 33% |

| От 18 000 000 иен до 40 000 000 иен | 40% |

| Более 40 000 000 иен | 45% |

Как правило, в большинстве случаев сотрудникам нет необходимости подавать налоговую декларацию: за них это сделает компания. Хотя могут попросить заполнить пару форм, подтверждающих статус, например, место проживания или количество иждивенцев. Исключения составляют покрытие страховых взносов, медицинских и операционных расходов в случае занятия индивидуальной трудовой деятельностью.

Налоговую декларацию обязаны самостоятельно подавать лица, если:

- годовая зарплата превышает 20 миллионов иен;

- имеют более чем одного работодателя;

- располагают вторичным доходом (вторая работа, доля дивидендов), превышающим 200 000 иен в год;

- трудятся на работодателя за пределами Японии.

Кроме того, потребуется подавать налоговую декларацию, если лицо решит покинуть страну в течение финансового года.

Налог на недвижимость

Лица, владеющие правом собственности на землю, здание, другие амортизируемые активы на 1 января каждого года, платят налог за этот календарный год и, скорее всего, получают счета где-то между апрелем и июнем. На основании уведомления средства можно внести единовременно или четырьмя платежами поквартально.

Даже если право собственности на недвижимость изменится 2 января или в последующую дату, ответственность за уплату налога не поменяется. Выплата состоит из котэйсисан-дзэй (налог на основные средства) и тосикэйкаку-дзэй (муниципальный налог). Они основаны на стандартизированной оценке имущества, которое делится на землю и структуру:

- ставка налога на основные средства составляет 1.4% от стоимости имущества, указанной в «Книге налогов на основные средства» для конкретного актива;

- муниципальный налог – 0.3% от «налогооблагаемой стоимости», что, как правило, ниже рыночной цены и применяется он только к объектам недвижимости, расположенным в определенных городских районах в соответствии с японским законодательством о зонировании.

Налогообложение производится посредством определения цены для конкретного участка земли в данной области, на основании расположения его по отношению к транспортным развязкам: дорогам, железнодорожным линиям.

Ставки определяются центральным правительством, но налоговый контроль осуществляется местными органами власти, которые получают 52 процента доходов, остальное делится между центральным правительством и префектурами. В большинстве населенных пунктов также взимается второй городской налог на услуги. Если жилой район обозначен как «городская зона», то есть жители имеют доступ к услугам и инфраструктуре, они платят дополнительный налог на имущество.

Одна из ироний взаимоотношений между налоговыми и городскими службами заключается в том, что дома, оцененные как «более прочные» (огнестойкие и устойчивые к землетрясениям), имеют высокие оценочные значения. Особенность в том, что владельцы таких домов платят налоги выше, даже несмотря на то, что эта «прочность» снижает вероятность того, что им потребуются услуги городских служб (например, пожарной).

Налоги для субъектов хозяйствования в форме юридического лица

Одной из первых удач президента Трампа считают внедренную им реформу налогообложения (). Она снизила фискальную нагрузку и на предприятия (снижена ставка налога на прибыль до 21 %), и на частных лиц – за счет увеличения числа и размеров вычетов сумма подоходного стала меньше в среднем на 2,3 %.

Основные налоги в США для юридических лиц:

- корпоративный подоходный налог с прибыли;

- акцизные сборы и таможенные пошлины;

- взносы на соцстрахование работников (работодатель оплачивает 50 % ставки за медстраховку и защиту от последствий потери трудоспособности по причине болезни или старости);

- налог с продаж (уплачивается косвенно, юридические лица просто перечисляют в бюджет средства, собранные с покупателей);

- сборы с доходов от источника и на прирост капитала.

Обложение прибыли компаний

Свой налог на прибыль корпораций в США представлен на каждом фискальном уровне:

- федеральная ставка единая – 21 %;

- , собираемый с доходов компаний, разнится – от фиксированных 2,5 % в Северной Каролине до 12 % в Айове по прогрессивной шкале;

- муниципальные сборы – зачастую города предпочитают пополнять бюджет за счет сборов с продаж либо собирают от 2 до 9 % от прибыли, заработанной предприятиями.

Дополнительные налоги в Америке, сверх 21 % федерального корпоративного сбора, взимают 44 штата и округ Колумбия. Еще 6 субъектов отказались от увеличения размера ставок за счет региональных надбавок: Невада, Южная Дакота, Техас, Огайо, Вашингтон и Вайоминг.

На местном уровне облагать прибыль предприятий считают не очень эффективным. В основном внедряют налог с продаж или сбор за определенные виды деятельности.

НДС или налог с продаж в США

Обложения добавленной части стоимости, привычной для российского бизнеса, в Америке не существует. По сути, налог с продаж в США – это сбор с валовой выручки (оборота).

Еще одно отличие НДС от налога с продаж состоит в том, что сумма дополнительного сбора не включается в стоимость приобретаемого товара и не отражается в ценнике. К примеру, чтобы купить чашку кофе в Майами, придется заплатить 5,34 доллара, даже если в витрине всего 5,00 долларов, поскольку ставка налога с продаж равна 6,8 %.

«Лишние» деньги приходится платить, поскольку в каждом штате и даже городе работает своя комбинированная ставка налога с продаж:

- по штату – 45 штатов и округ Колумбия собирают от 2,9 % в Колорадо до 7,25 % в Калифорнии;

- на местном уровне налог в Америке на покупки взимается на территории 38 субъектов федерации, усредненные показатели составляют от 0,03 % в Айдахо до 5,14 % в Алабаме.

Полностью отсутствуют дополнительные сборы в Монтане, Делавэре, Нью-Гемпшире и Орегоне. На Аляске законодательное собрание штата не вводило данный фискальный взнос, однако разрешило внедрять его на местном уровне, поэтому средневзвешенный показатель здесь составляет 1,43 %.

Ситуация по штатам отлично отражена на от некоммерческого фонда Tax Foundation.

Налоги на инвестиционный доход и прирост капитала

Любая прибыль, полученная предприятием от коммерческой деятельности или продажи собственности (недвижимости, материальных или нематериальных активов), облагается по стандартным правилам для доходов юрлица.

Отдельная прогрессивная процентная шкала введена в 2021 году только для физлиц, причем в U.S.Code указывается, что пределы применения ставок должны корректироваться ежегодно на показатель изменения цен за прошлый период. По состоянию на 2021 год сбор нужно платить исходя из размера полученной положительной разницы от продажи.

| Ставка, % | Пределы (для плательщиков без семьи), долл./год | Пределы (для состоящих в браке, подающих декларации совместно), долл./год |

| до 39 375 | до 78 750 | |

| 15 | до 434 550 | до 488 850 |

| 20 | 434 550,01 и выше | 488 850,01 и выше |

| 3.8 | если инвестиционная прибыль превысила 200 000 | если инвестиционная прибыль превысила 250 000 |

Наряду с федеральными ставками к доходу от операций с капиталом применяются региональные сборы (до 13,3 % в зависимости от штата).

Подоходный налог

Подоходный налог (shotokuzei, 所得税), который Вам придется платить, составляет большую часть вычетов из вашей заработной платы, представляемых от вашего имени вашим работодателем каждый месяц. Это прогрессивная налоговая система, основанная на вашем уровне дохода: чем больше Вы зарабатываете, тем больше вам придется платить.

Это текущие базовые налоговые ставки (по состоянию на 2018 год):

| Налогооблагаемый доход (в год) | Ставка налога |

|---|---|

| Менее ¥1,950,000 | 5% |

| ¥1,950,000 –- ¥3,300,000 | 10% |

| ¥3,300,000 – ¥6,950,000 | 20% |

| ¥6,950,000 – ¥9,000,000 | 23% |

| ¥9,000,000 – ¥18,000,000 | 33% |

| Более ¥18,000,000 | 40% |

Помимо вышеуказанных ставок на доход, дополнительный налог в размере 4 процентов вычитается для налогов префектуры.

Налоги, уплаченные за текущий год, основаны на оценочной прибыли за прошлый год. Например, вы будете платить налог в 2020 году на основе вашего общего дохода в 2019 году.

Налоговая декларация

Если Вы не занимаетесь индивидуальной трудовой деятельностью, Вам, как правило, не придется самостоятельно заполнять и подавать налоговые декларации – об этом позаботится Ваш работодатель.

Самое большее, Ваш работодатель может попросить Вас заполнить формы, подтверждающие ваши отношения (если Вы состоите в браке), Ваше количество иждивенцев и Ваш текущий адрес.

Эти формы предназначены для расчета специальная корректировка в конце года(nenmatsu chosei, 年末調整), чтобы увидеть, нужно ли Вам платить какой-либо дополнительный налог или вы имеете право на получение возмещения переплаты налогов на основании Ваших ежемесячные отчисления.

Налоговые корректировки – возвраты или доплаты – будут учтены в Вашей последней зарплате в году.

Вам необходимо будет подать налоговую декларацию вручную, если:

- Ваша годовая зарплата превышает 20 миллионов иен

- У Вас есть более одного работодателя

- У Вас есть вторичный доход, такой как другая работа, дивиденды, акции компании или другие, которые превышают ¥ 200 000 в год

- Вы работаете на работодателя за пределами Японии

Налоговые декларации должны быть поданы до 15 марта каждого года.

Другие страны

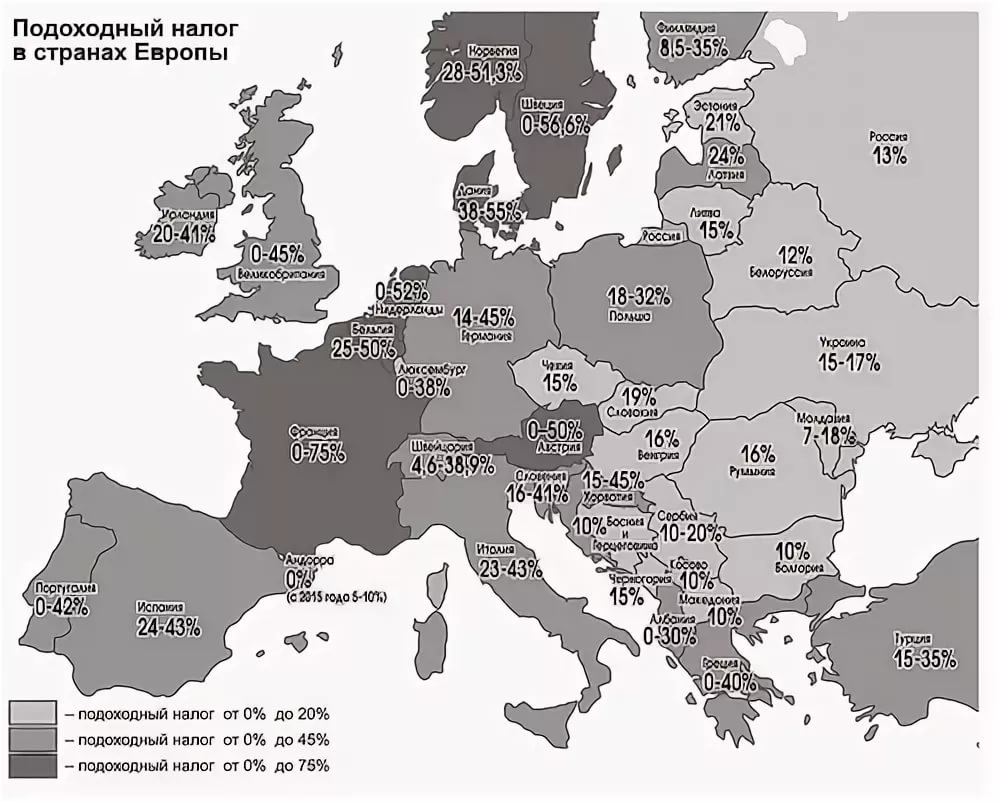

В сравнении с другими странами налоги в Японии на 2021 год намного выше. В США максимальная налоговая ставка составляет 28 % в то время, как в Японии (даже после налоговых реформ, упростивших шкалу налогов и снизивших процент) она составляет 65 %.

Налоги с юридических лиц составляют 37 % для стандартных фирм и 28 % для малого бизнеса. Владельцы фирм должны занести сведения о доходах в специальную форму и предоставить в налоговое управление не позднее, чем через 2 месяца после того, как закончится финансовый год фирмы.

У простых людей налоги высчитывают из зарплаты. Если нет дополнительных доходов, декларацию можно не подавать. Однако годовой доход при этом не должен превышать 15 миллионов йен.

В Японии, конечно, отсутствует коррупция и люди никогда не позарятся на чужое, но не каждому человеку, который самостоятельно подает декларацию, можно доверять. Поэтому налоговые управления время от времени делают выборочные проверки правильности заполнения декларации. Особо злостных неплательщиков инспектируют — такие инспекции могут проводиться только по решению суда. После таких решений фирмы обыскивают, налагают арест на конторские книги и принимают меры, чтобы выяснить реальное финансовое положение фирмы.

Штраф за неуплату

В современном НК РФ установлены объекты налогообложения и плательщики, то есть резиденты и соответственно, нерезиденты. Это говорит о том, что уровень ответственности за нарушение правил касается всех, получающих прибыль от имущества.

По той причине, что нанявший иностранца руководитель предприятия, выступает его налоговым агентом, он должен выполнять положенные функции. Осуществляется перечисление налогов с полученных доходов. Соответственно погашаются назначенные штрафы за нарушения в данной области.

Если гражданин, который считается нерезидентом, не зарегистрировал свои доходы и не перечислил их в казну, на него будет возложена финансовая и административная ответственность. В особо серьезных случаях будет положена уголовная ответственность. Попытка избежать наказания через выезд из России не принесет нужного результата.

Долги по налоговым отчислениям строго проверяются и регулируются законодательством. У России заключено множество официальных соглашений с иными государствами. Они направлены на содействие в международных фискальных, а также стандартных административных разбирательствах. Подобные договора и соглашения регулируют вопросы, напрямую связанные с двойными отчислениями налогов.

Какие налоговые органы действуют в Японии

Несмотря на то что Япония – это унитарное государство, страна имеет хорошо развитое местное самоуправление, обладающее значительными полномочиями, в том числе и в плане введения различных налогов и их сбора. Фактически налоговые поступления в центральный и местные бюджеты примерно равны: соотношение собранных средств составляет примерно 53 на 47% в пользу центрального бюджета.

Особенности налоговой системы Японии обусловили формирование двухуровневой системы налоговых органов.

Национальный уровень

На общегосударственном уровне налогообложение в стране находится в ведении Министерства финансов. В его структуру входят два подразделения: Налоговое бюро и Бюро по таможенным сборам и тарифам. Эти подразделения занимаются в первую очередь вопросами планирования налоговой политики государства. Реализацией этой политики непосредственно занимается Национальное налоговое управление (ННУ), которое также входит в состав Министерства финансов страны.

ННУ – очень мощная организация, имеющая в своем штате 56 466 сотрудников, распределенных между центральным аппаратом, 12 региональными налоговыми бюро, Региональной налоговой инспекцией на острове Окинава и 524 налоговыми инспекциями. Кроме того, в состав ННУ входит собственный колледж и Национальный налоговый трибунал, в котором можно обжаловать неверное начисление сборов. Именно эта организация и осуществляет налоговый контроль в Японии.

Все структурные подразделения ННУ разбиты на три отдела:

- Отдел по налогообложению.

- Отдел по сборам налогов.

- Отдел, занимающийся проверками и расследованиями в случаях, связанных с уклонением от налогообложения.

Практической работой по выявлению нарушений в налоговой сфере и их пресечению руководит именно последний отдел. С этой целью в него входят подразделения по аудиту, расследованию и международному сотрудничеству в сфере борьбы с налоговыми нарушениями.

При подготовке законодательных изменений в сфере налогообложения тесно сотрудничают Государственная налоговая комиссия при премьер-министре, аналогичная комиссия правящей партии либерал-демократов и Штаб по проведению структурных реформ, возглавляемый премьер-министром страны. Ужесточение налоговой политики и налоговые льготы в Японии находятся в ведении этих трех организаций. В сфере сбора средств основной организацией является Министерство финансов.

Каждый вид сборов в Стране восходящего солнца регламентируется отдельным законом. Следует учесть, что законы в этой области весьма объемны и трудны для понимания непрофессионалами, поэтому в стране действует институт уполномоченных налоговых консультантов. Это лицензированные специалисты, которые на платной основе готовят и подают большую часть отчетных налоговых документов в стране. Уполномоченные консультанты по сборам обслуживают как физических, так и юридических лиц.

Местный уровень

Взаимоотношения центральных и местных органов власти в финансовой сфере определяются специальными законами. Несмотря на постоянный рост объемов местных сборов их не хватает на финансирование всех местных нужд, поэтому часть расходов финансируется из центрального бюджета.

Для покрытия дисбаланса между потребностями и возможностями местных бюджетов налоговые поступления перераспределяются. Так, регионы получают по 32% от подоходного налога, налога на спиртное и налога на юридических лиц. С налога на табак государство передает регионам 25%, а с налога на потребление – 24%. В отличие от целевых субсидий и дотаций полученные доли налогов местные органы используют по своему усмотрению. Кроме того, существует система «уступаемых налогов», когда специальные национальные налоги, например на содержание сети дорог, передаются местным органам власти.

Налогообложение в Японии организовано таким образом, что в структуре расходов граждан уплата налогов редко превышает 20%. Для развитых стран это достаточно низкий уровень. Причем при нехватке средств правительство предпочитает брать взаймы, а не повышать налоги для своих граждан. По этой причине государственный долг Японии составляет порядка 200% ее годового ВВП.

Система налоговых льгот и субсидии

Для своих плательщиков и лиц, представляющих определенные социальные категории, налоговый кодекс предусматривает льготы сроком до 5 лет.

Япония предлагает разнообразные субсидии и стимулы для привлечения иностранных инвестиций. Для предприятий, создающих региональные штаб-квартиры или научно-исследовательские центры и проекты, которые потенциально открывают возможности трудоустройства в особых зонах восстановления, меры правительства более чем благоприятные.

В Японии можно получить налоговый кредит с минимальным процентом, скидки на расходы в рамках исследований и разработок. Субсидии также покрывают затраты, связанные с оборудованием и арендой объектов.

Итоги

В заключение хочется отметить, что, несмотря на определенные плюсы и минусы, нельзя какую-либо из налоговых систем назвать хорошей или плохой. Каждая из них по-своему хороша для своего государства. Налоговые системы многих государств складывались не одно столетие. Они уже «подстроены» под территориальные особенности стран, их внутреннюю политику и менталитет населения. Невозможно одну налоговую систему заменить другой. Это реально лишь при условии корректирования принципов налогообложения под экономические условия определенного государства. Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.