Регулярные платежи на содержание недвижимости

В Чехии есть два вида платежей регулярных платежей на содержание недвижимости: одна категория оплачивается так называемому Обществу владельцев жилых помещений, где все поставщики выбираются коллегиально, если речь идет о многоквартирном доме, а ко второй категории относятся платежи поставщикам электричества, газа и интернета. В этом случае все договоры заключаются самостоятельно каждым из владельцев.

Обществу владельцев, как правило, оплачивается вода, сбор за вывоз мусора, освещение и уборку общих помещений, сбор за охрану и стойку рецепции, если она есть, ремонтный фонд и тд. Сумма этих платежей зависит от размера и состояния жилого дома и может варьироваться от СZK 2000 до CZK 6000 (от €77 до €233).

Оплата счетов по второй категории производится через внесение так называемого залога, который может быть ежемесячным, ежеквартальным или полугодичным. Чаще всего владельцы выбирают ежемесячную форму оплаты. Работает это так: каждый месяц собственник платит определенную сумму, которую предписывает поставщик на основании размера недвижимости и количества проживающих в ней человек. Весной каждого года происходит перерасчет, на основании которого, сумма либо доплачивается, либо остаток переводится на следующий сезон (некоторые поставщики возвращают переплату). На основании такого перерасчета залог автоматически повышается или снижается, чтобы соответствовать реальным расходам собственника.

В качестве примера можно рассмотреть двухкомнатную квартиру с газовым отоплением и газовой плитой, в которой проживают два человека. Сумма залога в этом случае составит около CZK 1000 (€38) за электричество и CZK 1000 (€38) за газ. Если в доме нет газа, а есть центральное отопление, то оно оплачивается точно таким же способом, только относится к первой категории, то есть владельцу не нужно самому заключать договор с компанией-поставщиком. Стоит также отметить, что вода также оплачивается залогом. Общая сумма коммунальных платежей за квартиру в Праге площадью 50-60 кв. м составит около CZK 3800-4300, то есть €150-170 в месяц.

Льготы в налогообложении

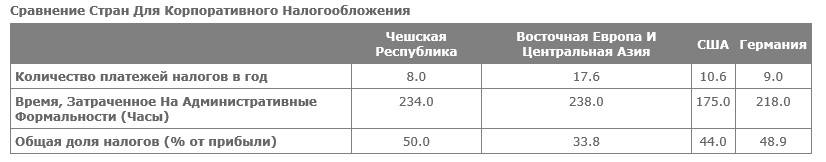

Экономика Чешской Республики стремительно развивается, в связи с чем правительством осуществляются различные мероприятия, для привлечения инвестиций в страну. Однако по-прежнему остается слишком высоким порог получения налоговых привилегий – инвестиции должны быть размером не меньше 850.000.000,-Кч.

Виды льгот в системе налогообложения

- Для промышленных объектов создаются специальные таможенные зоны.

- Для налога на корпорации предоставляется отсрочка на 5 лет, после чего предоставляется специальная скидка в общей сумме пятилетнего налога.

- Освобождение от таможенных платежей на ввозимое из-за рубежа оборудование, а также 3-х месячную отсрочку на плату НДС.

- Выдача беспроцентных кредитов для покрытия половины расходов на обучение наёмных сотрудников — граждан ЧР.

- Специальные скидки на участки земли в определенных регионах.

- Для обеспечения работой малоразвитые регионы ЧР, фирмы обеспечиваются специальными субсидиями.

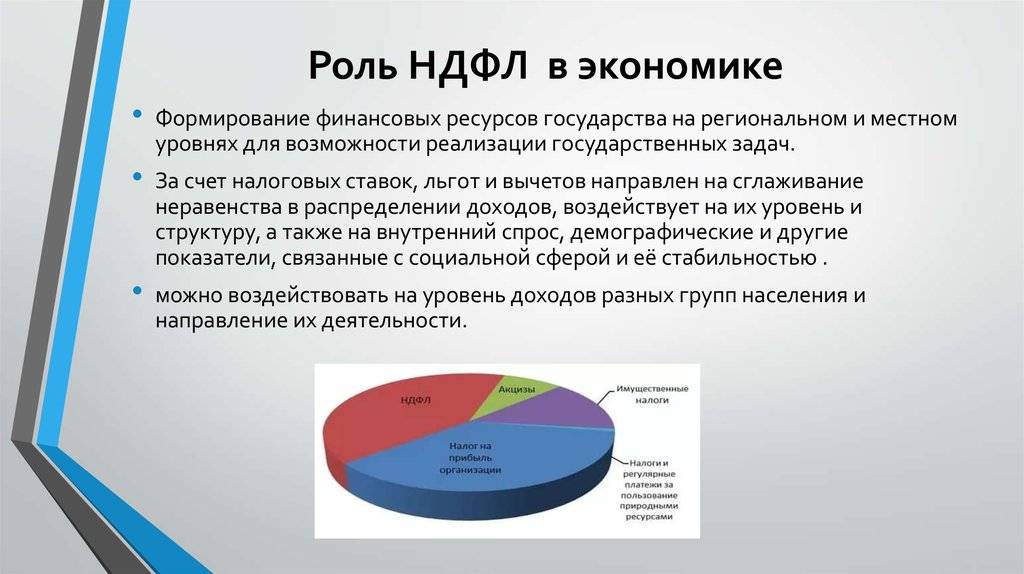

Индивидуальный подоходный налог (налог на доходы физических лиц)

Плательщиками подоходного налога признаются физические лица — резиденты (на основе принципа глобального дохода) и нерезиденты (по доходам, происходящим с территории Чехии). Резидентами страны признаются физические лица, которые имеют в Чехии постоянное жилище или находятся на территории страны более 183 дней в календарном году (в этот срок не включается время, проведенное вне страны в связи с обучением или прохождением лечения).

Объектом налогообложения для резидентов является вся сумма дохода, полученного налогоплательщиком как с территории страны, так и из-за рубежа, как в денежной, так и в натуральной или иной форме. Все полученные доходы делятся на пять основных групп:

- — доходы от занятости по найму;

- — доходы от ведения бизнеса и профессиональной деятельности;

- — доходы от капитала;

- — рентные доходы;

- — прочие доходы (доходы от продажи активов, не связанных с бизнесом, полученные алименты и др.).

Некоторые категории дохода не включаются в состав облагаемых доходов, в частности:

- — пенсии, полученные из государственных источников как в Чехии, так и из-за рубежа, в пределах, установленных законом;

- — некоторые виды социальной помощи (в установленных пределах);

- — подарки, полученные от работодателей, не превышающие стоимости 2000 крон в год и некоторые иные виды доходов.

Доходы от ведения бизнеса для целей налогообложения могут быть уменьшены на сумму документально подтвержденных расходов или на фиксированную сумму. Последняя варьируется в зависимости от вида деятельности от 80% полученных доходов для сельскохозяйственной деятельности до 50% по торговле (если для ведения бизнеса требуется приобретение лицензии) и 40% доходов во всех иных случаях.

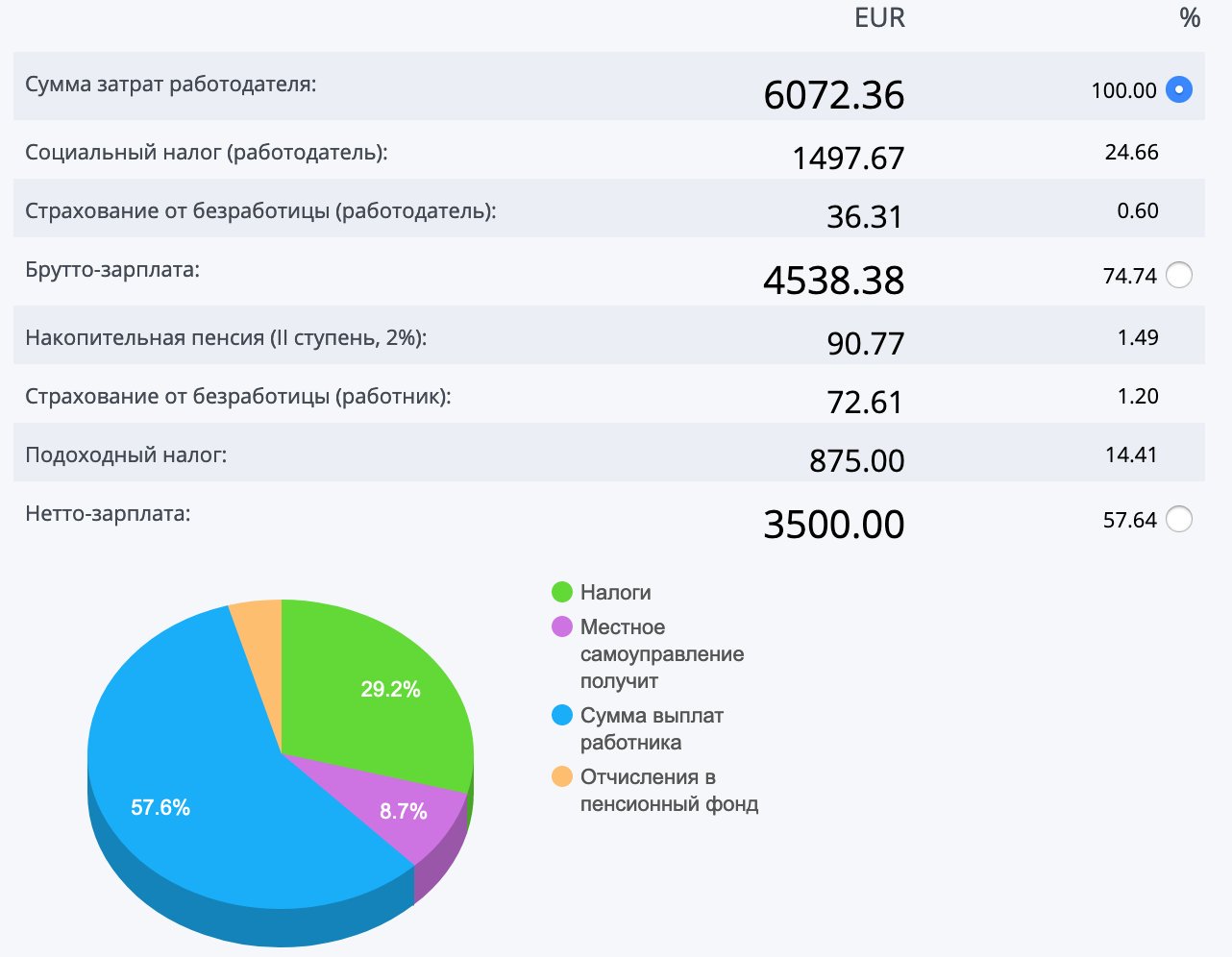

Отказ от использования прогрессивной шкалы налогообложения и переход к пропорциональному обложению сопровождался изменениями в порядке расчета налоговой базы в части учета выплаченных налогоплательщиком страховых платежей. В результате налоговая база по налогу на доходы физических лиц рассчитывается как сумма фактически выплаченных доходов и уплаченных взносов по обязательному пенсионному и медицинскому страхованию (принцип «суперваловой» заработной платы — super-gross tax base).

Налоговая ставка, применяемая в настоящее время к общей сумме полученного дохода, составляет 15%.

Основной объем налоговых льгот предоставляется в виде налоговых кредитов (вычета из суммы начисленного налогового платежа) по следующим позициям (табл. 4.1).

Таблица 4.1. Налоговые льготы

Социальные налоговые льготы по налогу на доходы физических лиц (скидки) | 2009 г., чешских крон |

На пенсионера | 16 560 |

На супругу(а) с полной потерей трудоспособности, требующего постоянного ухода | 16 560 |

На инвалида с частичной потерей трудоспособности | 2520 |

На инвалида с полной потерей трудоспособности | 5040 |

На инвалида, требующего постоянного ухода | 16 140 |

На студента | 4120 |

На ребенка | 10 200 |

Налоговым периодом по налогу на доходы физических лиц является календарный год. Уплата налога производится декларационным способом (основной) и у источника выплаты (авансовый). Налогоплательщики обязаны подавать налоговую декларацию в течение трех месяцев по завершении налогового периода.

Льготы для физлиц

Как мы уже выяснили, налоги в Чехии для физических лиц по большей части платят работодатели, которые и несут основное финансовое бремя. Помимо этого, определённые категории плательщиков пользуются значительными скидками и льготами.

Кто может претендовать на вычет:

- Люди с очень низкими доходами.

- Студенты, занятые на подработках.

- Родители и опекуны детей с ограниченными возможностями (требуется наличие соответствующей справки).

- Люди, чьи супруги не имеют официального трудоустройства.

- Многодетные семьи (и чем больше детей, тем существеннее будет скидка).

Внимание! Если ваш доход меньше 10290 CZK, то налог вы не платите вообще. Если сумма поступлений больше, налог высчитывается за вычетом этого минимального значения!

Интересует виза в Чехию, уже отправил документы. Как отследить готовность?

Возможность дистанционного отслеживать состояние заявки действительно существует, но Вы должны понимать, что расшифровать ответ визового центра часто бывает не так просто. Возможные варианты: 1) «Неполный пакет». Означает, что Вы подали не все необходимые документы. Свяжитесь с консульством для уточнения деталей. 2) «Подтверждено». Самый благоприятный вариант. Документы приняты в работу и Вам остаётся только ждать. 3) «Отклонено». Документы не приняты. Если в ответе не указаны причины этого (что бывает достаточно часто), свяжитесь с сотрудником консульства. 4) «Коррекция». Документы приняты, но Вам необходимо каким-то образом их «исправить». Причину ищите в письме. 5) «Заявка направлена из визового центра». 6) «Заявка рассматривается в посольстве». 7) «Заявка поступила в визовый центр».

Туристическая поездка в Чехию требует предварительное планирование?

Если Вы не готовы бороться с проблемами «дикого» туризма (интересный, но достаточно рискованный вариант), к путешествию лучше подготовится

Основные пункты, на которые стоит обратить внимание: 1) Примерный бюджет поездки, который Вы можете себе позволить. 2) Время путешествия и его продолжительность. Если хотите сэкономить, избегайте дней больших праздников

3) Найдите подходящий отель или хостел (через интернет). 4) Составьте примерный маршрут и варианты передвижения (автобус, авто). 5) Определитесь с тем, как Вы попадёте в Чехию (самолёт, ж/д, автобус и т. д.). 6) Оформите визу. 7) Купите медицинскую страховку (не рискуйте остаться в чужой стране без помощи в экстренной ситуации). Дополнительную информацию по Чехии ищите в выделенном страновом разделе по этой юрисдикции на нашем портале

Если хотите сэкономить, избегайте дней больших праздников. 3) Найдите подходящий отель или хостел (через интернет). 4) Составьте примерный маршрут и варианты передвижения (автобус, авто). 5) Определитесь с тем, как Вы попадёте в Чехию (самолёт, ж/д, автобус и т. д.). 6) Оформите визу. 7) Купите медицинскую страховку (не рискуйте остаться в чужой стране без помощи в экстренной ситуации). Дополнительную информацию по Чехии ищите в выделенном страновом разделе по этой юрисдикции на нашем портале.

Интересует лечение в Чехии вместе с отдыхом. Как выбрать подходящий санаторий?

Медицинский туризм в Чехии достаточно хорошо развит, и он ничем не отличается от типичных заведений подобного рода в Европе (наши санатории – не в счёт)

Чтобы выбрать подходящий санаторий, обратите внимание на следующие моменты: 1) Наличие бальнеологической лечебницы (чем ближе к жилым корпусам, тем лучше). Лучше всего – тёплый и крытый переход. 2) Перечень процедур (в пакете лечения и дополнительные)

3) Особенности расположения (например, удалённость от минеральных или термальных источников). 4) Наличие бассейна и его характеристики (крытый или нет, подогрев воды, аттракционы для детей и т. д.). 5) Особенности организации питания (могут ли предложить стандартную или особую диету, заказ блюд, количество приёмов пищи)

2) Перечень процедур (в пакете лечения и дополнительные). 3) Особенности расположения (например, удалённость от минеральных или термальных источников). 4) Наличие бассейна и его характеристики (крытый или нет, подогрев воды, аттракционы для детей и т. д.). 5) Особенности организации питания (могут ли предложить стандартную или особую диету, заказ блюд, количество приёмов пищи).

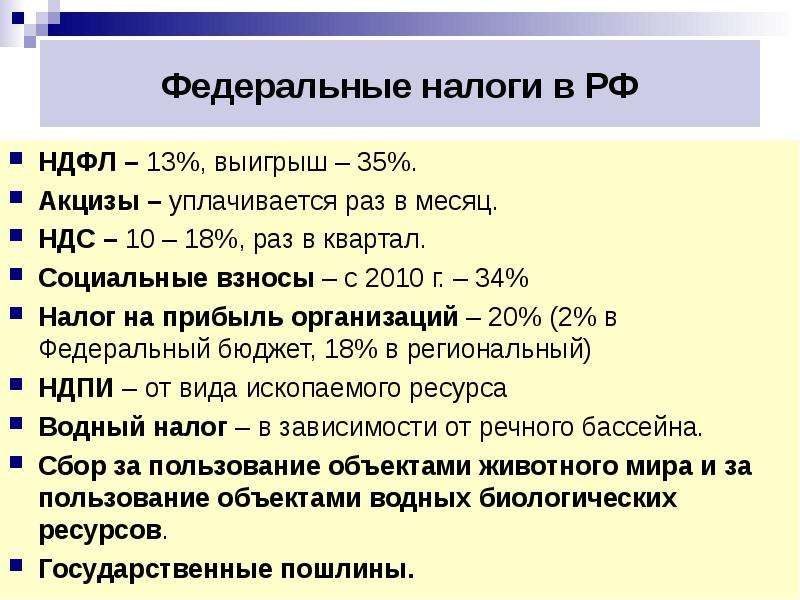

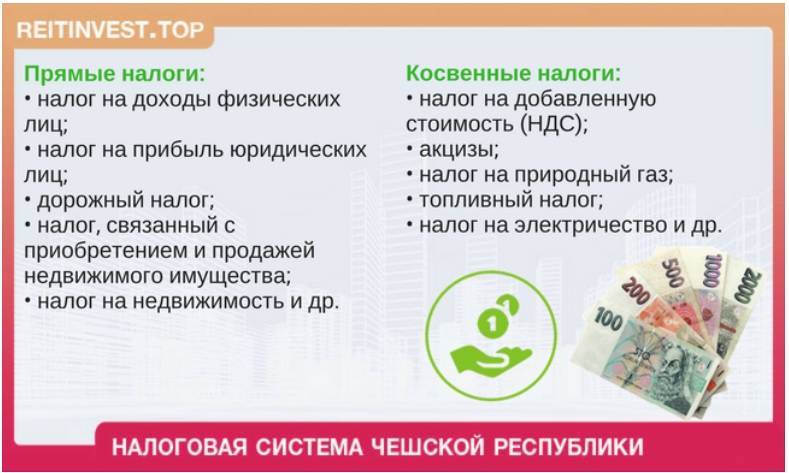

Основные виды налогов для юридических лиц

Различие между налогообложением физлиц-предпринимателей и организаций состоит в том, что первые уплачивают подоходный налог с чистого годового заработка (15% + дополнительно 7%), а вторые – налог на прибыль по более высокой ставке (19%).

В остальном перечень фискальных платежей для юридических лиц одинаков и зависит от вида деятельности фирмы:

| Наименование | Ставка | Примечание | |

|---|---|---|---|

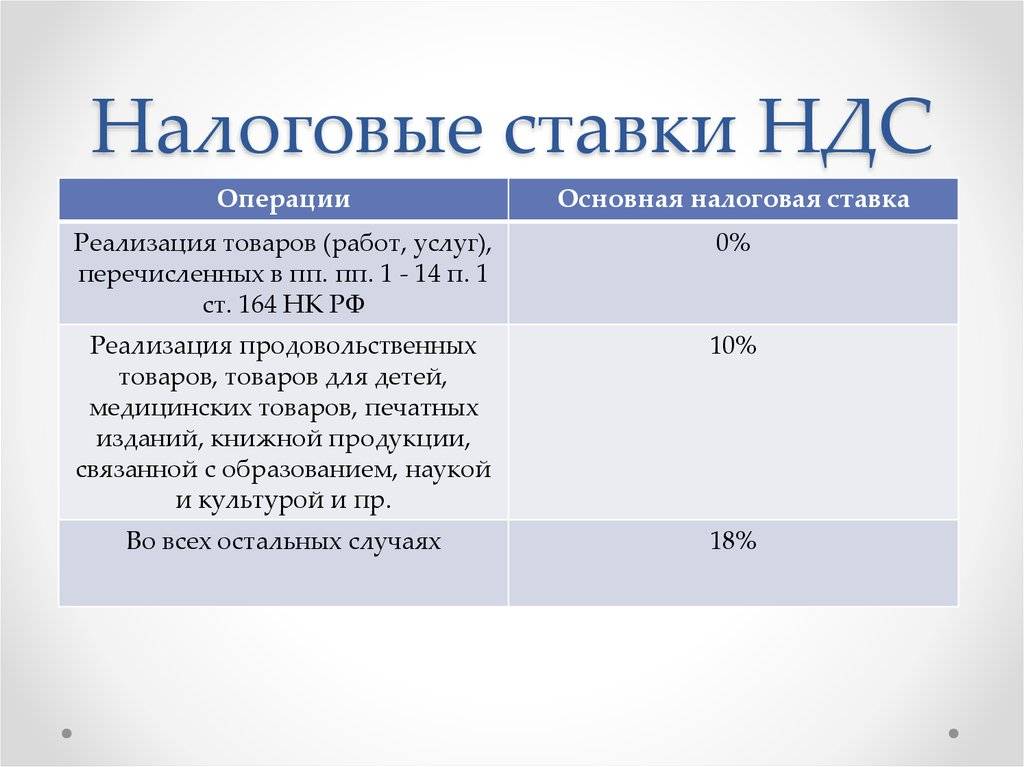

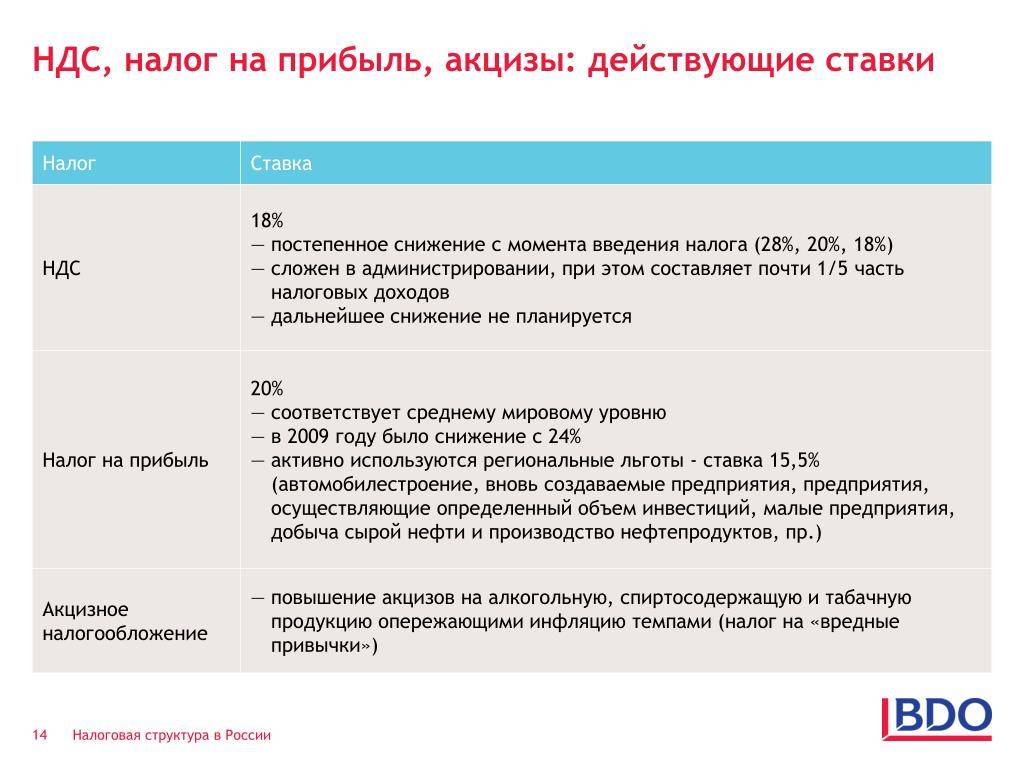

| НДС | Daň z přidané hodnoty (DPH) | 21% (пониженные – 15% и 10%) | |

| Акцизы (налог на потребление) | Spotřební daň | На каждый вид и единицу товара утверждается фиксированная ставка (с учетом требований ЕС) | Облагаются изделия из спирта, вина, пиво, табак, ГСМ |

| Дорожный сбор | Daň silniční | Зависит от объема двигателя для легкового авто и количества осей – для грузового | Предприниматели платят за коммерческий транспорт или тот, который используется для бизнеса |

| Налог на прибыль организаций | Daň z příjmu právnických osob | 0.19 | Для нерезидентов этот процент может вырасти до 35% |

Акцизные платежи

Уплату налогов на потребление контролирует Таможенное управление Чехии. Кроме пива, подакцизными считаются спиртосодержащие продукты, вино, ГСМ, сигареты и табачные изделия. При этом размеры акцизов должны быть на уровне, установленном на территории Евросоюза.

Например, с 2021 года сигареты в Чехии подорожали на 3-4 кроны именно потому, что нормативы ЕС предусматривают минимальный акциз в размере 90 евро на 1000 сигарет. Благодаря этому государственная казна всего за год пополнилась только от продажи табака на 3,3 млрд крон.

Пивоварение – визитная карточка Чехии, и размер поступлений от уплаты акцизов на пиво весьма существен. 90% всего производства хмельного напитка сосредоточено в руках крупных компаний (Plzeňský Prazdroj, Staropramen, Heineken ČR, Budějovicky Budvar и других), которые производят намного больше, чем 2 млн литров продукции в год.

Именно они уплачивают полную ставку акциза в размере 32 кроны на 1 градус Плато на гектолитр. Средние и мелкие пивоварни пользуются скидками, а домашние изготовители (не более 200 литров в год) вообще не платят налог, но при условии, что никому не продают свое пиво.

Минимальный уровень оплаты труда

Когда речь заходит о выборе места работы гражданами более развитых в экономическом отношении стран бывшего СССР (Российская Федерация, Беларусь, Казахстан), основными странами, которые рассматривают мигранты, являются государства Южной и Центральной Европы. Самое удачное положение среди этих стран в географическом и экономическом плане занимает Чехия — одно из древнейших европейских государств с богатой историей, культурой, архитектурой и традициями. Выбор русскоязычными гражданами Чехии для трудоустройства можно назвать очень удачным по нескольким причинам: близость культурных, этнических и языковых традиций. высокий уровень жизни в сравнении с другими странами Центральной и Восточной Европы.

Минимальные заработные платы в странах Евросоюза, евро

Чехия по уровню минимальной заработной платы (519 евро или 13350 крон в месяц) находится на одном уровне с Польшей и Словенией, выше Болгарии, Румынии, Венгрии и Латвии. Минимальная ставка за час работы в Чехии составляет 3,1 евро. В пересчёте на валюту Чехии это 79,6 крон. Законодательно установленный уровень занятости составляет 40 часов в неделю. В 2020 году минимум, который обязаны уплатить работодатели наёмным работникам остался на уровне 2020г. — 47 евро или чешских крон. Доходы граждан и трудовых мигрантов в Чехии растут благодаря очень низкому уровню инфляции.

https://youtube.com/watch?v=1Kk59ejg0_4

Налоговая система Германии для иностранцев

Иностранные резиденты должны платить те же самые налоги, что и граждане Германии, однако существуют соглашения для лиц, которые подвергаются риску двойного налогообложения в Германии и своей стране.

Германия имеет двусторонние налоговые соглашения со многими странами, включая Великобританию, США, Новую Зеландию и Австралию.

Подача налоговой декларации может быть сложной для иностранных граждан из-за языкового барьера и нехватки знаний в финансовой теме, однако растёт число удобных англоязычных онлайн-платформ, которые помогают подавать налоговые декларации в Германии, например:

Налоговая администрация

Финансовая администрация Чешской Республики состоит из нескольких уровней административных органов.

Налоговые службы и специализированные налоговые службы

Налоговые управления находятся на первом уровне финансовой организационной иерархии. Их основная роль заключается в администрировании конкретных налогоплательщиков и налогов. Они передают собранные налоговые доходы и выполняют несколько других функций, связанных с контролем, мониторингом и надзором налоговой системы и конкретных регионов в экономике для предотвращения проблем. Специализированная налоговая служба администрирует налоги предусмотренных законом налоговых субъектов. Существуют также территориальные отделения, которые являются организационными единицами налоговых служб, и их роль соответствует той же деятельности, что и налоговые службы.

Апелляционное финансовое управление

“Апелляционное финансовое управление (AFD) было создано Законом № 456/2011 Coll. О Финансовом управлении Чешской Республики с 1. 1. 2013 года. Апелляционное финансовое управление осуществляет свою деятельность на всей территории Чешской Республики”. Республика и местонахождение Апелляционного финансового управления находится в Брно. Директор Апелляционного финансового управления назначается и снимается с должности Генеральным директором Главного финансового управления ».

АФД отвечает за выполнение роли административного органа и методическое руководство налоговыми органами. Он отслеживает и принимает решения по делам об административных правонарушениях и апелляциям.

Министерство финансов Чешской Республики

Основная роль Министерства финансов в налоговой системе заключается в надзоре за другими нижестоящими налоговыми органами, поскольку оно находится на вершине административной иерархии. В противном случае у министерства больше функций – не только надзор за налогами. Его организационная структура разделена на восемь разделов. Каждый отдел занимается одной областью, например, есть отдел, специализирующийся на финансовом менеджменте и аудите, государственном бюджете, международных отношениях и финансовых рынках и т. Д. Министерство также отвечает за государственный бюджет, государственный конечный счет и валютную политику.

Министерство было создано в соответствии с Законом № 2/1969 Coll.

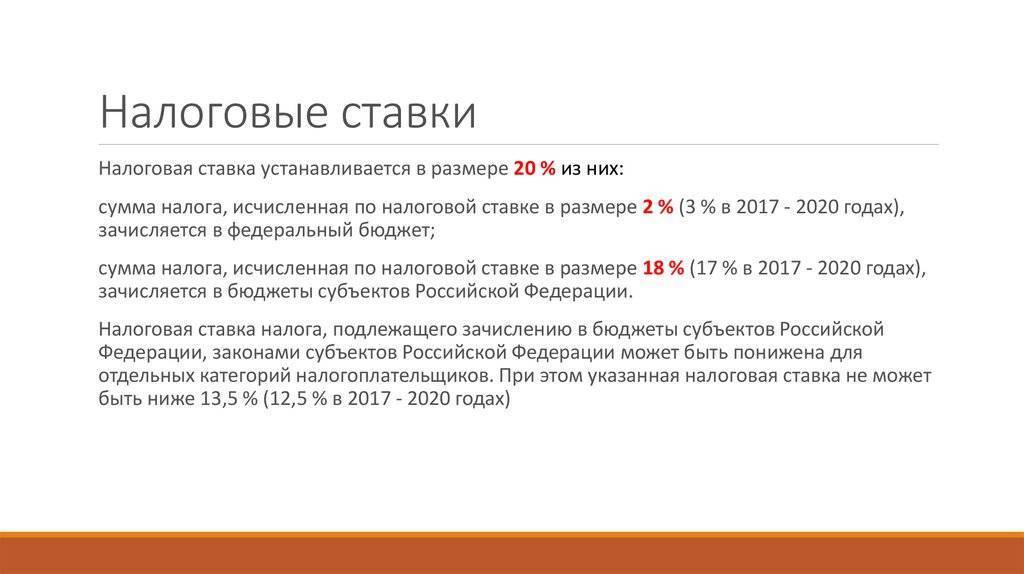

Налоги для юридических лиц

Юридические лица платят подоходный налог в трех вариантах:

| Ставка, % | Характеристика |

| 5 | На прибыль, полученную от инвестирования или пенсионного фонда |

| 15 | На прибыль, полученную от зарубежных компаний |

| 19 | Общепринятая ставка |

Компании также облагаются налогом от 15 до 35% с доходов, выплачиваемых нерезиденту за технические услуги, налогом на недвижимость (сумма налога зависит от площади, местоположения и использования земли или зданий), налогом на передачу (4%), экологическим налогом и дорожным налогом. Прочие платежи резидентам, не являющимся резидентами ЕС / ЕЭЗ (за исключением дивидендов, арендной платы или платы за техническое обслуживание), облагаются дополнительным 10% налогом в виде аванса по подоходному налогу.

Процесс уплаты налогов

Порядок уплаты налогов в Финляндии физическими лицами относительно прост. Налоговым агентом по подоходному налогу на зарплату является работодатель. Самостоятельно заполнять налоговую декларацию и подавать ее в налоговые органы не нужно, налоговая администрация самостоятельно рассылает налоговые декларации налогоплательщикам-физлицам в марте-апреле каждого года.

Если в декларации все указано правильно и учтены все налогооблагаемые доходы, никаких действий предпринимать не нужно. В случае внесения исправлений вернуть в налоговые органы декларацию необходимо до 21 мая. Кроме того, налоговой службы позволяет предварительно уведомить налоговую о новых доходах.

Последствия неуплаты

Если налоговое ведомство уличит плательщика в налоговых нарушениях, это чревато для него привлечением к ответственности. Уклонением может быть признано, например, внесение в декларацию ложных данных, сокрытие доходов, введение налоговой службы в заблуждение, недооценка налоговой базы и так далее. Такие действия являются уголовно наказуемыми и в зависимости от степени тяжести могут привести к наложению крупного штрафа или даже к тюремному заключению (до 2 или даже 4 лет, при условии получения финансовой выгоды).

Как действовать в случае отказа?

Вы имеете право подать апелляцию в течение 15 дней после отказа, но практика показывает, что вероятность изменения решения на положительное крайне мала. А если причина невыдачи гражданства заключается в угрозе национальной безопасности, «выяснять отношения» вообще бессмысленно. Решение по спорному вопросу должно быть принято за 120 дней, хотя в некоторых случаях срок увеличивается.

Мы постарались максимально подробно рассказать о том, как получить гражданство Чехии для жителей стран постсоветского пространства в 2021 году. Чтобы увеличить свои шансы, рекомендуем обратиться за помощью к опытным специалистам группы компаний Offshore Pro Group, а не заниматься всеми хлопотами самостоятельно. Связаться с нами можно посредством электронной почты (info@offshore-pro.info)

Также советуем обратить внимание на подборку экспертных материалов, посвящённых жизни и эффективному ведению бизнеса в Чешской Республике

Интересует иммиграция в Чехию. Какие у меня есть варианты?

Их довольно много. Но универсального, который подошёл бы всем без исключения желающим, не существует. Мы можем рекомендовать следующие варианты (указаны наиболее существенные минусы): 1) Воссоединение с семьёй. а) нужно доказать наличие средств на содержание семьи; б) если Вы теряете ВНЖ, без него остаются и другие члены семьи. 2) Трудоустройство. а) большие затраты времени; б) необходимы хорошие знания языка. 3) Инвестирование. а) высокий финансовый порог. 4) Свой бизнес. а) налоги; б) довольно высокие организационные трудности. 5) Учёба. а) засчитывается не всё время обучения; б) потеря ВНЖ из-за «хвостов»; в) знания языка. 6) Брак. а) проверки на предмет фиктивного брака (если докажут, возможно уголовное преследование).

Планирую получить гражданство Чехии. Мне могут отказать?

Если Вы действуете через наших экспертов, то вероятность этого будет крайне небольшой. Мы подготовим пакет документов и расскажем, как вести себя на собеседовании. Если же выберете самостоятельный путь, то отказ действительно может последовать. Основные причины для отказа следующие: 1) Вы не отвечаете требованиям, предъявляемым к потенциальным гражданам ЧР (например, не знаете язык). 2) Вы представляете угрозу для национальной безопасности, демократическим основам ЧР, а также имуществу граждан и их жизни. Иногда по этой статье «заворачивают» пенсионеров категории 70+. 3) Вы предоставили неполную или ложную информацию о себе. В первом случае есть вероятность, что Вам разрешат исправить этот недостаток, во втором отказ будет окончательным. 4) Преднамеренно искажение информации, подложные документы и т. д.

Каковы таможенные правила в Чехии по поводу запрета провоза?

Их не так много. Большую часть вещей и товаров можно провозить либо свободно, либо с ограничениями, либо после уплаты пошлины. В категорию безусловно запрещённых попадают: 1) Наркотики. 2) Психотропные препараты и любые сильнодействующие лекарства. Но если на них (пункты 1 и 2) есть рецепт от врача, возможны варианты. 3) Запрещённое огнестрельное (и боеприпасы к нему) и холодное оружие

Обратите внимание на термин «запрещённое». Если Вы хотите провезти, к примеру, наградное оружие деда или катану, уточните этот момент в консульстве ДО прилёта. 4) Товары с фальшивыми фирменными знаками (грубо говоря, подделки и реплики брендов)

5) Любые носители с пиратским контентом (бумажные и электронные). 6) Запрещённую порнографию (например, с детьми)

4) Товары с фальшивыми фирменными знаками (грубо говоря, подделки и реплики брендов). 5) Любые носители с пиратским контентом (бумажные и электронные). 6) Запрещённую порнографию (например, с детьми).

Стоимость бухгалтерского обслуживания для иностранцев

Иностранные инвесторы – желанные гости в Чехии, для них предусмотрены льготы и разработаны специальные программы по снижению налоговой нагрузки. Но это не освобождает зарубежных бизнесменов от необходимости вести учет финансовых показателей и своевременно подавать отчетность.

Тем, кто в Праге даже Карлов мост с первого раза не найдет, очень сложно сразу разобраться в системе финансовых отчетов и налоговых деклараций.

Подобные предложения могут поступать как от чешских компаний, так и от российских, которые оказывают бухгалтерские услуги за рубежом.

Стоимость такой помощи зависит от статуса налогоплательщика, его оборота и степени вовлеченности во внутренние дела клиента:

| Кратность обращений в год | Особенности ведения деятельности | Ориентировочная стоимость |

|---|---|---|

| Один раз в год, для подготовки отчетности и упорядочивания первичной документации | Заказчик с нулевыми оборотами | Около 300 евро |

| Один раз в год, для подготовки отчетности и упорядочивания первичной документации | Деятельность в течение года осуществлялась, но без наемного персонала | От 400 евро – зависит от количества операций |

| Ежемесячное обслуживание, в зависимости от количества операций | Заказчик – плательщик НДС | От 3000 крон/месяц + 3000 за постановку на учет (одноразово) |

| Ежемесячное обслуживание, в зависимости от количества операций | Клиент – неплательщик НДС | От 2000 крон/месяц |

| Обслуживание компаний с наемными работниками | В дополнение к годовому или ежемесячным платежам за бухобслуживание | 500 крон в месяц за одного работника + 3000 крон одноразово за регистрацию каждого их них в системе соцстрахования. |

Какой вариант сотрудничества выбрать и кому поручить ведение бухучета, решает сам налогоплательщик.

Возможно, после долгих размышлений на эту тему бизнесмен решит, что ему будет удобнее, если на фирме будет собственный бухгалтер. Однако однозначно можно утверждать, что без профессионального обслуживания избежать штрафов за ошибки в отчетности компании не удастся.

Налоги в Чехии 2023

Предпринимателю открывшему свой бизнес в Чешской Республике будет полезна информация о налоговом законодательстве этой страны. Налоги Чехии.

Налог на прибыль в Чехии. Предметом налога являются доходы от всех видов деятельности фирмы. Ставка налогов с доходов юридических лиц (фирм) в 2023 году составляет 19%. C 2011 года годовой баланс фирма обязана сдать до 1 апреля года, следующего за отчетным. Баланс может быть сдан до 30 июня при условии, что его готовит и сдает налоговый специалист, имеющий лицензию, но об этом необходимо сообщить в налоговую инспекцию до 31 марта.

Подоходный налог с физических лиц – 15% в Чехии. Скидка по налогу, так называемая – “sleva na poplatníka” для каждого налогоплательщика в 2023 году в Чешской Республике равна 30 840 крон в год. Предприятие производит удержание налогов с заработной платы работника, налоги в процентном соотношении составляют:

6,5% социальное страхование4,5% медицинское страхованиеКомпания также обязана перечислить налоги с фонда оплаты в размере:24,8% социальное страхование9% медицинское страхованиеНалоги, это затраты предприятия и они уменьшают налогооблагаемую прибыль. C 1 января 2023 изменилась сумма минимальной оплаты труда, теперь она составляет 17300,0 крон/месяц. Сумма минимальных отчислений на медицинское страхование увеличена и составляет 2336,0 кроны в месяц.

Налог на добавленную стоимость (DPH) в Чехии, является основным компонентом налоговой системы. Обязанность регистрации в налоговом органе установлена при обороте 2 миллиона крон за 12 идущих по себе месяцев. Налог платится один раз в квартал/месяц в зависимости от того, является ли фирма квартальным или ежемесячным плательщиком налога до 25 числа по окончании отчетного периода. С 2013 года в связи с изменением в законодательстве, компании зарегестрированные к DPH с 01.01.2013 становятся месячными плательщиками налога. Нововведение – с 1 января 2016 года для плательщиков НДС правительство Чехии ввело новую обязанность – они обязаны ежемесячно подавать дополнительный отчет – контрольное извещение (kontrolní hlášení) – отчет, в котором предприниматель обязан указать информацию обо всей деятельности фирмы за месяц. Подается отчет в электронном виде, до 25 числа месяца, идущего за отчетным периодом.

Ставка налога в 2023 году равна 21%, сниженный тариф – 10% и 15%( к обложению по сниженной ставке относится – энергия, некоторые виды продуктов питания, минеральные масла, медикаменты, а так же некоторые виды услуг). В законе содержится перечень статей (видов товаров и услуг), к которым налог на добавленную стоимость не применяется (почтовые услуги. медицинское обслуживание, перевод и сдача в аренду земли, расходы за аренду и др).

Транспортный налог в Чехии. При наличии зарегистрированного на фирме автотранспорта и постановке фирмы на учет в налоговую инспекцию по этому налогу, фирма платит ежегодный дорожный налог в зависимости от вида транспорта и объема двигателя. Дорожный налог – годовой отчет и оплата налога при наличии у фирмы автотранспорта тонажом от 12 тонн.У легковых автомобилей в 2023 году налог отменен от 1200 до 4200 крон (800-3000 куб. см.).

Налог на недвижимость в Чехии. Налогоплательщиком являются владельцы участков земли, зданий и сооружений. Налог на недвижимость в Чехии рассчитывается и оплачивается один раз в год. В зависимости от места нахождения недвижимости применяются коэффициенты для исчисления налога. Сумма налога относительно низка. К примеру – налог на офис в центральном районе Праги площадью 60 м2 – 1250 крон, а налог на трехкомнатную квартиру в спальном районе в год составляет 950 крон.

Налог с продажи недвижимости в Чехии с декабря 2019 года отменен. Налоговая ставка (налог с продажи) до 12/2019 составляла 4% от налогооблагаемой суммы (от цены продаваемой недвижимости) ставка налога на недвижимость в Чехии была изменена с 3% на 4% в 2013 году.

C 1 ноября 2009 года на основании закона č. 300/2008 Sb., o elektronických úkonech a autorizované konverzi dokumentů все официальные документы органов государственной власти передаются в электронном виде. Поэтому у каждого, кто зарегистрировал свой бизнес в Чехии, появилась обязанность в активации информационного электронного ящика – Datové schránky (Datova schranka) и это должен сделать каждый еднатель s.r.o. без исключения для получения официальных документов от государственных учреждений (налоговой инспекции, предпринимательского ведомства, торгового реестра и т.д.).

Открытие счета нерезидентом

Некоторые фирмы-посредники за определенную плату в сжатые сроки предлагают физическим лицам услуги по открытию счетов без необходимости посещения финансового учреждения, однако никто не может гарантировать успешность такой сделки.

Как правило, многие банковские учреждения в Чехии работают как с резидентами, так и с нерезидентами, поэтому найти подходящий банк не составляет труда.

Большинство финансовых учреждений предоставляют услуги по оформлению счетов не только в национальной валюте Чехии (чешских кронах), но и в других, включая наиболее популярные евро и доллар США.

Таким образом, гражданам России достаточно удобно использовать счета в чешских банках не только для накопления иностранной валюты, но также и для ее конвертации или перевода.

Кроме того, некоторые чешские банки практикуют открытие счетов при условии размещения на них депозитов: как правило, это небольшие суммы в пределах 500-1000 крон.

Каждому клиенту при открытии аккаунта (как гражданину, так и нерезиденту) следует внимательно ознакомиться с тарифами за оформление и обслуживание учётной записи, поскольку чешские банки могут применять систему сборов за следующие услуги:

- ведение счета;

- осуществление платежей;

- выдача выписок;

- обналичивание средств и т. д.

Какие документы требуются

При открытии счета от физического лица-нерезидента чешские банковские учреждения требуют, как правило, следующие документы:

- заявление;

- документы, подтверждающие личность: обычно это заграничный паспорт и второй документ на выбор клиента (водительские права (лицензия), национальный паспорт, свидетельство о рождении, вид на жительство).

Также понадобится адрес клиента в Чехии для доставки карты (может подойти даже адрес отеля). Кроме того, следует позаботиться о достаточном количестве денег для пополнения счета (если это требование банка). Перечень документов может быть несколько изменен в зависимости от индивидуальных требований конкретно взятого финансового учреждения.