Льготы, двойное налогообложение и другие особенности

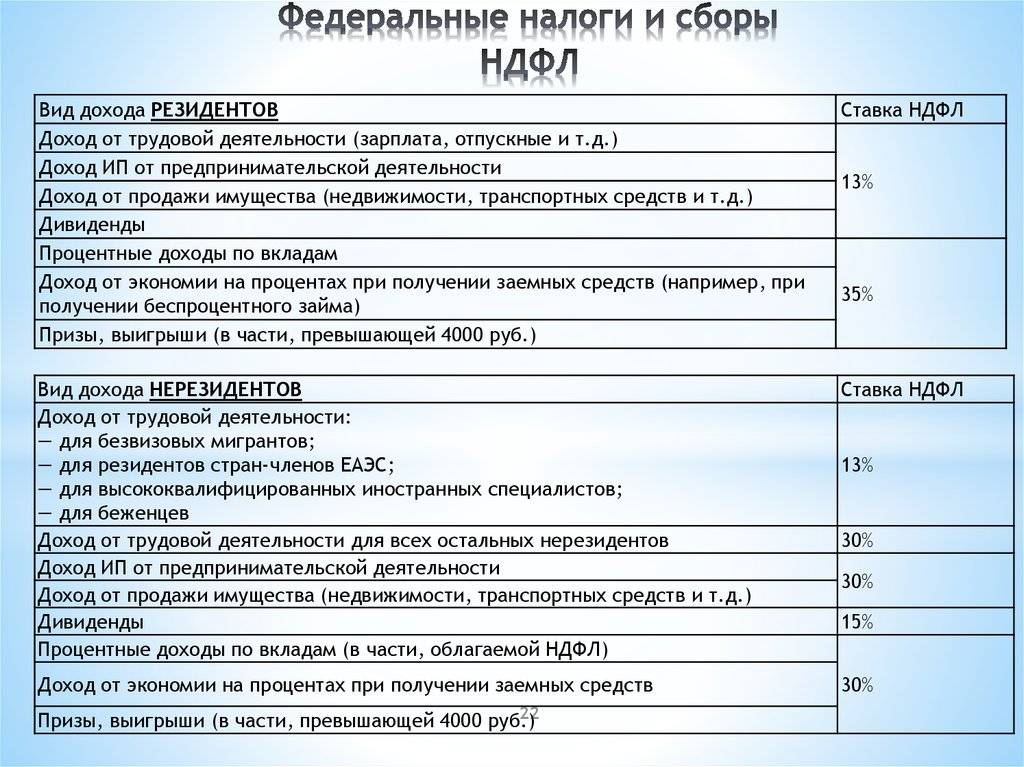

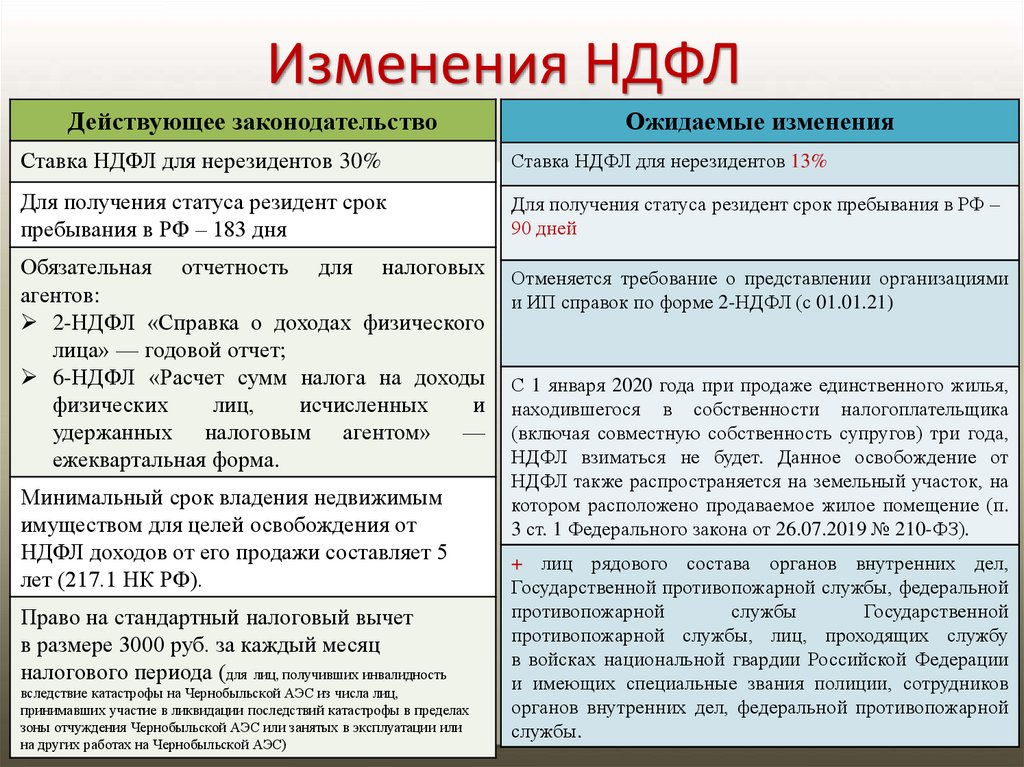

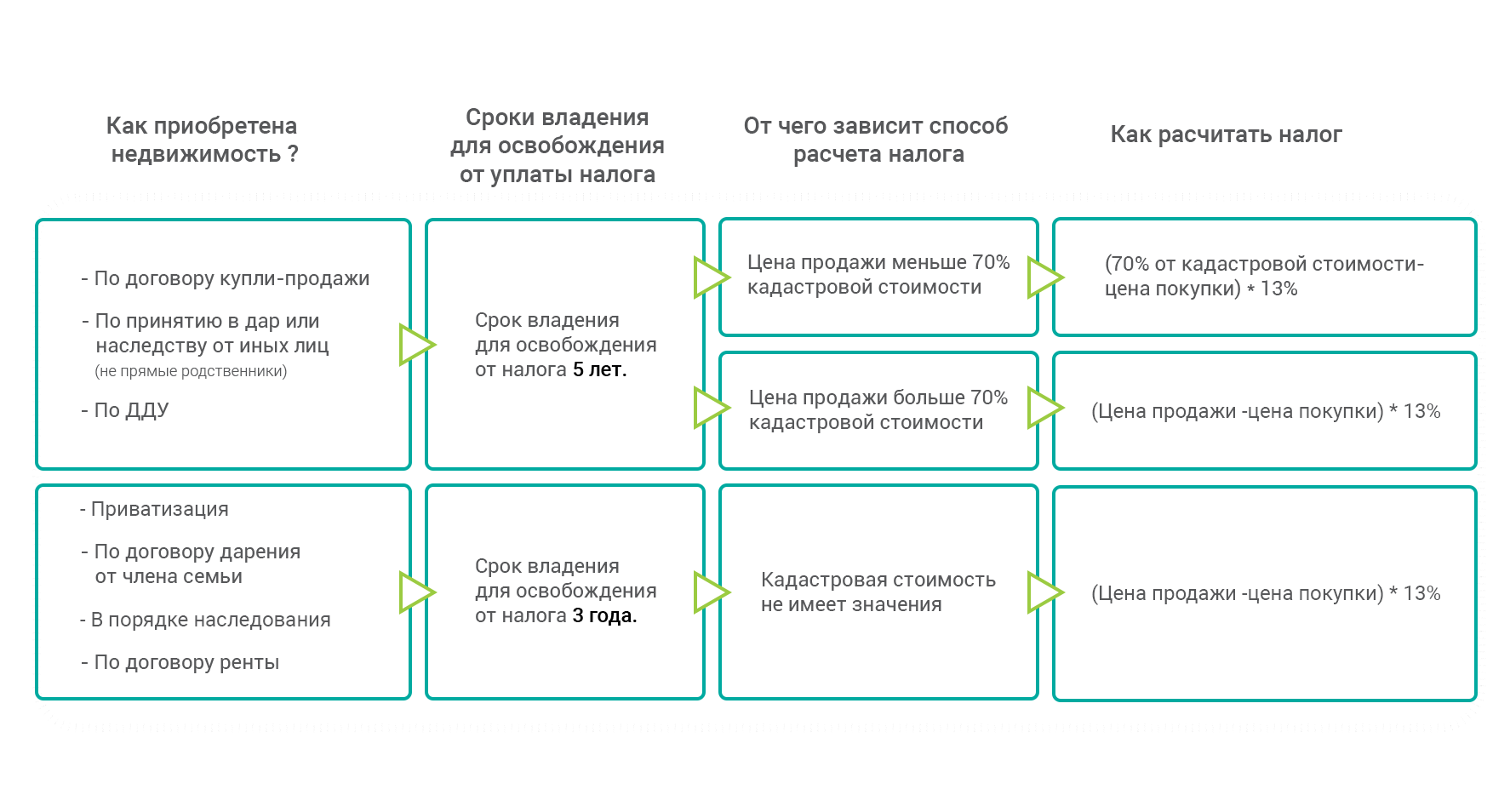

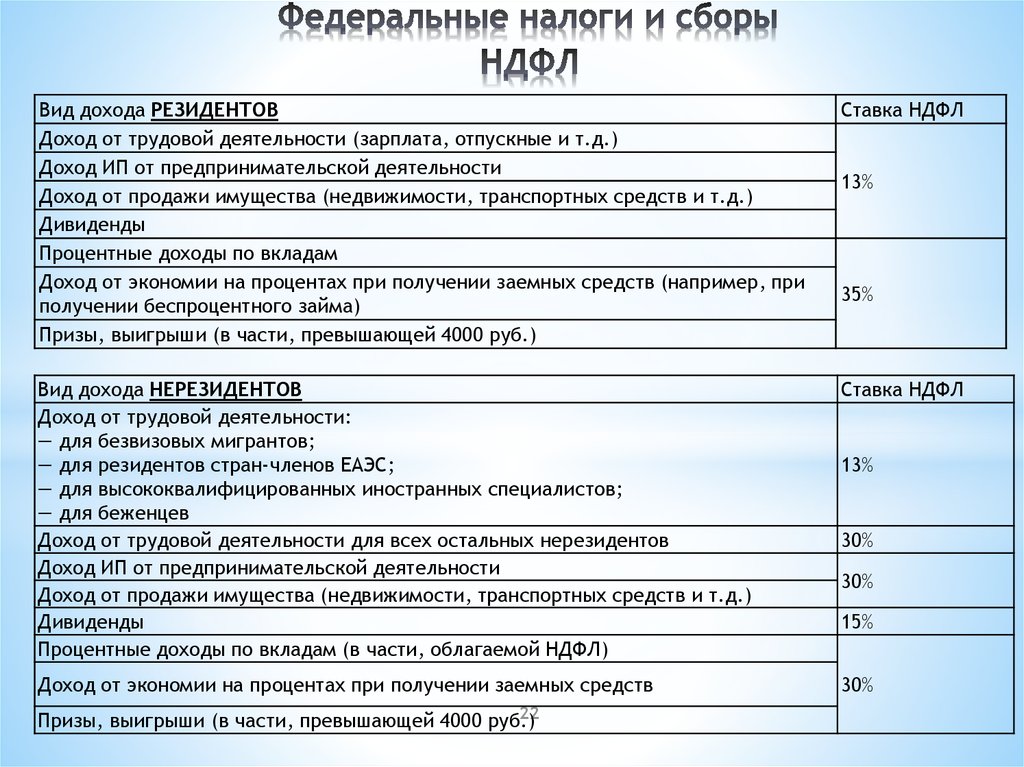

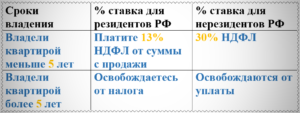

В России действует правило, освобождающее граждан от уплаты налога при продаже квартиры, которая находилась в его собственности 3 или 5 лет (о том, через сколько лет после покупки можно продать квартиру, чтобы не платить налог, рассказывается в этой статье, а о налогообложении сделки, если квартира была в собственности менее 3 лет, рассказывается тут). Советуем нерезидентам запомнить, что согласно положению 17.1 статьи 217 Налогового кодекса, такая льгота предоставляется только резидентам страны. Если же продавец не имеет такого статуса, прибыль от продажи недвижимости будет облагаться НДФЛ по ставке 30% независимо от срока владения.

Не могут рассчитывать нерезиденты и на бонусы в виде социальных имущественных или профессиональных вычетов (статьи 218-221 НК), в законе подобные привилегии закреплены только за людьми, проживающими на территории России более 183 дней в календарном году.

Еще одним важным нюансом является двойное налогообложение, оно возникает вместе с обязательствами гражданина оплачивать налог с полученного дохода в разных государствах. Чтобы избежать двойного налогообложения, заключаются международные договора. На март 2018 года у России действуют соглашения с 87 странами.

Как правило, в документах прописывается обязанность нерезидентов уплатить налог в стране, в которой располагается продаваемый объект – в нашем случае, квартира.

После погашения НДФЛ в России, налог учитывается и при подаче декларации в родной стране нерезидента.

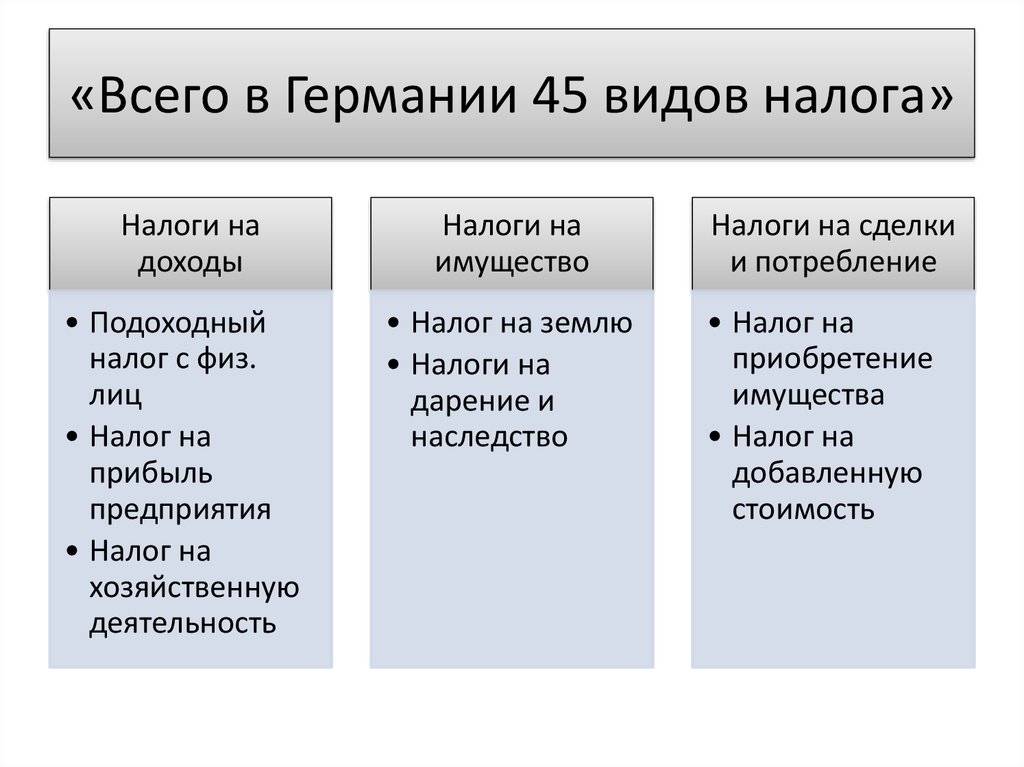

Экономия налогов при продаже квартиры в Германии

Продажа недвижимости обычно представляет собой довольно большие суммы денег. Если вы обратите внимание на некоторые трюки, вы также можете сэкономить много денег с налоговой точки зрения, тем самым максимизируя свою прибыль. При этом в основном различают два решающих сценария. В зависимости от того, проживаете ли вы своей недвижимость самостоятельно или арендуете ее, при продаже следует соблюдать другие налоговые правила. При этом в основном различают два решающих сценария. В зависимости от того, проживаете ли вы своей недвижимость самостоятельно или арендуете ее, при продаже следует соблюдать другие налоговые правила

При этом в основном различают два решающих сценария. В зависимости от того, проживаете ли вы своей недвижимость самостоятельно или арендуете ее, при продаже следует соблюдать другие налоговые правила.

Продажа по собственному использованию

Если вы использовали объект исключительно самостоятельно, при продаже вас ждет приятный сюрприз: прибыль от вашей продажи вы не должны облагать налогом ни копейки/цента.

Но это верно только в том случае, если вы действительно заселили недвижимость исключительно сами. Для этого решающее значение имеют последние три календарных года. Даже если вы арендовали квартиру только на короткое время (например, при переезде), ваша продажа попадает в налогооблагаемую область.

Налоги в Германии при продаже по аренде

С другой стороны, если вы использовали объект для аренды, вы должны нормально облагать налогом выручку от продаж. Однако при этом действует 10-летний период. Если вы владеете проданным объектом в течение десяти лет, вы также получаете удовольствие от продажи без налогов.

Это, кстати, тоже одна из причин, по которой недвижимость в Германии как краткосрочное вложение капитала неинтересна. С другой стороны, благодаря длительному периоду удержания, помимо налоговой свободы, вы также выиграете от увеличения стоимости своей собственности.

Кратко суммируются налоги в Германии продажи вашей недвижимости:

- Собственное использование: продажа без налогов, если недвижимость использовалась только в жилых целях в течение последних 3 лет.

- Аренда: прибыль должна облагаться налогом. Только после 10-летнего периода удержания здесь также действует налоговая свобода при продаже.

Как и где подавать налоговую декларацию

Для предпринимателей обязательным условием является подача декларации в электронном виде. При использовании традиционного бумажного носителя, законом прописан штраф в 2000 крон. Финансовый департамент не может повлиять на наложение штрафных санкций. В данном случае лучше подать декларацию позже и получить штраф за это в размере 200 крон. После первого напоминания, повторный штраф за неподачу декларации составляет 500 крон.

Ежегодная уплата налога на недвижимость производиться до 31 мая. Финансовый департамент лояльно относится с собственниками, которые задержали оплату на пару дней — штраф не налагается. Но если срок просрочки превысил 5 дней, то владелец облагается пеней — 0,05% от ставки за каждый день. Максимальный размер пени — 14% за год. Для стандартной двухкомнатной квартиры за год набегает до 200 крон (около 8€). Иностранным собственникам недвижимости в Чехии, которые не платят обязательные налоги, могут отказать в выдаче визы

Поэтому важно своевременно подать документы и не переживать о штрафах и отказе в выдаче визы

Если вы не ориентируетесь, как правильно заполнять декларацию и оплачивать ежегодный налог, то лучше обратиться за помощью к бухгалтеру. Знание законов и опыт специалиста позволит сэкономить ваши деньги и не переживать о правильности внесения информации.

Использовать услуги бухгалтера рекомендуется и в случае, если вы владелец нестандартной недвижимости. К примеру, дом разделен между несколькими собственниками, в квартире прописано более 1 человека, жилплощадь оборудована нестандартной системой отопления и пр. Составление налоговой декларации для частного дома намного сложнее, чем аналогичные действия для квартир. Чтобы не ошибиться, даже чехи обращаются за помощью к специалистам. Только профессиональный бухгалтер способен разобраться со всеми тонкостями и гарантировать правильность подачи информации в Финансовый департамент Чехии.

Как происходит ввоз товаров в Россию

Все грузы, которые прибывают на территорию России, размещаются на складах временного хранения, СВХ. Они есть в каждом регионе страны: в каждом пропускном пункте на границе, в морских портах, на железнодорожных станциях, в контейнерных терминалах и аэропортах.

Хранение грузов на СВХ — это платная услуга. Двое суток хранения транспортного средства с грузом обойдутся в сумму от 8000 до 18 000 Р — в зависимости от расценок конкретного склада. Если нужны дополнительные услуги по погрузке, выгрузке, сортировке груза,

то придется доплатить. Как правило, расценки на размещение и хранение груза публикуются на сайтах СВХ.

Длительность хранения груза на складе не может превышать четырех месяцев.

Если импортер разместил груз на СВХ, работники склада отправляют в таможню документ по форме ДО-1 — это отчет о принятии товаров на хранение. После этого можно декларировать груз в таможне.

Обычно в каждом городе есть несколько таможенных представителей — контор, которые за деньги декларируют чужие грузы в таможне. Стоимость их услуг может варьироваться в зависимости от сложности оформления документов. Например, весной 2020 года в Москве

оформление таможенной декларации на импорт товаров стоило от 15 000 до 25 000 Р.

При выборе представителя обязательно убедитесь, что он включен в специальный реестр Федеральной таможенной службы. Если компании там нет, значит, она работает неофициально и с ней лучше не сотрудничать. Также советую выяснить, участвовал ли таможенный

представитель в судах: для этого можно использовать базы судебных решений «Судакт» и ГАС «Правосудие». Если клиенты часто судятся с представителем из-за качества декларирования, то стоит подыскать другой вариант.

Если не хотите платить помощникам, можете подать декларацию сами, законом это не запрещено. Сейчас декларирование происходит в электронном виде — все оформляется дистанционно, никуда ехать не нужно.

В момент таможенного декларирования груза импортер сталкивается с двумя видами таможенного регулирования — тарифным и нетарифным.

Пример расчета НДФЛ при продаже квартиры до и после изменений

Если данная квартира является единственным жильем продавца, то избежать необходимости платы государству и подачи декларации можно было бы, просто заключив сделку купли-продажи в январе 2020 года. Почему? С 1 января 2020 года вступают в силу изменения минимального срока (3 года), который в данном случае истек еще в марте 2019-го.

Другая возможная ситуация – у собственника имеется вторая квартира, купленная в ноябре 2019 года. Продав «старую» недвижимость в январе 2020 года, продавец также может не платить налог и не подавать декларацию. Почему? Условие единственного жилья не действует, так как новая недвижимость была приобретена менее чем за 90 дней до продажи имеющейся.

Следует внимательно изучить вопрос начисления НДФЛ с продажи квартиры перед оформлением сделки

Как платить налог в 2020 году

Если квартира приобретена в 2016 году, а продать ее в 2020 — налог нужно заплатить. Новые поправки не повлияют на эту квартиру: продать без налога ее можно будет в январе 2021 года. Но уплату налога можно избежать если квартир соответствует нескольким из критериев: — Продается жилое помещение. Для нежилых помещений новые поправки не работают; — Это единственное жилье. Проверять будут дату регистрации сделки на продажу жилья, поэтому скрыть, что жилье единственное не получится. Если квартира несколько — безналоговый период составляет 5 лет владения. — Если квартиру купили в течение 90 дней и хотят сразу продать. Такая сделка не облагается налогом; — Если продается дача, то и для участка с постройками будет действовать трехлетний срок владения.

Другой вклад

Разграничение срока

Другие услуги — это те, которые не являются доставкой. Из исключающей формулировки абзаца 9 пункта 1 UStG следует, что другая услуга обычно представляет собой преднамеренное предоставление экономической выгоды, которая не заключается в создании права распоряжения объектом. Согласно (9) предложение 2 UStG, другая услуга может заключаться в бездействии или терпимости к действию.

Ресторанные и кейтеринговые услуги

Услуги ресторана и кейтеринга — это другие услуги, если услуги и элементы обслуживания преобладают по качеству, в противном случае это доставка.

Прочие услуги бесплатно

Бесплатные оценки приравниваются к другим платным услугам в двух случаях:

Отказ от услуг : использование объекта, закрепленного за компанией, который имеет право на полный или частичный вычет входящего налога, предпринимателем для целей, не связанных с компанией, или для личных нужд его сотрудников, при условии, что не уделяется внимания ( абзац 9a № 1 UStG)

Услуга для частного сектора : бесплатное предоставление предпринимателем другой услуги для целей, не связанных с компанией, или для личных нужд его сотрудников, при условии, что не уделяется внимания ( абзац 9a № 2 UStG). В этом случае для налоговых обязательств не имеет значения, имел ли предприниматель право на предварительный налоговый вычет в связи с этой услугой.

Производительность труда

Выполнение работы по смыслу Закона о налоге на добавленную стоимость — это еще одна услуга, вытекающая из трудового договора , в соответствии с которым лицо, выполняющее работу, должно только работу, а не основной материал (пример: маляр рисует, домовладелец предоставляет краску) . От этого следует отличать заводскую .

Кто должен платить налог в Германии?

Если вы считаетесь резидентом Германии в налоговых целях, вам необходимо платить подоходный налог с вашего дохода по всему миру, независимо от того, являетесь ли вы гражданином Германии или экспатриантом.

Вы обычно считаетесь резидентом для целей налогообложения, если вы проводите в Германии более половины календарного года (183 дня). Если вы не являетесь налоговым резидентом, вам нужно будет платить налог только с доходов, полученных в Германии.

Налоговые льготы и освобождения в Германии

Все работники в Германии имеют право на пособие, не облагаемое налогом (9 744 евро в 2021 году). Каждый должен платить подоходный налог с любого дохода, превышающего этот порог.

Работники имеют право на вычеты на ведение бизнеса в размере 1 000 евро в год. Эти вычеты могут покрывать такие расходы, как проезд на работу и обратно и приобретение оборудования для рабочих целей.

Вычеты также предоставляются на расходы по уходу за детьми (до 4 000 евро в год на ребенка), на образование (до 30% от стоимости обучения), благотворительные взносы (до 20%) и алименты (до 13 805 евро) при условии соответствия критериям правительства.

Новые правила, введенные в 2021 году, означают, что надомные работники могут претендовать на налоговые вычеты в размере до 5 евро за рабочий день (максимум 600 евро в год), компенсирующие дополнительные расходы на надомную работу.

По новым правилам, введенным в 2021 году, надомные работники могут претендовать на налоговые вычеты в размере до 5 евро за рабочий день (максимум 600 евро в год), чтобы компенсировать дополнительные расходы, связанные с надомной работой.

Налоговые льготы для одиноких родителей были увеличены до €4 008 по крайней мере до июня 2021 года в рамках пакета стимулирующих мер, принятых правительством Германии в ответ на COVID-19.

Как уменьшить налог с продажи квартиры до истечения минимального срока владения?

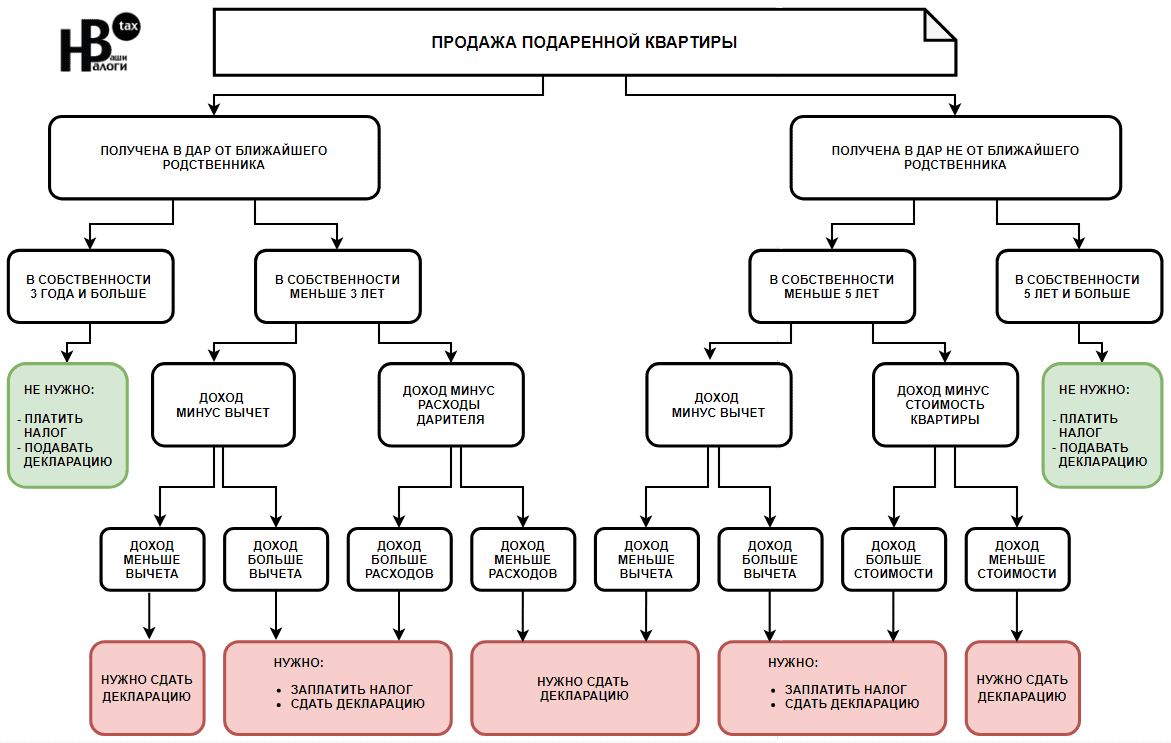

При продаже квартиры до истечения минимального срока владения в 2021 году продавцу обязательно придется заполнять и подавать налоговую декларацию, но сумму налога возможно уменьшить, применив налоговый вычет.

Виды вычетов для уменьшения НДФЛ

Фактические расходы на покупку – затраты на приобретение продаваемой недвижимости, которые необходимо подтвердить документально, предоставив соответствующий договор, квитанцию из банка.

Вычет 1 000 000 рублей – на данный вычет имеют права все граждане, вне зависимости от фактических расходов на покупку жилья, его достаточно просто заявить в декларации. Этот вариант подойдет тем, кто раньше минимального срока продает унаследованное имущество или имущество, принятое в дар.

Данные налоговые вычеты в 2021 году остаются без изменения.

Когда в России уплачивается подоходный налог при продаже недвижимости

НДФЛ (подоходный) уплачивается за тот налоговый период, в котором возник доход. После продажи недвижимого имущества его бывший владелец должен подать налоговую декларацию, а затем в отведенный срок уплатить налог. Если проданное имущество находилось на территории РФ, то декларацию подают граждане РФ и иностранцы, причем и налоговые резиденты, и нерезиденты.

Налоговые резиденты вместе с декларацией подают расчет по вычетам. А нерезиденты, даже если они граждане РФ, лишены такой возможности. В частности, нерезидент не сможет уменьшить свои доходы от продажи недвижимости на расходы, которые он понес при ее приобретении.

Декларация за налоговый период (это календарный год) подается до конца апреля следующего за отчетным года. На уплату налога после окончания срока для подачи декларации отводится еще 2,5 месяца (до 15 июля этого же года).

Важно! Согласно налоговому кодексу РФ, нерезидентом признается физическое лицо фактически находящиеся за пределами территории РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев. Исходя из определения налогового кодекса РФ, нерезидентом может быть:

Исходя из определения налогового кодекса РФ, нерезидентом может быть:

- гражданин РФ;

- иностранный гражданин;

- лицо без гражданства.

По разъяснению федеральной налоговой службы у нерезидента также не должно быть:

Постоянного жилья в России или непостоянной регистрации по месту жительства, а также он не имеет в России центра жизненных интересов, под которыми понимается нахождение семьи, работы, основного бизнеса.

Период пребывания в РФ рассчитывается в течение последующих 12 месяцев, неважно совершались ли краткосрочные выезды в командировку или отпуск.В расчет не берутся выезды в связи с обучением или лечением (менее 6 месяцев). Но если по вышеуказанным причинам выезды совершались, то необходимо будет представить подтверждающие этот факт документы, такие как договор с образовательным (лечебным) учреждением в котором человек проходил обучение (лечение), справки, результаты обследования, а также документы подтверждающие факт пересечения границы.. Но по заключенным Россией международным договорам с рядами стран лицо может быть признано резидентом в обеих странах, поэтому в данной статье разбираются общие вопросы

Но по заключенным Россией международным договорам с рядами стран лицо может быть признано резидентом в обеих странах, поэтому в данной статье разбираются общие вопросы.

Для более детального разъяснения необходимо будет письменно отправить запрос в федеральную налоговую службу по месту жительства, или по месту нахождения объекта недвижимости.

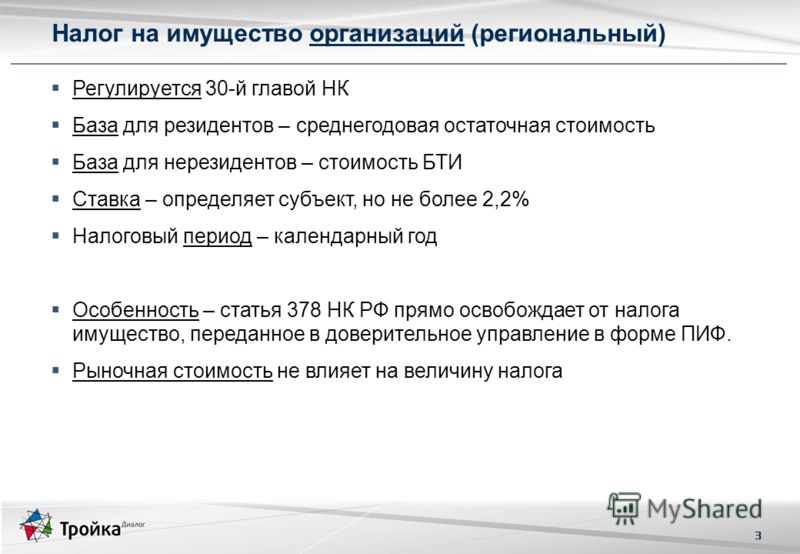

Продажа, наследство и дарение недвижимости

Налог на прирост капитала (так называемый спекулятивный налог Spekulationssteuer) при продаже недвижимости не начисляется, если она принадлежала владельцу в течение последних десяти лет или в течение последних двух лет служила местом постоянного проживания владельца. В ином случае налог на доход с перепродажи начисляется по ставкам подоходного налога.

Передача прав собственности на основании наследства облагается налогом от 7% до 50% в зависимости от степени родства. При этом их налогооблагаемой базы вычитается определенная сумма. В некоторых случаях грамотно составленное завещание помогает избежать уплаты налога.

Первая степень родства — супруги и дети, родители, внуки, бабушки и дедушки. Вторая степень родства — брат или сестра, родственники по второму колену, разведенные супруги, приемные родители. Третья степень родства — другие лица, в т. ч. юридические лица.

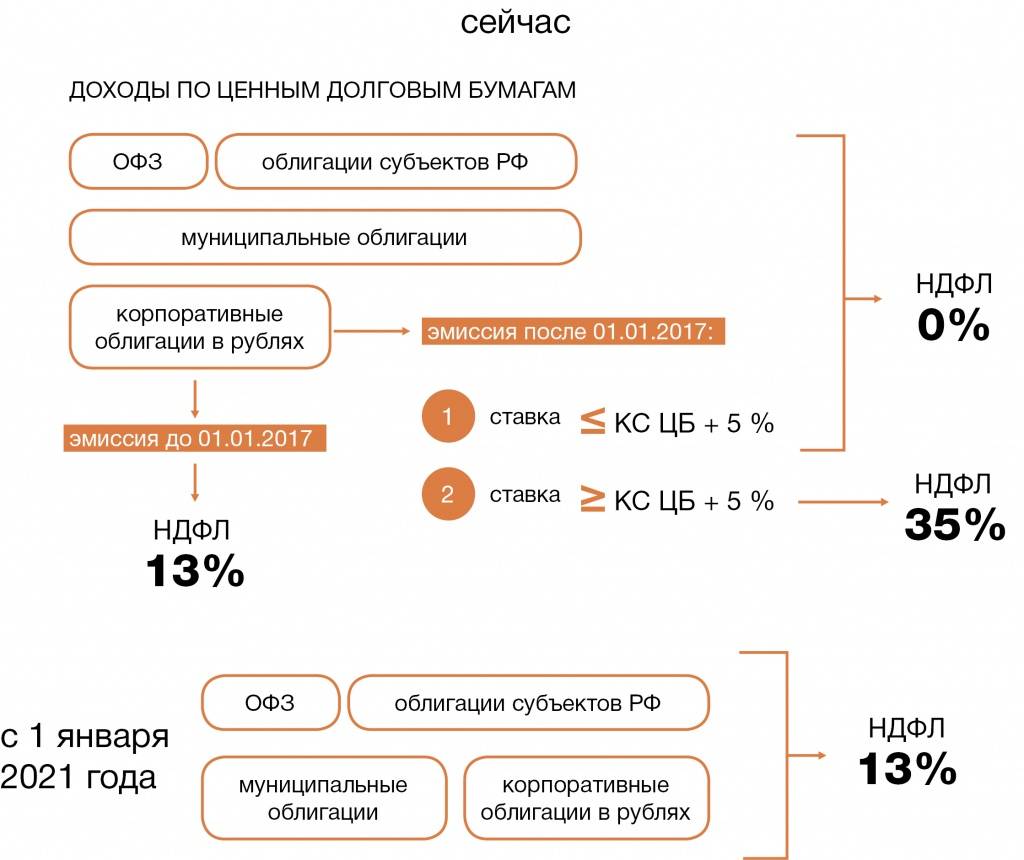

Налог на доход с экономии процентов по кредиту

Еще один доход, который подлежит налогообложению — это

материальная выгода от экономии на кредитных процентах. Выгода

может образоваться при покупке иностранной недвижимости с

использованием заемных средств. Вместе с тем должно произойти хотя

бы одно из событий:

- кредитор и заемщик — это взаимозависимые

лица; - пониженная процентная ставка по займу

рассматривается как материальная помощь или как зачет долга

организации перед заемщиком за переданные товары, выполненные

работы и оказанные услуги.

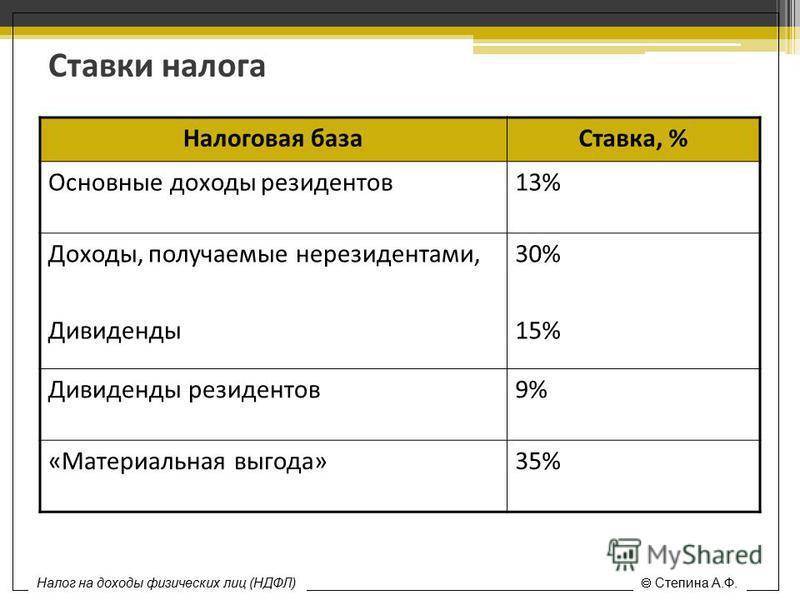

Ставка налога на доход с экономии на процентах составляет 35%.

Если вы заняли деньги на покупку недвижимости у нерезидента РФ и

получили вышеописанную выгоду, то обязаны самостоятельно заполнить

и подать декларацию на доход в ФНС России.

Льготы, двойное налогообложение, особенности

По общему правилу, льготы и вычеты, на которые вправе претендовать резиденты страны, на нерезидентов не распространяются.

К примеру:

- нерезиденты уплачивают налог с продажи жилья вне зависимости от времени владения;

- они не вправе претендовать на налоговые вычеты, предоставляемые в связи с продажей или покупкой жилья;

- особый социальный статус (пенсионеры, нетрудоспособные) не влияет на налоговые обязательства.

В этом смысле нерезиденты в некоторой степени ущемлены в правах по сравнению с резидентами.

С другой стороны, на нерезидентов действуют правила международного права, согласно которым страны делают попытки урегулировать свои налоговые законодательства во избежание двойного налогообложения одних и тех же лиц. Так, Россия на сегодняшний день заключила более 20 международных соглашений, по которым разрешаются вопросы налогообложения лиц.

По общему правилу, закреплённому в международных источниках права, не допускается с одного и того же лица взимать налоги по одной и той же налогооблагаемой базе дважды, в двух странах. Так что прерогатива по взиманию налога на продажу недвижимости определена той стране, в которой находится недвижимость.

Разумеется, в качестве доказательства уплаты налога в другой стране, нерезиденты в стране своего пребывания должны предъявить справки из налоговых органов РФ. Международное право налагает обязанность по установлению налоговой обязанности за самими налогоплательщиками, в противном случае они могут быть привлечены к ответственности.

Налоговые консультации в Германии

Уплата налогов в Германии может быть сложной задачей, особенно пока вы еще только привыкаете к этой системе. Приведенная здесь информация предлагает общий обзор, но вы всегда должны получить профессиональную консультацию у эксперта относительно вашей индивидуальной налоговой ситуации.

Хорошая новость заключается в том, что существует множество налоговых специалистов, предлагающих услуги на английском языке. Вы можете найти список налоговых консультантов в Германии в нашем каталоге.

Консультанты по налогообложению, такие как торговые организации, например, в Германии.

Торговые организации, такие как Международная федерация бухгалтеров, также могут помочь вам найти консультанта.

Кто освобождается от уплаты налога при продажи квартиры в 2021 году?

В порядке освобождения физического лица от налогообложения с дохода, полученного от продажи квартиры, учитывается дата его приобретения и срок нахождения в собственности.

Не подлежит декларированию и обложению налоговым сбором:

- если дата покупки до 2016 года и гражданин владел квартирой более трех лет;

- если купили после 2016 года и имущество находилось в собственности не менее установленного налоговым законодательством срока.

Минимальный срок владения считается:

- Три года для следующих ситуаций (п. 3 ст. 217.1 НК):

- собственность на квартиру оформлена в связи ее приватизацией, наследованием или дарением от близкого родственника, а также передачей, оформленной соглашением о содержании с иждивением пожизненно;

- у продавца на дату перехода прав собственности на проданную квартиру к новому владельцу не имеется другого жилого помещения, т.е. она являлась для него единственной. В том числе у продавца не должно быть также жилого имущества в совместной собственности с супругой, долей. Допускается наличие зарегистрированного жилья (или доли в нем) только при условии, что регистрационные действия были произведены не более, чем за 90 дней до даты оформления прав собственности нового владельца за проданной квартирой.

- Пять лет — в отношении всех других случаев, не перечисленных выше (п. 4 ст. 217.1 НК).

Период владения считается от даты, когда в Росреестр внесена запись о новом собственнике, т.е. прошла регистрация его прав на квартиру. Ее можно определить в выписке ЕГРН или свидетельстве, которое выдавалось до середины июля 2016 года. Это действует в большинстве случаев – при покупке, получении в дар или строительстве жилья.

Но есть исключения, например:

- для наследного имущества срок владения отсчитывается от даты смерти наследодателя;

- для квартиры, собственность по которой устанавливалась через суд – дата вступления в силу судебного решения;

- по приватизированной жилой недвижимости дату можно определить в выписке из ЕГРН (если дата приватизации после начала 1998 года) или в договоре о передаче квартиры в собственность (по приватизированной до 1998 года);

- в случае долевой собственности срок владения следует отсчитывать от даты приобретения первой из долей;

- по квартирам, полученных по программе реновации в Москве, учитывается срок владения замененным жильем. Например: квартира куплена 2015 году, в 2021 взамен старой получили новое и решили продать в этом же году. Минимальный срок более 5 лет, так как отсчитывается с 2015 года, соответственно налог платить не нужно.

Выплаты, которые не облагаются налогами

Государство не просто так собирает налоги. За счет прогрессивной шкалы происходит перераспределение благ между гражданами страны. Они всегда могут рассчитывать на поддержку властей в случае непредвиденной ситуации. Налогами не облагаются расходы на медицинские услуги, добровольные пенсионные отчисления. Кроме того, на алименты, расходы на обучение, благотворительность.

Предусмотрены послабления для тех, кто столкнулся с внезапными тратами. Существует ряд льгот для учащихся, инвалидов, безработных. Вычеты полагаются семьям с детьми. Также им выплачивается детское пособие. Таким образом государство стимулирует рождаемость.

НДФЛ с продажи недвижимости нерезидентом

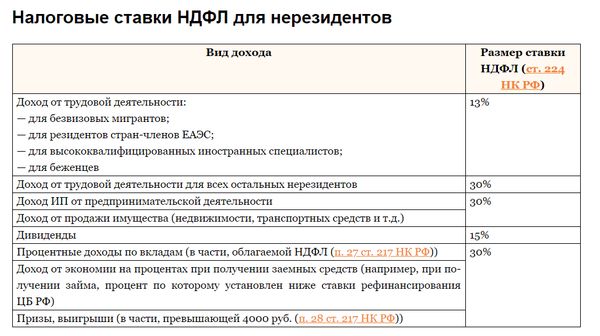

НДФЛ начисляется на доход от продажи квартиры физлицом – нерезидентом РФ в соответствии со следующими статьями НК РФ:

- 209 – устанавливается тип облагаемого НДФЛ дохода налогового нерезидента (от источников в России);

- 217 – устанавливаются виды доходов нерезидента, не подлежащие налогообложению;

- 217.1 – приводятся налоговые льготы, положенные нерезиденту;

- 224 – прописываются ставки налога с продажи квартиры нерезидентом РФ.

НДФЛ начисляется на всю сумму, полученную налоговым нерезидентом при продаже квартиры. Налогооблагаемая база устанавливается по одному из двух законных оснований (ст. 214.10 НК РФ):

- По сумме договора – когда доход, полученный нерезидентом при продаже недвижимости, равен или больше кадастровой стоимости реализуемого жилья.

- По кадастровой стоимости, помноженной на 0,7, – если доход от реализации жилья меньше кадастровой стоимости жилого помещения или у инспекции ФНС нет сведений о цене сделки.