Подоходный налог в Израиле

Налогообложение Израиля предусматривает начисление подоходного налога по прогрессивной шкале. Чем больше доход израильского гражданина, тем выше процентная ставка взимаемой пошлины. Минимальный подоходный налог в Израиле составляет 10% и соответствует доходу менее 1540 евро. В соответствии с уровнем прибыли пошлина может достигать 50%. Израильтянин приобретает статус налогоплательщика по достижении 16 лет. Каждый гражданин имеет право получить субсидию в размере 2,25 льготной единицы. Для репатриантов гражданские субсидии суммируются со льготами, предоставляемыми Министерством абсорбции.

Процедура уплаты налогов

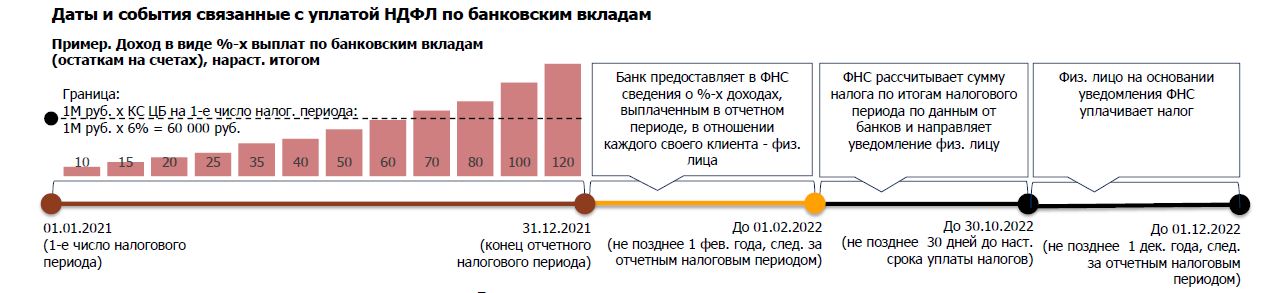

Большинство жителей Израиля, являющихся наемными работниками, не обязаны платить подоходный налог самостоятельно: если речь идет о зарплате, их налоговыми агентами являются работодатели или иные лица, выплачивающие им постоянный доход. Они удерживают сумму налога и ежемесячно каждое 15-е число перечисляют ее в казну. Для лиц, работающих не по найму, подоходный налог рассчитывается исходя из годового дохода, утвержденного налоговиками по поданной декларации.

Уплата налога производится только после окончания налогового периода, с учетом произведенных ежемесячных авансовых платежей.

Что касается имущественных налогов, то они погашаются владельцами недвижимости также самостоятельно в течение 60 дней с момента совершения сделки.

Произвести оплату разрешается в том числе онлайн. Если впоследствии окажется, что гражданин переплатил, налоговое ведомство возвратит часть денег.

Подача декларации

Все декларанты обязаны представить свои отчеты до 30 апреля года, следующего за отчетным:

- Годовой отчет представляется по форме 1301 в электронном виде.

- Для его заполнения можно использовать подсказки на сайте.

- На основе введенных данных будет рассчитан налог.

- После этого декларация распечатывается и передается налоговому эксперту вместе с документами и приложениями.

- После окончательной проверки налоговым органом декларант осуществляет доплату налога (при необходимости).

Сроки подачи отчетности

Официально крайняя дата предоставления отчетности в Соединенных Штатах определена как 15 число четвертого месяца после окончания финансового года. Для большинства американских плательщиков этот день наступает 15 апреля каждого года и считается последним, когда должна быть подана налоговая декларация в США, чтобы в отношении человека не было претензий от налоговиков, а заявленный возврат переплаченных обязательств был вовремя перечислен на текущий счет.

Если эта дата приходится на выходной, то срок отчетности переносят на следующий рабочий день.

Предоставить годовую отчетность можно лично или по почте в бумажном варианте. Однако для удобства плательщиков, даже тех, кто проживает за пределами своей официальной регистрации, предусмотрена возможность отчитаться дистанционно:

- если общий доход не превысил 66 000 долл./год – с использованием ПО ;

- если скорректированная прибыль выше этой отметки – можно воспользоваться заполняемыми формами ПО .

Когда заканчивается налоговый год в США, работодатель или другой источник доходов обязан предоставить получателю прибыли информацию о начисленных доходах и удержанных суммах в виде . Обычно это происходит в январе следующего отчетного периода.

Механизм уплаты налогов для иностранцев в Испании

Каждый испанский налогоплательщик кроме имени или названия компании должен иметь еще один идентификатор – уникальный номер NIF. Резидентам страны его выдают налоговые органы (внутренний документ – DNI), а нерезиденты могут получить код в главном Управлении полиции или в испанском консульстве в собственной стране: идентификационный номер иностранца – NIE. Этот код используется и при заполнении деклараций, и при уплате налогов в банке.

Каждый испанский налогоплательщик кроме имени или названия компании должен иметь еще один идентификатор – уникальный номер NIF. Резидентам страны его выдают налоговые органы (внутренний документ – DNI), а нерезиденты могут получить код в главном Управлении полиции или в испанском консульстве в собственной стране: идентификационный номер иностранца – NIE. Этот код используется и при заполнении деклараций, и при уплате налогов в банке.

Часто большой проблемой для нерезидентов становится своевременное перечисление фискальных обязательств.

Иногда назначения посредника требуют сами налоговики.

Однако следует иметь в виду, что не все налоговые платежи производятся на основании декларации. Например, муниципальный налог на владение имуществом уплачивается на основании счета, ежегодно направляемого налоговыми инспекторами, а налог на прирост капитала от продажи недвижимости удерживается из договорной суммы и перечисляется продавцом.

Налоги с пассивных доходов (процентов по депозитам) могут удерживаться банками.

Как подать декларацию по IRNR

Нерезидент в Испании должен не только уплачивать налоги, но и вовремя их декларировать. Если для компаний, работающих в королевстве через представительства, обязанность регулярно заполнять декларацию хорошо знакома, то для частных лиц, владеющих жилой недвижимостью в стране, данный момент нередко становится сюрпризом.

Нерезидент в Испании должен не только уплачивать налоги, но и вовремя их декларировать. Если для компаний, работающих в королевстве через представительства, обязанность регулярно заполнять декларацию хорошо знакома, то для частных лиц, владеющих жилой недвижимостью в стране, данный момент нередко становится сюрпризом.

Поскольку неподача отчетности и несвоевременная уплата налогового обязательства грозит неприятностями, отчет по Impuesto sobre la Renta de no Residentes или IRNR (форма 210) лучше заполнить и предоставить в налоговую (Agencia Tributaria) до 31 декабря года, следующего за отчетным.

Для облегчения жизни нерезидентов заполнение и подача декларации Modelo 210 возможна в электронном виде:

- Сервис по заполнению отчета находится на сайте Налоговой службы .

- В «теле» отчета нужно указать свои данные (ФИО или название компании, а также статус по отношению к юрлицу).

- Обязательно следует указать отчетный период.

- Выбрать из предложенного списка тип доходных операций.

- Подробно расписать данные о плательщике в стране его налогового резидентства и сделать отметку о наличии соглашения с Испанией об избежании двойного налогообложения (здесь может потребоваться сертификат резидента другой страны).

- В расчетной части декларации нужно указать не только соответствующую ставку налога, но и все вычеты, на которые плательщик имеет право (с учетом действующего межправительственного соглашения). Суммы, уменьшающие обязательство, подтверждаются документально (оригиналы счетов, актов и накладных, сертификаты дарополучателей, если плательщик перечислял средства на благотворительность).

- Полученная в результате расчета положительная разница может быть оплачена в одном из испанских или иностранных банков.

- Отрицательный результат можно заявить к возмещению из бюджета страны или «простить» в пользу королевства.

- Отослать отчет через интернет может только обладатель цифровой подписи, остальные должны предоставить бумажный вариант документа в налоговую лично или по почте.

Для тех, кто знает испанский, можно воспользоваться инструкцией по заполнению формы 210 на сайте Agencia Tributaria

Какие налоги в стране

Всего на территории Земли Обетованной проживает две категории налогоплательщиков. Это лица, являющиеся владельцами предприятий и сотрудники израильских фирм, работающие по найму.

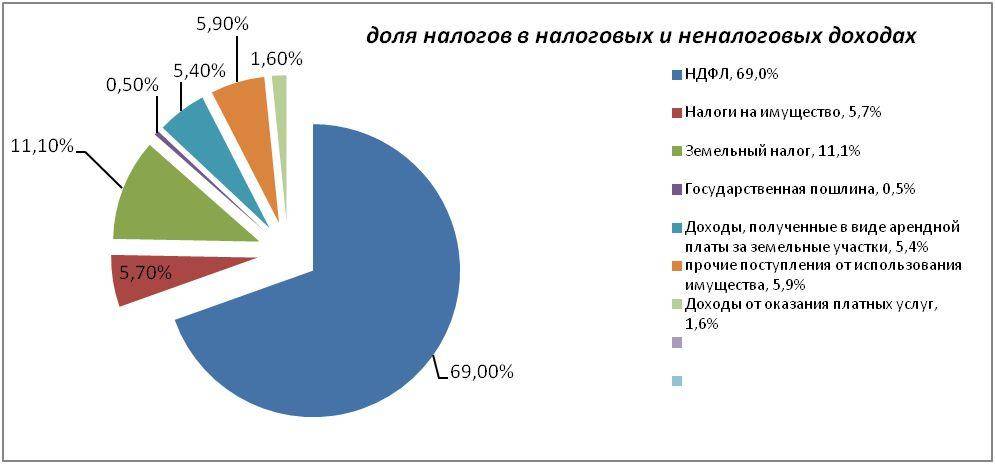

Подоходный налог

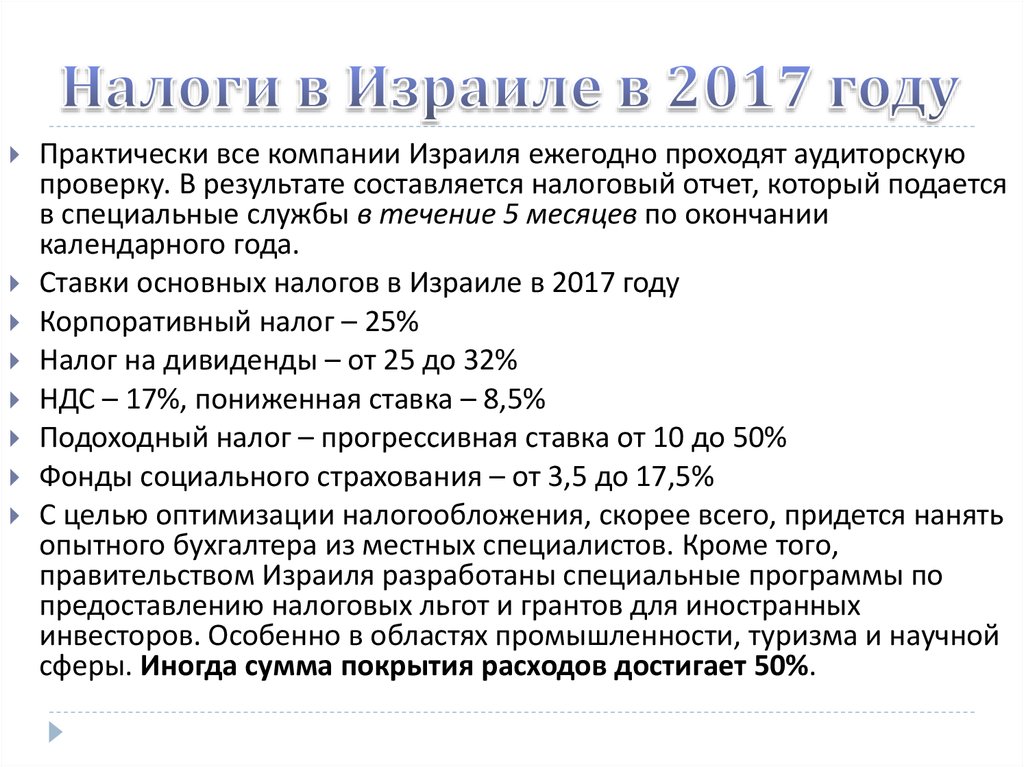

Подоходный налог считается прогрессивным, вырастая от 10 до 50% в зависимости от размера заработной платы. Для граждан Израиля действует льготная система налогообложения.

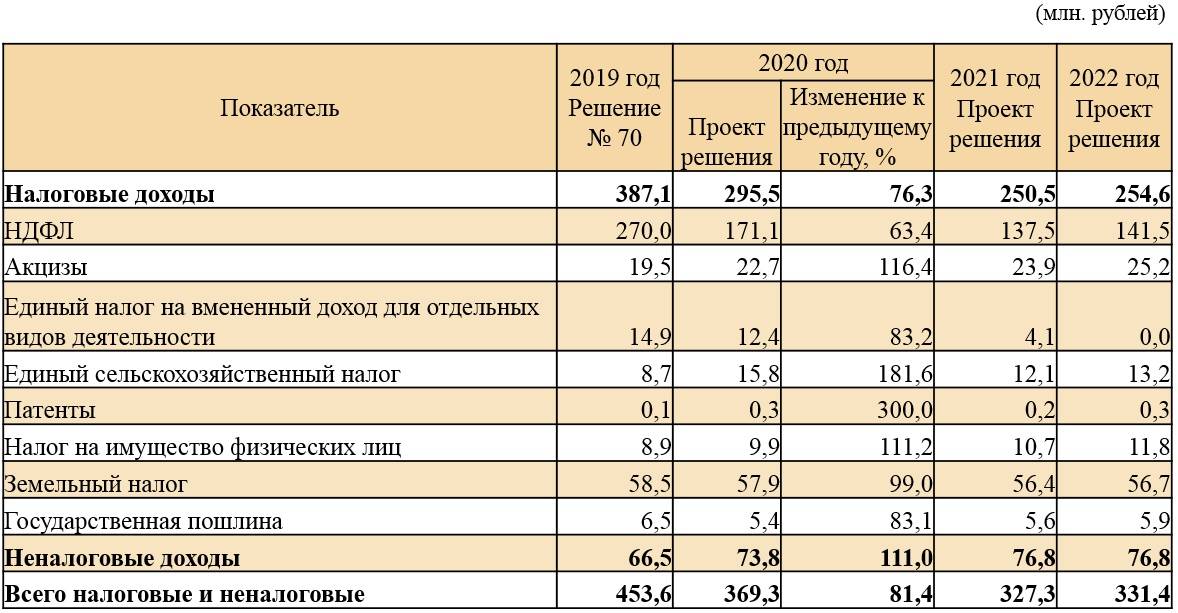

| Вид налога | Ставка | Примечание |

|---|---|---|

| Подоходный налог | 10-50% | Налог на доходы в Израиле взимается по прогрессивной ставке в пределах 7 ступеней, применяемых в зависимости от уровня благосостояния плательщика. |

| Налог с дивидендов | 0.25 | В отношении некоторых одобренных государством юридических лиц, выплачивающих дивиденды, ставка налога устанавливается в размере 15-20 %. |

| Налог с процентного дохода | 0.25 | Процентный доход от инвестиций в котируемые на бирже ценные бумаги облагается по ставке 15 %. |

| Роялти (доход от продажи права пользования интеллектуальной собственностью) | 0.265 | |

| Налог с арендного дохода | 31-50% | Применяется прогрессивная шкала в зависимости от суммы полученного дохода. Применяются также льготные ставки в размере 10% от аренды жилой квартиры в Израиле |

| Налог на машину | ≈ 92 % | Налог на авто в Израиле зависит от стоимости транспортного средства. |

| Муниципальный налог “арнона” | Устанавливается в виде фиксированной суммы каждым муниципалитетом отдельно | Платится в виде производной налоговой ставки за 1 м 2 жилья и его площади. Например, в Тель-Авиве и Бат Яме это 49 шекелей, в Хайфе 63 шекеля и так далее. |

| Налог на собак | 338 шекелей | Налог на собак в Израиле взыскивается исключительно за некастрированных питомцев. |

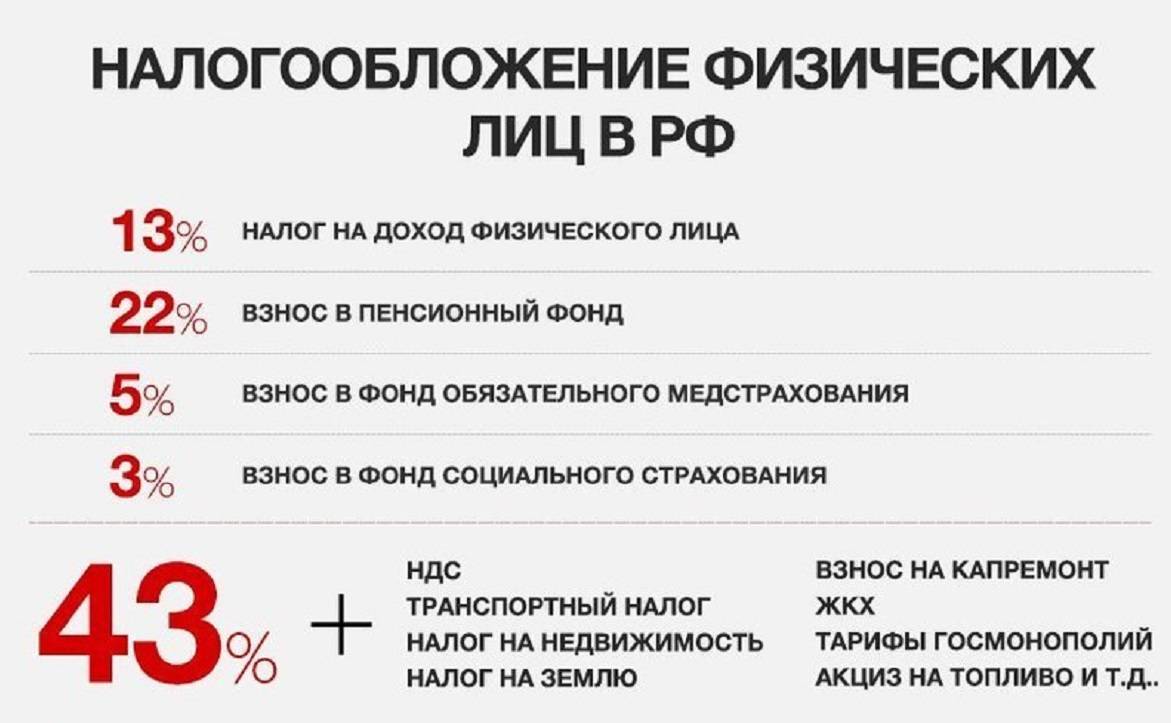

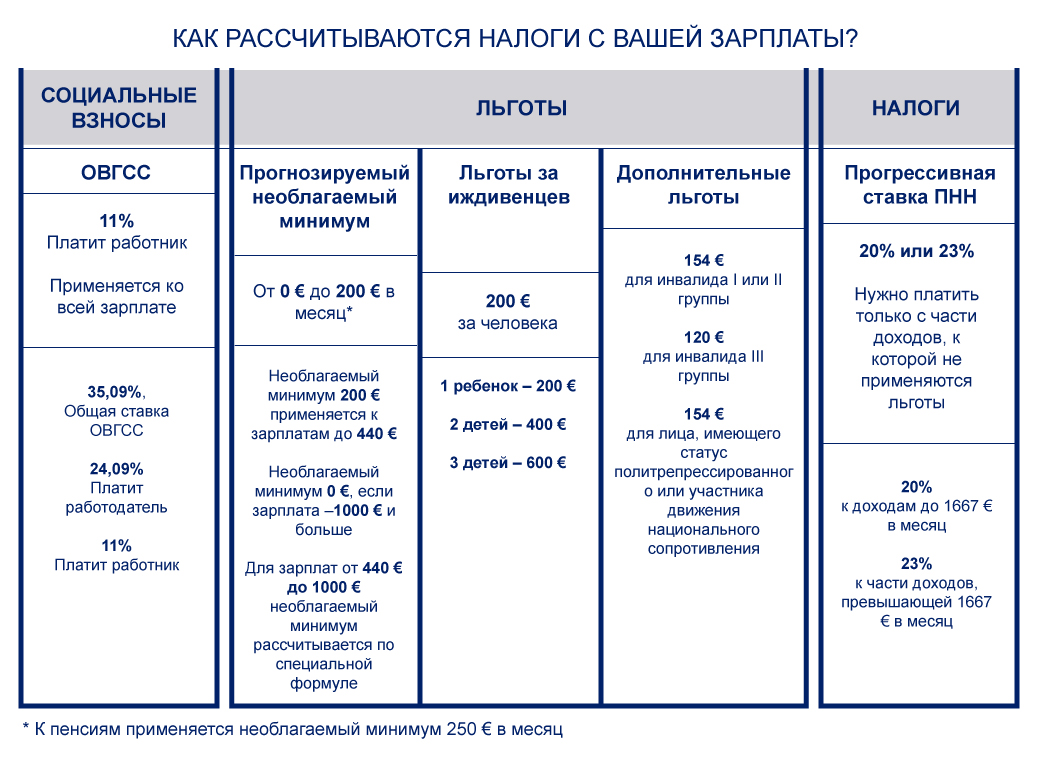

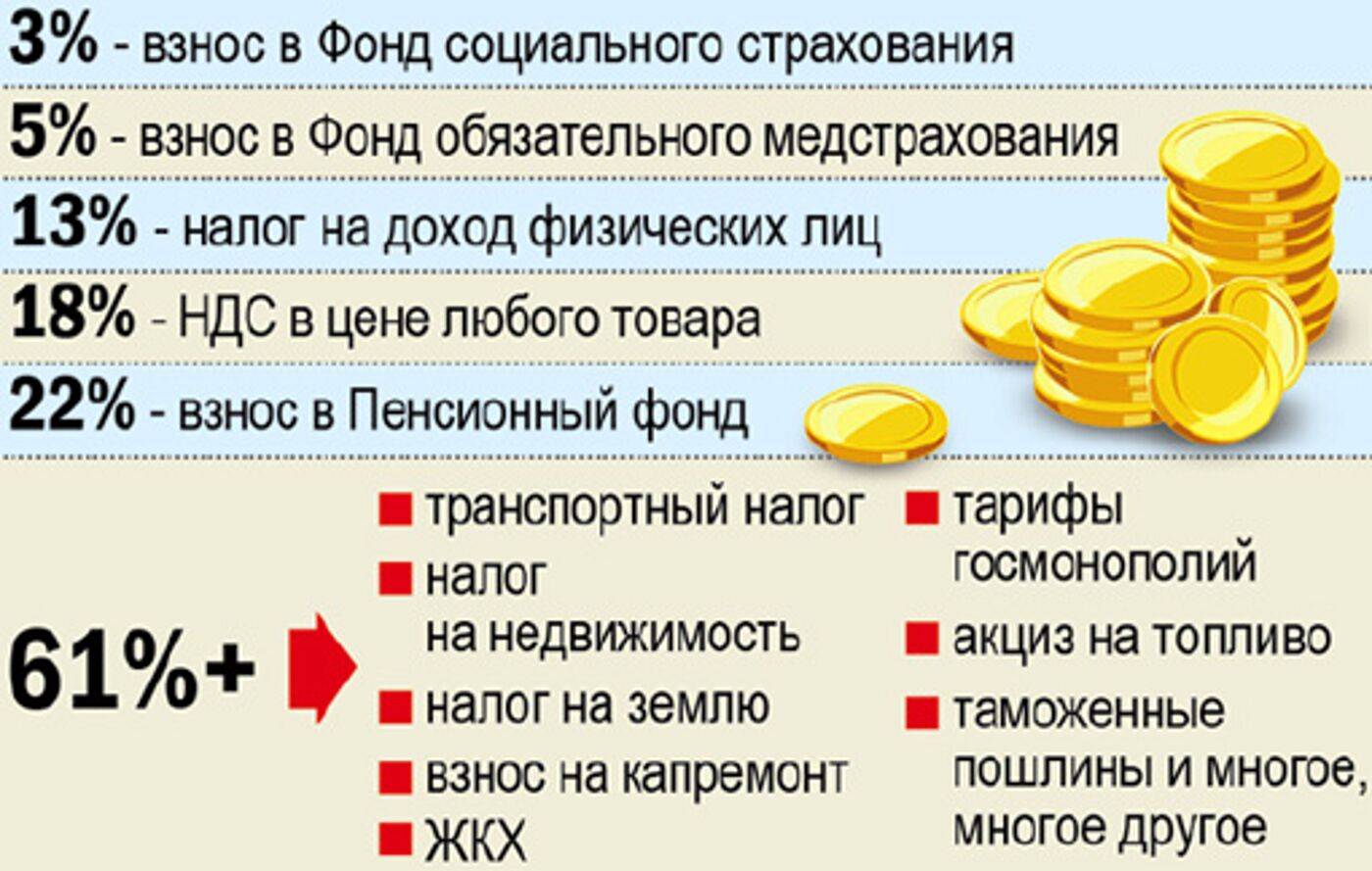

Социальные взносы и прочие налоги

Взносы на соц— и медстрахование составляют примерно 12% от дохода. Также действуют выплаты в пенсионный фонд (не менее 2,5% от з/п).

От «грязной» зарплаты «на руки» остаётся 75% , и это максимум. Обычно налогообложение «съедает» около половины заработка.

Налогом облагается покупка недвижимости, если в роли продавца выступает не застройщик. Сумма сбора доходит до 10% при стоимости объекта свыше 1 млн долларов США. Взнос на недвижимость в собственности назначается муниципалитетом. Начальная ставка – 200 шекелей ежемесячно. Дарение и передача квартиры в собственность налогом не облагаются.

От уплаты НДС, составляющего 18% , освобождаются только туристы. Сумма сбора за доходы с имущества составляет 35% , налог на капитал – 45% . Налог на приобретение автомобиля, по разным данным, может доходить до 125% от стоимости машины.

Налог на здравоохранение чаще всего оплачивается работодателем. Для безработного он может составить примерно 100 шекелей в месяц .

Для юридических лиц

Компании также являются плательщиками налогов. Виды налогов, уплачиваемые предприятиями, зависят от вида их деятельности. Рассмотрим самые распространенные.

| Вид налога | Ставка | Примечание |

|---|---|---|

| Налог на прибыль организации | 0.23 | В отношении участников партнерств применяется льготная налоговая ставка, которая составляет 15 % от суммы прибыли каждого партнера. |

| НДС | 0.17 | Для отдельных сфер деятельности ставка НДС в Израиле может быть изменена, например, для недвижимости и туризма. |

| Налог на куплю-продажу земли | 0.025 | 1,2 % взимается за приобретение строений на земле |

| Страховые взносы | 0.125 | Уплачиваются на зарплату сотрудника в качестве пенсионного взноса |

С компаний, занятых в сельском хозяйстве, налоги не взимаются.

Пошлина на прибыль для юридических лиц

Все местные и иностранные компании облагаются сборами по фиксированной ставке независимо от организационно-правовой формы. К облагаемой базе относится прибыль, полученная от предпринимательской деятельности на территории республики, дивиденды, прирост капитала, роялти и прочие. Государство постоянно вносит изменение в законодательство, позаимствованное у Британии в 1948 году. За последние 14 лет уровень сбора снижен на 13% и на текущий момент составляет 24%. В дальнейшем планируется поддержка данной тенденции.

- Взысканию пошлин подлежат все иностранные представительства фирм.

- Сбор взимается со всей прибыли, однако у владельцев организаций есть возможность на вычет основных расходов из налоговой базы.

- При обложении партнерства побор отчисляется после распределения прибыли. Ставка для каждого участника коммерческого союза составляет 15%. Исключение применимо к случаям, где фигурирует соглашение о пресечении двойного налогообложения.

- При получении предприятием процентов и дивидендов от компании-нерезидента применяется ставка 25%. Снижение квоты возможно при наличии у Израиля договора об отсутствии двойного налогообложения с юрисдикцией источника дивидендов.

Законодательство страны разрешает организацию 4 видов предприятий. Для каждой правовой формы существуют свои привилегии и нюансы.

- ООО. Состоят из акционеров численностью не более 50 человек. Им запрещено продавать собственные акции, допускается только перераспределение. LTD обязаны ежегодно подавать декларации с учетом всех полученных доходов, финансовые документы при этом не требуются.

- АО. Состоят из акционеров численностью не менее 7 человек, размещение акций на бирже разрешено после одобрения уполномоченных органов. На предприятии должен быть один директор-резидент. Ежегодная налоговая и финансовая отчетность обязательна.

- Партнерства. Могут включать от 2 до 20 человек из числа резидентов страны. Каждый участник облагается по ставке 15%, при высоком уровне дохода возможно создание прогрессивной квоты, которая объединит НДФЛ с налогом на коммерческую прибыль.

- Trust Owned Vehicle (некоммерческая организация). Компания, занятая хозяйственной деятельностью. Обязательно регистрируется внутри страны. Часто все доходы, полученные фирмой, уходят на ее развитие, что не облагается пошлинами. Также сбор не взимается от прибыли, полученной от филиалов в других странах, и прочих доходов в качестве дивидендов или процентов.

Какую форму бизнеса выбрать и как это повлияет на его дальнейшее развитие уточняйте на консультации у экспертов нашей компании.

Повышение подоходного налога

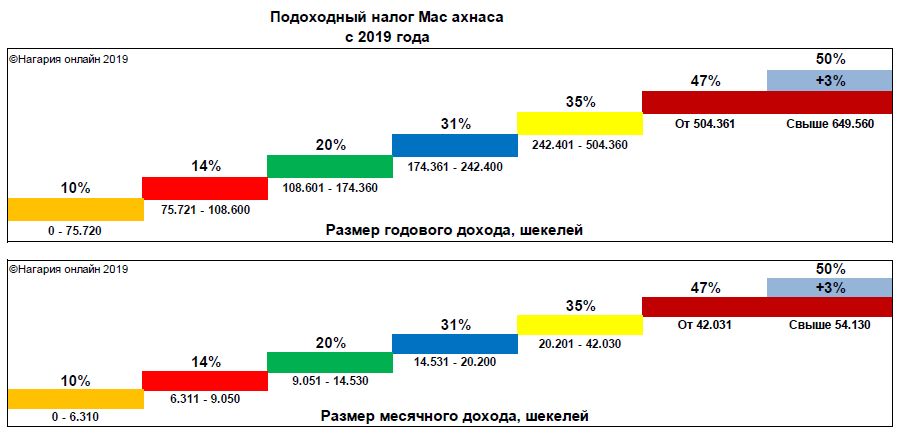

Подоходный налог на иврите именуется мас-ахнаса. Он актуален для налоговых резидентов. К налоговым резидентам следует отнести наёмных трудящихся и владельцев частных предприятий. Платить этот налог должны лица, легально находящиеся на территории этого государства на протяжении 183 дней в течение 12 месяцев.

Расчет налога в Израиле

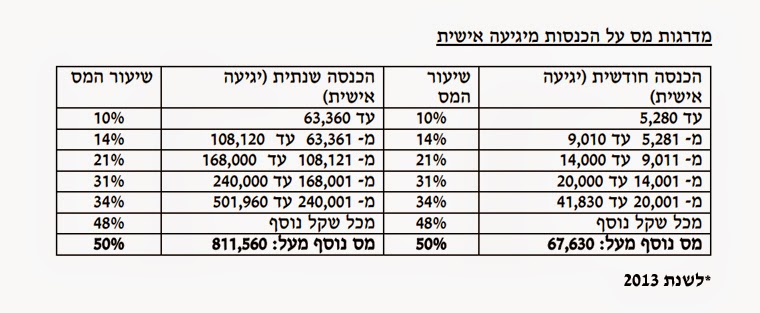

Увеличение подоходного налога привело к небольшому снижению израильской зарплаты. После длительного и достаточно бурного обсуждения, власти израильского государство приняли решение относительно так называемых шести налоговых ступеней:

- Ставка для 1-й ступени – 10 процентов.

- Для 2-й ступени – 14%.

- Для 3-й – 21%.

- Для 4-й – 30-31%.

- Для 5-й – 33-34%.

- Для 6-й – 48%.

Ставка в 50% актуальна только для очень обеспеченных израильских граждан. Средняя ставка подоходного налога сегодня составляет 40%.

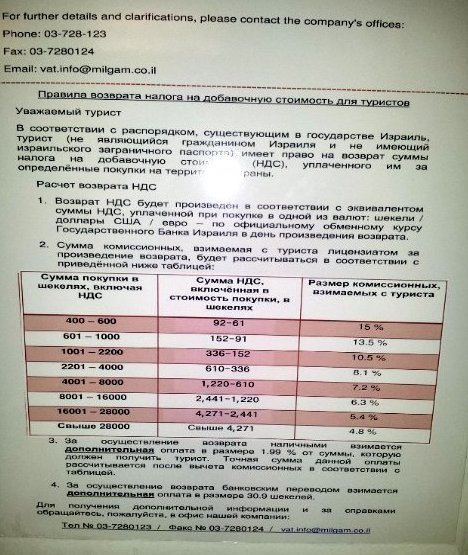

Возврат налога НДС в Израиле

Возможность предоставляется только для туристов и граждан, не являющихся налоговыми резидентами (иностранцев, проводящих в стране менее 182 дней в году). Налог на товары и услуги в государстве составляет 18%, в отличие от республик ЕС данная юрисдикция обещает полный возврат налога

в Израиле как для беженцев, так и для рядового населения. Для получения обратно указанной ставки НДС следует знать некоторые нюансы:

- Процедура возможна для всех иностранных посетителей . Если турист является гражданином РФ, то для получения отката ему нужно предъявить квитанцию из магазина, у которого есть подписанное соглашение с Россией о возврате сбора на добавочную стоимость. Таких точек много.

- Получение денег назад доступно только при покупке на сумме более 400 шекелей .

- При приобретении табачной продукции и алкоголя возврат не предусматривается за исключением случаев, когда покупатель сможет доказать, что товар взят не для личного использования.

- Чем выше сумма покупки, тем ниже уровень возврата пошлины.

- Отдача осуществляется только магазинами с табличкой Tax Refund . Процедура производится на основании квитанции и специального бланка возврата.

Туристы часто интересуются вопросом наличия НДС в Израиле при бронировании отеля

. Данный сбор равен 17% от стоимости номера. Для граждан страны пошлина уже включена в цену, для нерезидентов существует особая система: на таможенных пунктах аэропортов иностранцам не всегда ставят штампы в паспорта. Если у вас нет отметки, то17% придется оплатитьсверху стоимости брони . В противном случае вы будете должны только ту сумму, что была указана при бронировании. О постановке печати можно попросить проверяющего служащего таможни.

Налоги для физических лиц

Статус налогового резидента

Статус налогового резидента в Израиле присваивается, если человек проводит в стране 183 дня в году и больше. Также действует принцип «центра жизненных интересов», который учитывает семейные, социальные и экономические связи с Израилем. При наличии подтвержденных связей достаточно присутствовать в Израиле всего 30 дней в году.

«Если ваша семья живет в Израиле, если вы проводите тут больше времени, чем в любой другой стране мира, нет смысла высчитывать дни и стараться провести в Израиле меньше шести месяцев в году, от статуса налогового резидента это не избавит», — поясняет Эли Гервиц, адвокат и президент израильской русскоязычной адвокатской коллегии «Эли (Илья) Гервиц».

Подоходный налог («мас ахнаса»)

Подоходный налог действует на все личные доходы физических лиц: заработную плату, доход от ведения бизнеса (кроме сельскохозяйственного производства), пенсионные пособия и другие.

Ставка налога прогрессивная в зависимости от размера дохода:

| Ежемесячный доход (шекель) | Годовой доход (шекель) | Ставка |

| До 6 290 | До 75 480 | 10% |

| 6 291 — 9 030 | 75 481 — 108 360 | 14% |

| 9 031 — 14 490 | 108 361 — 173 880 | 20% |

| 14 491 — 20 140 | 173 881 — 241 680 | 31% |

| 20 141 — 41 910 | 241 681 — 502 920 | 35% |

| Более 41 911 | Более 502 921 | 47% |

Физлица, чей годовой доход превышает 647 640 шекелей, платят на эту сумму дополнительные 3%. Это так называемый налог на особо высокий доход с суммарной ставкой 50%.

Пример расчета подоходного налога для зарплаты 100 000 шекелей в год:

75 480 х 10% + (100 000 — 75 480) х 14% = 7 548 + 3 433 = 10 981 шекель

В общем виде налоговые обязательства резидентов, которые получают доход только от трудовой занятости, выполняются их работодателем. Самостоятельно подавать налоговую декларацию нужно в следующих случаях:

- если у вас несколько мест работы или источников дохода;

- если ваш годовой заработок превышает 590 000 шекелей;

- если вы нерезидент и налог на доход не удерживается у источника.

В целом принципы налогообложения резидентов и нерезидентов одинаковы, однако для них действуют разные льготы. Также существуют дополнительные правила для новых иммигрантов, репатриантов и экспатов.

Льготы для резидентов

В Израиле действует система «льготных налоговых единиц» («некудот зикуй»), которая позволяет снизить подоходные налоги.

Определенным категориям лиц полагаются налоговые единицы, каждая из которых в 2021 году дает налоговый вычет в размере 218 шекелей в месяц или 2616 в год.

Основные налоговые единицы:

- Гражданин Израиля — 2,25

- Женщина — 0,5

- Несовершеннолетний работник (16-18 лет) — 1

- Льготы на детей — от 0,5 до 2,5 в зависимости от возраста ребенка

- Солдаты — от 1 до 2 в зависимости от срока службы

Таким образом, каждый гражданин Израиля имеет как минимум 2,25 балла, что дает 5 886 шекелей в год. Если ваш подоходный налог не превышает эту сумму, то он фактически погашается за счет «некудот зикуй».

Льготы для иммигрантов и репатриантов

В течение первых 18 месяцев пребывания в стране им положены 3 льготные единицы «некудот зикуй», на следующий год — 2 и на третий — 1.

Например, если вы переехали в Израиль, но при этом сдаете квартиру в России, налог на арендный доход вам платить не нужно.

Не будет облагаться налогом в первые 10 лет и прирост капитала при продаже зарубежных активов. Если вы стали налоговым резидентом в 2021 году, а квартиру в России продадите, скажем, в 2026-м, то налог на прибыль не заплатите.

Льготы для квалифицированных экспатов

Приглашенным из-за границы экспертам и лекторам тоже предоставляются льготы. Это касается узкоспециализированных знаний и навыков, которыми не владеют израильские специалисты.

Подтвержденный статус иностранного эксперта позволяет платить не более 25% налога на определенный размер дохода в течение 3 лет с возможным продлением до 5 лет.

В первые 12 месяцев работы в Израиле также можно вычесть из налогообложения расходы на проживание (до 330 шекелей в день или 50% от заработной платы) и некоторые коммунальные услуги. Для этого необходимо сохранить договор аренды, гостиничные счета и квитанции об оплате ЖКУ.

Помимо подоходного налога физические лица платят взносы в национальную систему страхования и налог на страхование здоровья.

Порядок уплаты налогов

Большинство жителей Израиля, являющихся наемными работниками, не обязаны платить подоходный налог самостоятельно: если речь идет о зарплате, их налоговыми агентами являются работодатели или иные лица, выплачивающие им постоянный доход. Они удерживают сумму налога и ежемесячно каждое 15-е число перечисляют ее в казну.

Что касается имущественных налогов, то они погашаются владельцами недвижимости также самостоятельно в течение 60 дней с момента совершения сделки. Произвести оплату разрешается в том числе . Если впоследствии окажется, что гражданин переплатил, налоговое ведомство часть денег.

Подача декларации

Все плательщики подоходного налога обязаны представлять в налоговую службу годовую декларацию об НДФЛ по установленной форме. Найти нужную и отправить отчет поможет официальный налоговой службы в Израиле.

От обязанности подавать декларацию освобождаются все, чей трудовой доход в год ниже, чем 643 тыс. шекелей. Порядок заполнения налоговой декларации также можно найти на .

Все декларанты обязаны представить свои отчеты до 30 апреля года, следующего за отчетным:

- Годовой отчет представляется по в электронном виде.

- Для его заполнения можно использовать подсказки на сайте.

- На основе введенных данных будет рассчитан налог.

- После этого декларация распечатывается и передается налоговому эксперту вместе с документами и приложениями.

- После окончательной проверки налоговым органом декларант осуществляет доплату налога (при необходимости).

Налог на прибыль в Израиле

Всевозможная прибыль предпринимательского характера облагается налогом, в размере 25%. А также доход, полученный на территории Израиля и за его границей:

- доход от продаж;

- проценты;

- преумножение инвестиций;

- доход от сдачи недвижимости в аренду или его продажи и т.д.

А вот налог на прибыль для физических лиц составляет от 15 до 20 %.

Если на территории страны иностранный бизнесмен открывает филиал своей организации, то он также обязуется выплачивать в израильскую казну пошлину на прибыль. Так же как и израильские местные компании, владелец иностранной фирмы имеет право рассчитывать на возмещение и возврат «переплаты», указав при этом все свои расходы, связанные с трудовой деятельностью.

Особенности возврата НДС

Теоретически, при выезде из страны сумма НДС должна полностью возвращаться всем посетителям (нерезидентам) Израиля.

Практически, чтобы получить максимальное освобождение от НДС, надо учитывать некоторые особенности возврата НДС в Израиле:

- Возвратом НДС в Израиле занимается частная фирма Change Place.

- Change Place возвращает сумму НДС только при предъявлении квитанции тех магазинов, у которых с Change Place имеется контракт.

- Таких магазинов в Израиле много, но не все. Если Вы рассчитываете получить НДС, убедитесь, что выбранный Вами магазин имеет договор с Change Place.

- Полную сумму НДС (около 15%) можно получить только, если Вы потратили не менее USD100. По мере роста стоимости покупки процент суммы возврата НДС уменьшается.

Израиль – динамично развивающаяся страна с превосходными экономическими возможностями, богатой культурой и курортным климатом. Тех, кто решил искать работу в этом государстве, ждёт не только высокая зарплата, но и соответствующие требования.

Возвращение налога

Туристам, желающим посетить Израиль необходимо знать о существовании некоторых тонкостей. Это позволит им остаться в выигрыше даже в самой сложной ситуации.

Как и в некоторых других странах, в израильском государстве введён налог на покупку, который определяется как НДС. На сегодняшний момент он составляет около 18%.

Правила возврата НДС для туристов

Когда иностранное лицо покидает Израиль, власти страны обязуются осуществить возврат этого налога. Это актуально только для туристов, то есть, тех, кто автоматически освобождён от этого налога.

Для того чтобы осуществить возврат, турист обязан помнить о существовании некоторых тонкостей. Так, возврат может быть осуществлён, если минимальная сумма составляет 400 шекелей. Эта сумма может быть возвращена только тогда, когда турист предъявляет квитанцию из магазина, владельцы которого своевременно подписали с РФ договор. То есть, котируется далеко не каждая квитанция.

Возврат налогов на табачную и алкогольную продукцию не предусматривается. Не осуществляется возврат налогов и в том случае, если вещь была приобретена не для собственного пользования. Это же касается вещей, запрещённых к вывозу из израильского государства.

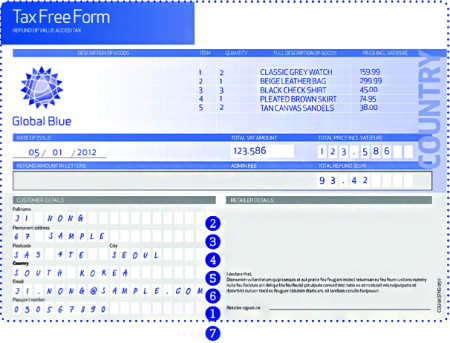

Такая табличка на торговой точке гарантирует вам возврат НДС

Есть и ещё одна тонкость. Так, процент возврата уменьшается в зависимости от роста стоимости покупки. Если цена приобретения высока, то процент возврата, наоборот, снижается. Более подробную информацию об этом туристы могут получить в аэропорту Бен-Гурион.

Если турист желает вернуть налог, он должен обратить пристальное внимание на вывеску магазина. На ней должно быть указано Tax Refund

Кроме того, владелец должен предоставить официальный подтверждающий документ.

Форма бланка для возврата налога

Рассчитывать на возвращение НДС можно:

- в терминалах аэропорта Бен-Гурион;

- в маринах Ашкелона и Герцли;

- в портах Хайфы, Ашдода и Эйлата.

Также на возвращение НДС можно рассчитывать на КПП Таба, Овда и Арава.

В аэропорте Бен-Гурион имеется Change Place, где можно вернуть НДС

В Израиле, как и во многих странах, туристам (нерезидентам) возвращается сумма налога на добавленную стоимость (НДС), обязательного для граждан Израиля.

НДС в Израиле со 2 июня 1913 г. составляет 18%.

В Израиле есть, что купить: ювелирные изделия, бриллианты, косметика Мёртвого моря и многое другое — см. Что купить в Израиле.

Если Вы приобрели какие-нибудь вещи или услуги дороже 400 шекелей (USD100), вы можете вернуть около 15% от их стоимости при выезде из страны в аэропорту или пограничном КПП.

Как открыть бизнес в Израиле

Прежде чем перейти к практическому руководству по регистрации бизнеса в Израиле, хотелось бы отметить несколько особенностей деловой жизни этой страны.

В целом израильские предприниматели придерживаются довольно демократичного поведения в бизнес-культуре. Во время официальных встреч и подписания контрактов преобладает дружественная и спокойная атмосфера. Ценится открытость и честность человека.

До переговоров желательно собрать информацию о компании партнера и во время беседы ненавязчиво поделиться своими знаниями. Израильские бизнесмены очень амбициозные и мотивированные люди, поэтому упоминания об их деятельности поможет показать серьезный подход к делу и укрепит доверие.

Строгого дресс-кода в Израиле не придерживаются. Однако иностранным предпринимателям, которые только начинают осваиваться в стране, минимальные требования делового стиля нужно соблюдать. Многие израильтяне очень религиозные люди, в частности, что касается употребления кошерной пищи. Поэтому при выборе ресторана или ужине в домашних условиях нужно учитывать этот момент.

По данным множества авторитетных рейтинговых агентств, Израиль занимает лидирующие позиции в мире по доходности инвестиций и инновационному потенциалу. Не удивительно, что крупнейшие транснациональные компании, такие как Microsoft, , Apple, , Philips открывают в этой стране свои представительства и наращивают финансовые вложения. И этому есть объяснение.

Преимущества бизнеса в Израиле

- Конкурентоспособность и инновационный потенциал.

- Высокообразованная и квалифицированная рабочая сила, так как университеты Израиля предоставляют качественные знания.

- Использование современных технологий и научных достижений.

- Гибкость экономики и государственная поддержка.

- Многонациональность и богатство культуры.

В Израиле иностранцу можно зарегистрировать как зарубежную фирму, в виде филиала, дочерней компании или представительства, так и открыть новый бизнес. Для этого понадобится воспользоваться услугами местных профессиональных юридических контор, провести консультации с израильскими адвокатами и бухгалтерами.

Процедура и стоимость регистрации компании в Израиле

- Регистрация основных документов компании, заверенных израильским адвокатом в Министерстве Юстиции Израиля.

- форма 1 (заявка на регистрацию фирмы);

- меморандум ассоциации (указываются цели и ответственность акционеров);

- устав, с подписями владельцев фирмы, проверенных на подлинность адвокатом.

Устав должен составляться на иврите, остальная документация может быть на английском или арабском языке. Стоимость регистрации компании в Израиле составляет 2 645 шекелей (630 евро). Услуги адвоката в среднем обойдутся в 450-500 евро. После регистрации, компании присвоят идентификационный код и выдадут свидетельство.

- Регистрация в Департаментах налога на прибыль и НДС при Министерстве финансов Израиля. Это две отдельные процедуры. Необходимо предоставить копии всех регистрационных документов фирмы и паспортов владельцев. Процедура бесплатная, но может затянуться более чем на месяц.

- Регистрация в Национальном институте страхования. Оформление социального пакета на наемных работников, включая пособие по безработице, медицинскую страховку и пенсионное обеспечение. Занимает около 7 дней.

В итоге процедура регистрации бизнеса в Израиле может занять от одного до трех месяцев.