Остальные налоги и сборы

Налог на приобретение автотранспорта уплачивается при покупке нового автотранспортного средства (при покупке на вторичном рынке налог не взимается). Ставка налога составляет 10% от стоимости автомобиля.

Налог на прирост стоимости земли уплачивается при передаче организацией или физическим лицом права пользования земельным участком, находящимся в государственной собственности. Налоговой базой является разница между доходом, полученным от передачи права пользования земельным участком, и расходами, понесенными в связи с приобретением данного права и освоение земельного участка. Налог взимается по ставке в размере от 30% до 60%.

Налог на использование городских земель уплачивается лицами, получившими право пользования земельными участками, находящимися в городской местности. Предельные ставки налога составляют от 0,6 до 30 юаней жэньминьби за квадратный метр.

Ресурсный налог уплачивается организациями и физическими лицами, ведущими добычу в КНР (включая морскую территорию КНР) полезных ископаемых.

Налог на переход прав уплачивается лицами, приобретающими права пользования земельными участками или права собственности на здания, строения, сооружения, помещения. Ставка налога на переход прав составляет от 3% до 5%.

Налог на городской ремонт и строительство уплачивается с сумм фактически уплаченного НДС, потребительского налога и налога на предпринимательскую деятельность. Ставка налога зависит от места нахождения налогоплательщика и составляет 7% в городах и городских районах, 5% — в уездных центрах или поселках, 1% — в сельской местности.

Налог на табачный лист уплачивается лицами, осуществляющими закупки табачного листа. Ставка налога составляет 20% от стоимости приобретенного табачного листа.

Гербовый сбор в Китае уплачивается при заключении договоров и выдаче государственными органами свидетельств, удостоверений и других документов. Ставка сбора зависит от вида документа или характера договора.

Сбор за занятие сельскохозяйственных земель уплачивается при отводе под строительство земель сельскохозяйственного назначения. Ставка сбора зависит от средней обеспеченности земельными ресурсами в регионе и составляет от 5 до 50 юаней жэньминьби за квадратный метр.

Дополнительные сборы на образование уплачиваются с суммы фактически уплаченного НДС, потребительского налога и налога на предпринимательскую деятельность. Общегосударственный дополнительный сбор составляет 3%, местный сбор – 2%.

Налог на добавленную стоимость

Исчисляется в размере17% и взимается при продаже товаров и некоторых услуг. Хотя в итоге налог оплачивается конечным потребителем, он взимается на всех этапах производства и реализации. Обязательство по оплате НДС возникает немедленно при выставлении инвойса (не после его оплаты), что означает, что НДС может должен быть взыскан даже несмотря на возможный безнадежный долг.

Исчисляется в размере17% и взимается при продаже товаров и некоторых услуг. Хотя в итоге налог оплачивается конечным потребителем, он взимается на всех этапах производства и реализации. Обязательство по оплате НДС возникает немедленно при выставлении инвойса (не после его оплаты), что означает, что НДС может должен быть взыскан даже несмотря на возможный безнадежный долг.

Некоторые свободные торговые зоны возмещают часть НДС за товары, продаваемые за пределы зоны, однако такая практика не приветствуется со стороны Центрального Правительства, поэтому вскоре возможно прекращение существования подобной льготы.

Налоговое регулирование криптовалюты

Обычные пользователи часто опасаются, что, если они столкнутся с проблемами при работе с криптовалютными биржами или ICO, то могут не получить помощи от государства и поддержки со стороны законодательства. Майнеры и трейдеры также остаются в зоне риска, их беспокоит неопределенность налогообложения операций с криптовалютой при получении дохода. Здесь следует помнить, что майнинг, как вид деятельности, требует начальных инвестиций и регулярного приобретения новых компьютерных комплектующих, и в настоящее время он не защищен законом.

Внимание! Если в юрисдикции отсутствует регуляторная политика в отношении криптовалют, вы будете использовать их на собственный страх и риск. Ваши контрагенты имеют юридическое право отказаться от платежа.

Крупный бизнес, так или иначе, связанный с криптовалютами, заинтересован не только в общей правовой определенности, но и в наличии благоприятной позиции государства по правовому регулированию криптоэкономики

Крупный бизнес, так или иначе, связанный с криптовалютами, заинтересован не только в общей правовой определенности, но и в наличии благоприятной позиции государства по правовому регулированию криптоэкономики.

Налоги на криптовалюту во всем мире широко применяются к двум категориям:

- физические лица, которые торгуют или владеют криптовалютами;

- юридические лица — криптовалютные компании и биржи.

Налог на прибыль предприятий

С 1 января 2008 г. для китайских и зарубежных компаний действует единая система налогообложения прибыли в соответствии с Законом КНР от 16.03.2007 “О налоге на прибыль предприятий” и Правилами применения Закона о налоге на прибыль предприятий от 06.12.2007. До этого подходы к налогообложению китайских и иностранных компаний были различными.

Плательщиками налога на прибыль являются предприятия и иные организации, получившие доход на территории КНР. Они подразделяются на предприятия-резиденты и предприятия-нерезиденты.

В соответствии с Законом о налоге на прибыль предприятий резидентными компаниями признаются:

- компании, учрежденные в КНР;

- компании, учрежденные в соответствии с иностранным законодательством или в другом регионе (Гонконге, Макао), но место эффективного управления которых находится в Китае. Под эффективным управлением следует понимать фактическое осуществление руководства и контроля над производством, персоналом, финансами, активами хозяйствующего субъекта.

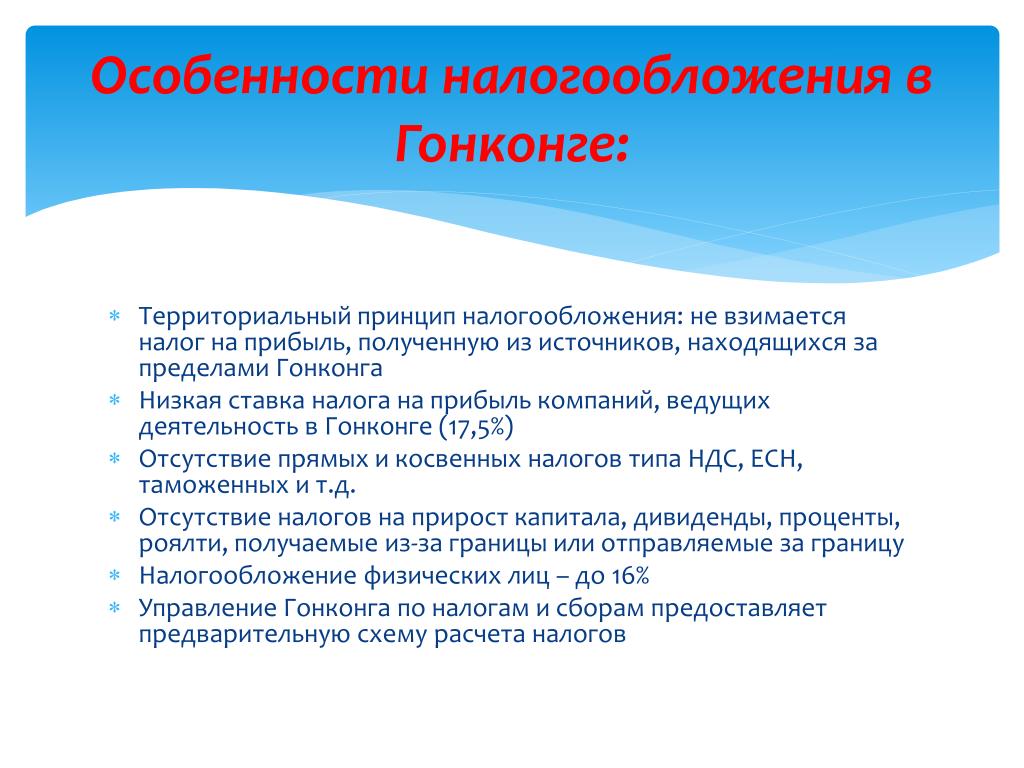

Примечание. Китайская Народная Республика состоит из четырех автономных муниципалитетов, пяти автономных регионов и 22 провинций. Гонконг и Макао являются специальными административными регионами и не подпадают под налоговую юрисдикцию Китая. Однако соглашения об избежании двойного налогообложения, заключенные с Китаем, распространяются и на эти территории.

В соответствии с международными правилами у резидентных компаний объектом налогообложения является так называемая всемирная прибыль. То есть прибыль, полученная непосредственно от деятельности на территории Китая, а также доходы от источников за пределами КНР. У нерезидентных компаний облагается только прибыль, полученная от китайских источников. Налоговым периодом по налогу на прибыль является календарный год.

Предприятия должны в течение 15 дней после окончания месяца или квартала представить в налоговый орган декларацию о предварительной уплате налога на прибыль предприятий и предварительно уплатить сумму налога. Годовую декларацию по налогу на прибыль организация должна представить в налоговый орган в течение пяти месяцев после окончания налогового года. В этот же срок она обязана рассчитать сумму налога к доплате (возврату). В соответствии с законодательством КНР организация при подаче налоговой декларации обязана приложить финансовую отчетность и иные соответствующие документы.

Стандартная ставка по налогу на прибыль в Китае составляет 25%. При этом пониженная ставка 20% применяется для малых предприятий с низким доходом при одновременном соблюдении критериев финансово-хозяйственной деятельности, представленных в таблице 2.

СЭЗ на территории КНР

Специальные экономические зоны (СЭЗ) существуют на территории Китая с 80-х годов ХХ столетия. Помимо привлечения иностранного капитала и новых технологий, они использовались в качестве полигона для экономических реформ. Их главное преимущество – существенные налоговые льготы. Подоходный налог на их территории снижен для предприятий до 15 и до 10%, если они экспортируют более 70% своей продукции.

| СЭЗ | Характеристика |

|---|---|

| Шэньчжэнь | Имеет промышленную направленность, производит электронику и машиностроительную продукцию. Здесь активно развиваются ядерная энергетика и высокие технологии. В Южно-Китайском море налажена добыча нефти. |

| Чжухай | Приоритетами являются легкая промышленность, производство стройматериалов, бытовой техники и продуктов питания, туризм. |

| Шаньтоу | Зона привлекательна для инвесторов в области нефтехимической промышленности, производства обуви, одежды, а также электроники и аграрного комплекса. |

| Сямэнь | До 80% инвестиций на данной территории вкладывается в производство электроники, развитие пищевой, текстильной и химической промышленности, а также портовой инфраструктуры. |

| Хайнань | Крупнейшая СЭЗ на территории КНР. Наиболее привлекательная зона для инвестиций в туризм, тропическое земледелие, морские и авиаперевозки, индустрию развлечений. |

| Кашгар | Самая молодая из китайских СЭЗ, специализирующаяся на импорте редких полезных ископаемых, энергетических и водных ресурсов. Кроме того, здесь активно происходит инвестирование капиталов в сельхозпредприятия и легкую промышленность. |

Регионы, приравненные к СЭЗ

Налоговая система Китая (КНР) в 2017 году предоставляет определенные льготы для ряда зон, приравненных к СЭЗ.

К таким территориям относятся:

- 90 зон технико-экономического развития (ЗТЭР) государственного уровня;

- 114 зон новых и высоких технологий;

- 13 свободных таможенных зон;

- 14 зон приграничного экономического сотрудничества государственного уровня;

- Шанхайская зона свободной торговли (ШЗСТ).

Налоговый режим на территории ЗТЭР аналогичен принятому в СЭЗ, а специальные комитеты ЗТЭР уполномочены утверждать инвестиционные проекты.

Особенности зон новых и высоких технологий заключаются в более узкой специализации предприятий, которые могут претендовать на налоговые льготы.

На территории свободных таможенных зон не взимаются пошлины с импортируемых и экспортируемых товаров. Налоги берутся по ставкам СЭЗ. Исключение – поставки из СТЗ в другие города.

В зонах приграничного сотрудничества государственного уровня действует налоговая ставка 25. Малые предприятия оплачивают только 50 НДС и таможенных сборов, если их специализация – торговля с соседними государствами.

Преимущества ШЗСТ: упрощенный порядок регистрации иностранных компаний, возможность для китайских банков оказывать офшорные услуги, возможность создания банков на основе иностранного капитала, сниженные требования к паевым предприятиям с долей иностранного капитала, возможность для предприятий с иностранным капиталом оказывать телекоммуникационные услуги, работать в сфере игровой индустрии.

НДС и другие налоги в Китае

НДС в Китае применяется к продаже товаров, оказанию услуг по обработке, ремонту или замене на территории Китая и импорту товаров в Китай. Ставки варьируются в зависимости от выручки налогоплательщика от продаж, типа товаров и типа сектора.

Налог на потребление взимается с определенных категорий предметов роскоши и недружественных для окружающей среды товаров, включая сигареты, алкогольные напитки, высококачественную косметику, ювелирные изделия, бензин, автомобили, аккумуляторы и т.д. Налоговое обязательство рассчитывается на основе суммы продаж и/или объем продаж, в зависимости от соответствующих товаров.

Налог на имущество, как правило, по ставкам от 3% до 5%, может взиматься при покупке, продаже, дарении или обмене прав собственности на землепользование или недвижимость. Получатель/цессионарий является налогоплательщиком.

Налог на добычу полезных ископаемых в Китае взимается местными властями за добычу полезных ископаемых или производство соли на территории, находящейся под их юрисдикцией. Этот налог применяется к отпускной цене на энергоносители (например, природный газ, уголь, сырая нефть) и к объему продуктов, проданных или используемых для других налогооблагаемых ресурсов.

Налоги в Китае для физических лиц

Физлица платят сборы на доходы, которые получены на территории Китая и из-за границы. Налоговая ставка определяется видом дохода:

- Работа по найму, которая приносит человеку зарплату, оклад, премии, бонусы, субсидии, компенсации, прибыль с дохода предприятия. Ставка варьируется от 3% до 45%, в зависимости от размера зарплаты (т.н. прогрессивная шкала налогообложения).

- Проценты, дивиденды, роялти, сдача недвижимости в аренду – 20%.

- Индивидуальные торгово-промышленные хозяйства и доходы от ведения деятельности по контракту подряда – от 5 до 35%.

С доходов, которые возникают в работе по найму, налог удерживают работодатели. Налог с роялти, процент взимает налоговый агент. Остальные виды налогов физлица платят самостоятельно.

Подоходный налог (прогрессивный)

Существует размер заработной платы, когда китаец платит всего 5% от суммы дохода. Так, если человек получает меньше 825 долл. США, то они платят 5%, если оклад доходит до 1000 долл. США, то ставка повышается до 10%. Заработок в размере 1350 долл. повышает ставку подоходного налога до 15%.

Другие тарифы указаны ниже:

- От 5 тыс. до 20 тыс. юаней – 20%.

- От 20 тыс. до 40 тыс. юаней – 25%.

- От 40 тыс. до 60 тыс. – 30%.

- От 60 тыс. до 80 тыс. юаней – 35%.

- От 80 тыс. до 100 тыс. юаней – 40%.

- Больше 100 тыс. юаней – 45 %.

Для каждой суммы месячного заработка есть своя сумма разовых отчислений.

Подобная прогрессивная система налогообложения позволяет равномерно распределять доходы по стране.

Налогом не облагается заработная плата, которая меньше 750 долл. США.

Отчисления на пенсию

В Китае существует накопительная пенсионная система, которая формируется за счет отчислений работодателя и работающего. Размер сборов равен 28%: из них 8% платит работник, а 20% – работодатель.

Государственная пенсия в Китае положена только людям, которые проработали на местную экономику не меньше 15 лет.

Транспортный налог в Китае

Компании, индивидуальные предприниматели и физические лица, имеющие коммерческую или пассажирскую технику, обязаны ежегодно платить транспортный налог. В число ТС входят: автомобили, автобусы, грузовые авто, морские суда и прочее. Исчисление зависит от вида транспорта:

- за пассажирский платят от 60,0 до 320,0 юаней за единицу;

- за грузовой – от 16,0 до 60,0 юаней/тн;

- по судну берется от 1,5 до 5,0 юаней/тн.

Применяется такая формула:

ТН для судна = Нетто-тоннаж или грузоподъемность × сумму сбора за единицу |

Международные договоренности КНР в отношении налогообложения

Экономические интересы Китая выходят далеко за пределы его государственных границ. Это касается и привлечения иностранных инвестиций в страну, и вложений китайского капитала по всему миру. Взаимная коммерчески активная деятельность невозможна без урегулирования вопросов двойного налогообложения и обмена фискальной информацией.

Чтобы иностранные плательщики не удерживали и перечисляли налоги в Китае и в России дважды, в 2016 году был подписан новый договор между КНР и РФ. Под его нормы с 2017 года подпадают доходы от источника, дивиденды и роялти, а также подразумевают обоюдный обмен информацией.

В силу особенностей территориального устройства, Китай вынужден был подписать подобные соглашения со своими же автономиями (Гонконг, Макао и даже спорной территорией островом Тайвань). В большинстве случаев в зону внимания международных договоренностей входят налог на прибыль и НДФЛ.

Часть участников международной экономической системы согласились лишь на обмен данными. К ним относятся Аргентина, Лихтенштейн, Виргинские и Каймановы острова, Багамы, Бермуды и Сан-Марино.

Правила предоставления отчетности

Традиционное празднование Нового года в Китае не имеет фиксированной даты и приходится на конец января – начало февраля. Однако в деле исчисления периодов для предоставления отчетов КНР придерживается общепринятых правил Григорианского календаря, то есть налоговый год начинается 1 января и заканчивается 31 декабря.

Традиционное празднование Нового года в Китае не имеет фиксированной даты и приходится на конец января – начало февраля. Однако в деле исчисления периодов для предоставления отчетов КНР придерживается общепринятых правил Григорианского календаря, то есть налоговый год начинается 1 января и заканчивается 31 декабря.

Пока отсутствует единый Налоговый кодекс Китая, который мог бы содержать одинаковые требования к срокам подачи годовой, поквартальной или ежемесячной отчетности. В каждом отдельном нормативном акте или временном положении приводятся свои рамки.

Например, крайняя дата предоставления декларации по НДФЛ зависит от вида полученного дохода и наличия налогового агента:

- годовая отчетность для резидентов при получении доходов из нескольких мест (в том числе из-за рубежа) или в целях реализации льготного вычета подается с 1 марта до 30 июня;

- получение пассивных доходов или выигрышей без налогового агента требует от налогоплательщика самостоятельной подачи декларации в ближайшие 15 дней от даты выплаты с одновременной уплатой подоходных обязательств.

Юридические лица обязаны подавать предварительную отчетность о прибыли (помесячно или поквартально в течение 15 дней после окончания периода), а также вносить авансовые платежи. Годовая отчетность подается до 31 мая следующего годового периода. Декларации по НДС составляются ежемесячно, до 15 числа следующего календарного периода.

Отследить сроки, воспользоваться онлайн-формами предоставления отчетов и даже оформить заявление на отсрочку для уплаты обязательств можно через Официальную консультационную службу Главного государственного налогового управления КНР.

Преследование за неуплату налогов

В сравнении с российскими китайские меры воздействия на хозяйствующие субъекты, не желающие платить налоги, в разы строже. Относительно недавно (еще до 2011 года) за уклонение от фискальных обязательств могли приговорить к смертной казни.

Отмена высшей меры тем не менее не означает послабления в отношении уклонистов и неплательщиков. В распоряжении фискальных служб КНР остались другие способы наказания:

- Административные – штрафы, кратно превышающие незадекларированные суммы. Например, при незаконном возврате экспортного НДС санкция может составлять от 1 до 5 размеров нарушения и повлечь запрет на возврат налога в будущем; в соответствии с главой V Закона о сборе налогов минимальный штраф составляет 2000 юаней.

- Конфискация незаконно полученных доходов в дополнение к штрафу и предписанию по уплате налогов.

- Ограничение выезда за пределы страны.

- Если плательщик игнорирует решение суда, но при этом совершает крупные приобретения, власти могут принудительно ограничить его личные расходы.

Срок давности по неуголовным нарушениям составляет 5 лет.

Если к субъекту хозяйствования уже дважды применялось административное взыскание, то при установлении нового факта сокрытия доходов его ждет уголовное наказание в виде тюремного заключения от 3 до 10 лет. Самая строгая мера предусмотрена за особо крупные размеры недоплаты сборов – более 100 000 юаней. Те же сроки предусмотрены и для контрабандистов.

Система налогов Китая: юридические лица

Все компаний, прошедшие регистрацию в реестре КНР, считаются обязанными перечислять финансовые средства в государственный фонд. Законодательство делит предприятия на две основные группы:

- Если фирма была создана на территории республики и ведет здесь свою деятельность, если компания учреждена в другой стране, но управляющий офис находится в КНР – она считается резидентом юрисдикции. Обязанность резидента – оплата сборов не только с внутреннего дохода, но и от прибыли, полученной во всех странах мира.

- Если в пределах границ государства присутствует только филиал или представительство определенной организации, это юридическое лицо не является резидентом. В данном случае отчисления производятся с дохода, полученного от офиса, ведущего на территории республики постоянную деятельность, а также с роялти, дивидендов и процентов.

Стандартная планка налогообложения для юридических лиц составляет 25%. Для предприятий малого и среднего бизнеса с низким оборотом предусмотрена льгота – снижения уровня до 20%. Все организации, занятые в сфере разработок и новых технологий, которые поддерживаются государством, облагаются по проценту 15%.

- Прирост капитала. Обложение данного типа дохода не предусмотрено регламентом законодательства КНР. При сбыте акций с контрагента в одностороннем порядке взимается пошлина 0,1% от суммы сделки.

- Налог у источника. Взимается со всех плательщиков по фиксированной транзакции 10%.

- Валютный контроль. Допускается перечисление валюты за рубеж, а также наличие у юридических лиц валютных счетов в банках, но платежи иностранными банкнотами на территории страны запрещаются. Если иностранная компания осуществляет торговлю с местным контрагентом, каждый приход и расход с банковского счета должны быть обоснованы документально.

- Гербовый сбор взимается при заключении договоров, выдаче документов на руки или осуществлении иных видов операций. Сумма оплаты зависит от типа документации или вида процедуры.

Подробные данные об обложении роялти и дивидендов внутри государства можно уточнить по телефону нашей компании. Эксперты UraFinance помогут разобраться в любом вопросе, при необходимости возможно назначение личной встречи со специалистом.

Определение расходов для целей налогообложения прибыли

Отдельные виды расходов, такие как проценты по кредитам (займам), представительские расходы, расходы на рекламу, признаются для целей налогообложения прибыли с учетом ограничений. Предельные значения установлены в размере определенного процента от выручки.

Примечание. Порядок определения доходов и расходов для целей налогообложения в китайском налоговом законодательстве аналогичен правилам, применяемым в России. В КНР большинство экономически обоснованных расходов уменьшают налоговую базу по налогу на прибыль.

Проценты по кредитам (займам) уменьшают налоговую базу, если их привлечение было вызвано необходимостью ведения финансово-хозяйственной деятельности и их величина обоснованна.

С 1 января 2008 г. в КНР действуют правила “тонкой капитализации”, согласно которым для обычных организаций коэффициент, определяемый как отношение заемного капитала к собственному, не должен быть более двух, а для финансовых компаний – не более пяти. Проценты по избыточным заемным средствам нельзя списывать в расходы или переносить на будущие налоговые периоды.

Что касается представительских расходов, то организация может принять в уменьшение налогооблагаемой прибыли не более 60% от фактически произведенных расходов и до 0,5% от годовой выручки. Расходы на рекламу и мероприятия по продвижению продукции компании уменьшают налогооблагаемую базу в пределах 15% годовой выручки.

Амортизация основных средств в КНР начисляется только линейным методом исходя из текущей восстановительной стоимости, которая в течение периода амортизации не изменяется. Однако существенные расходы в связи с реконструкцией и модернизацией производственных объектов могут увеличивать их амортизируемую стоимость. По этим же причинам налогоплательщики вправе увеличить и сроки амортизации объектов.

Примечание. При покупке подержанных основных средств период начисления амортизации определяется как оставшийся срок их полезного использования. Стоимость активов можно единовременно списать в расходы, если установленный срок их полезного использования составляет менее двух лет или их стоимость менее 2000 юаней.

Законодательством предусмотрены следующие сроки амортизации:

- 20 лет – для зданий и сооружений (5% в год);

- 10 лет – для оборудования, водных, морских и воздушных судов, железнодорожного транспорта (10% в год);

- 5 лет – для инструментов, приспособлений, мебели и прочих средств, используемых в производстве (20% в год);

- 4 года – для транспортных средств, за исключением водных, морских и воздушных судов и железнодорожного транспорта (25% в год);

- 3 года – для компьютерной техники (33,3% в год).

Стоимость приобретенных нематериальных активов амортизируется также линейным методом. В основном амортизационный срок составляет десять лет. Амортизация может начисляться и в течение срока полезного использования нематериального актива согласно договору, например, когда нематериальный актив вносится в качестве вклада в уставный капитал.

В соответствии с налоговым законодательством КНР налогоплательщики не вправе создавать резервы, уменьшающие налоговую базу по налогу на прибыль. Исключение составляют только финансовые организации (банки, лизинговые компании), допустимая величина резерва у которых не может превышать 3% от величины выданных средств.

Перенос текущих убытков в Китае возможен только на будущие налоговые периоды в течение пяти лет.