Как получить возврат налога?Кто может подать заявку на возврат налога из Германии?

Подать заявку на возврат налога из Германии может любой, кто на законных основаниях работал в Германии, и налог на свое вознаграждение (Lohnsteuer), уплаченный в виде авансовых платежей в течение налогового года, оказался выше, чем тот, который был указан в решении Налогового управления Германии (Finanzamt).

На основании годовой налоговой декларации, представленной налогоплательщиком, Налоговое управление Германии выдает налоговое решение, в котором определяет правильную сумму налога. Если уплаченный налог (вычтенный из заработной платы) превышает налог, который был указан в решении, управление подтверждает переплату и в этом случае отправляет решение (Bescheid) о возврате переплаченной суммы по адресу, указанному в налоговой декларации. Налогоплательщик получает возврат на банковский счет.

Рассчитаться с налоговым управлением можно даже за период до 4 лет назад. В 2020 году все еще можно рассчитаться за 2016-2019 годы.

Документы для уплаты налогов в Германии

Если Вы хотите получить возврат налога из Германии, Вы можете сделать это самостоятельно или обратиться в компанию, профессионально занимающуюся возвратом налогов из-за рубежа. Всякий раз, когда мы подаем заявку на возврат налога, Германия требует представить документы о размере суммы уплаченных авансов. Такими документами в Германии являются: справка о налогах (Lohnsteuerbescheinigung) и налоговая карта (Lohnsteuerkarte). Можно также рассчитаться на основе ежемесячных или еженедельных платежных ведомостей (Abrechnung). При этом не требуются все квитанции, достаточно двух последних, самых крайних с окончания трудоустройства. Справки содержат только доходы, полученные от одного работодателя, поэтому, если Вы работали в нескольких компаниях в течение года, Вы должны иметь отдельные справки от каждой из них. В то время как, на налоговой карте могут быть дописаны доходы, полученные от последующих работодателей. Однако в течение нескольких лет налоговые карты перестают использоваться из-за внедрения системы электронной передачи данных о доходах в налоговое управление. В случае использования налоговых отчислений необходимо собрать документы, подтверждающие право на льготы. Чаще всего это свидетельства о семейном положении, подтверждение регистрации в Германии и другие, в зависимости от индивидуальной ситуации и налоговых льгот, на которые мы подаем заявку. Напомним, что только резиденты имеют право на льготы (мы можем получить статус резидента, если мы проработали в Германии более 183 дней в налоговом году). Для уплаты налогов в Германии нам также необходимо собрать информацию о доходах в Румынии/России/Болгарии или других странах. Также требуются история занятости, даты начала и окончания работы, а также имена и адреса работодателей.

Как оплатить инвойс в банке

Внешнеэкономические сделки могут служить прикрытием для незаконного вывода денег из страны. Поэтому банки следят за российскими экспортерами и импортерами с помощью процедуры валютного контроля. Чтобы перечислить деньги продавцу, нужно открыть валютный счет в банке и пройти валютный контроль. Чем выше стоимость сделки, тем сильнее контроль. Например, если стоимость контракта не превышает 200 000 Р, представлять документы необязательно, нужно только указать код вида операции.

Если же сумма больше, то банк запросит документы, их список можно уточнить в отделе валютного контроля. А сделки стоимостью от 3 млн рублей попадают под самый пристальный контроль: банк их регистрирует, ставит на учет и следит за сроками поставок и перевода денег. За нарушение валютного законодательства импортера могут оштрафовать.

Бухгалтерия и ежемесячные декларации по НДС в Германии

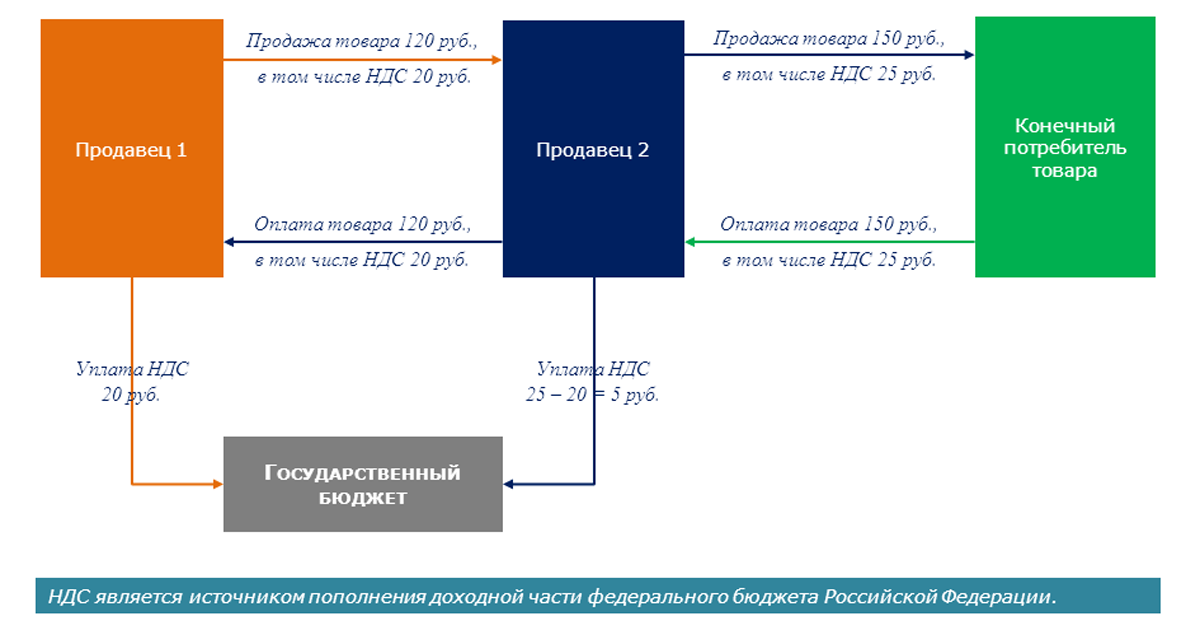

После внесения копании в торговый реестр необходимо переводить ежемесячные отчёты по НДС в налого-финансовое управление. Из этих отчётов вытекает, на какую сумму были выставлены счета за один месяц, из которых высчитывается окончательная сумма НДС, которую Вы должны перечислить в налого-финансовое управление. Дополнительно в этом отчёте упомянуты те счета, которые были выставлены на вашу фирму за месяц, и включённый в них НДС перечисляется вашей фирме. Если фирма выставила счетов больше, чем получила от других компаний, то соответственно необходимо перечислить только разницу в НДС в налого-финансовое управление. В обратном случае на фирменный счёт вашей компании перечисляется эта разница с стороны налого-финансового управления.

Учтите, что Вы должны выставить за продажу товаров или услугу счёт втом месяце, когда была оказана услуга или осуществлена продажа товаров. Так-же отчётность за прошлый месяц, должна быть отправлена в налого-финансовое управление до 10 числа следующего месяца. По запросу этот срок может быть продлен максимум на месяц. По этому Вам необходимо вовремя вести бухгалтерию. Для этого на начальном этапе советую обратится к налоговому консультанту. Не к обычному бухгалтеру, а официальному налоговому офису. Если у Вас в начале будет небольшой объем счетов, то в месяц Вы потратите на финансовую бухгалтерию не больше 120 евро. Мы сотрудничаем с немецким налоговым офисом, который сможет перенят для Вас ведение бухгалтерии. Советую вовремя передавать все входящие и выходящие счета, а так-же банковские выписки в налоговый офис. Если от вашей фирмы был не вовремя перечислен отчет о НДС, то сначала налагаются штрафы. При повторных случаях и по истечению 3 месяцев могут устроит вашей фирме самый настоящий маски-шоу. Во избежания этого наймите налогового консультанта и отсылайте ему вовремя все счета и банковские выписки.

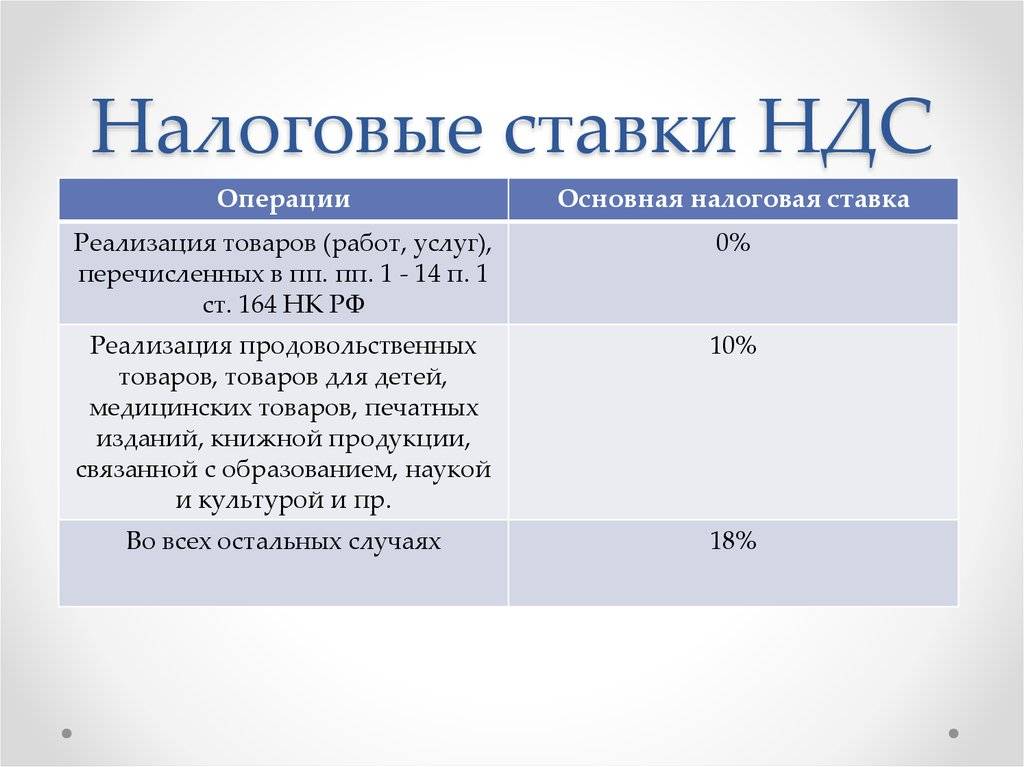

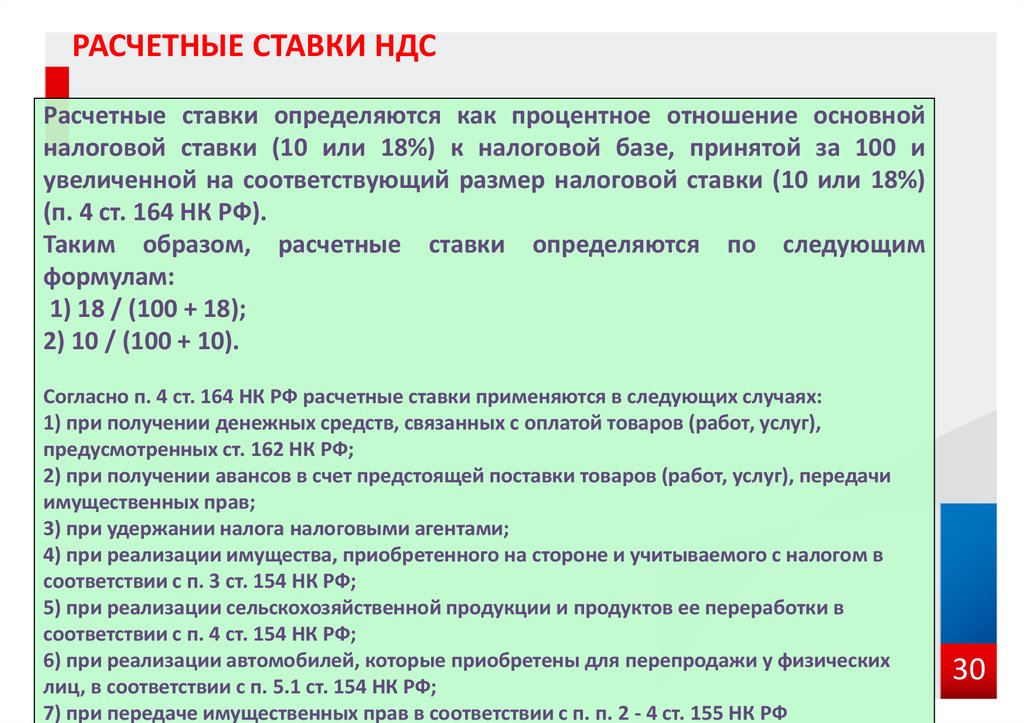

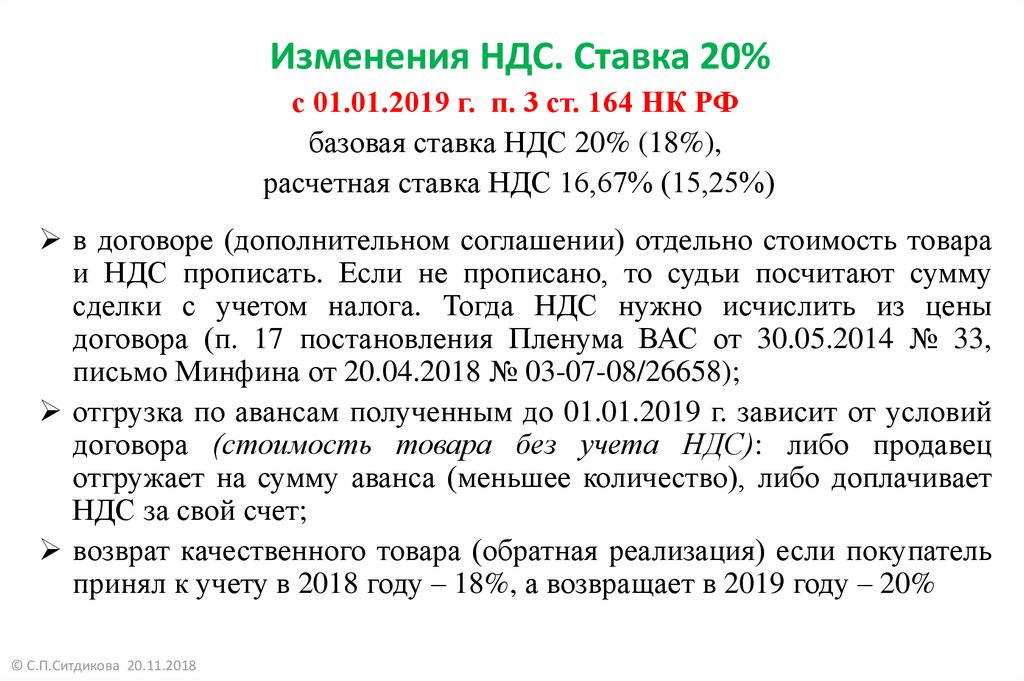

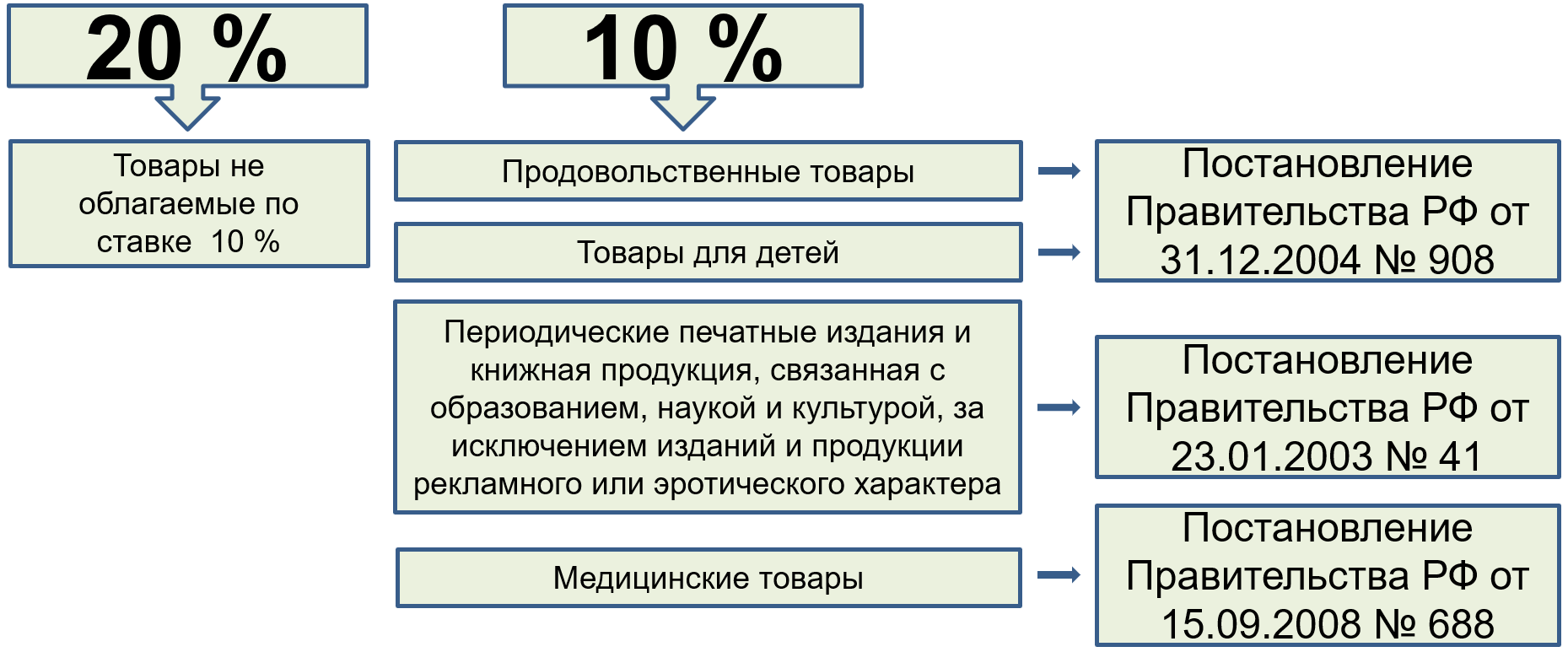

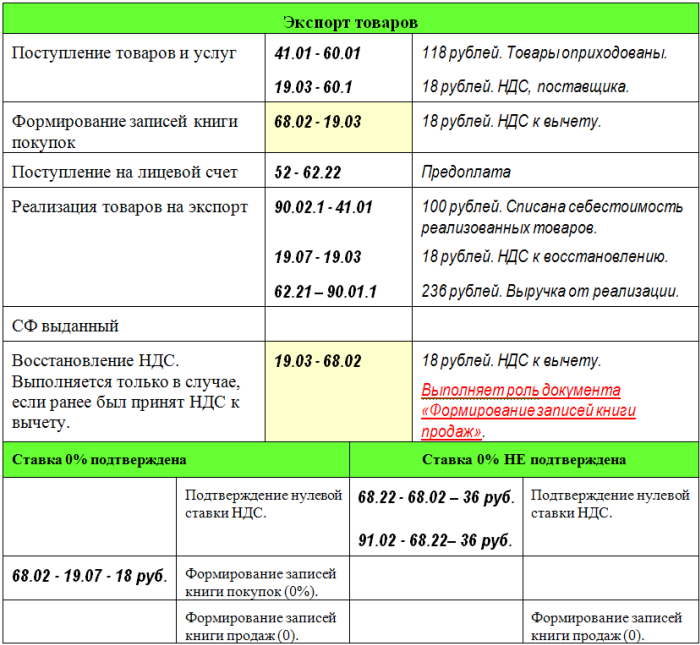

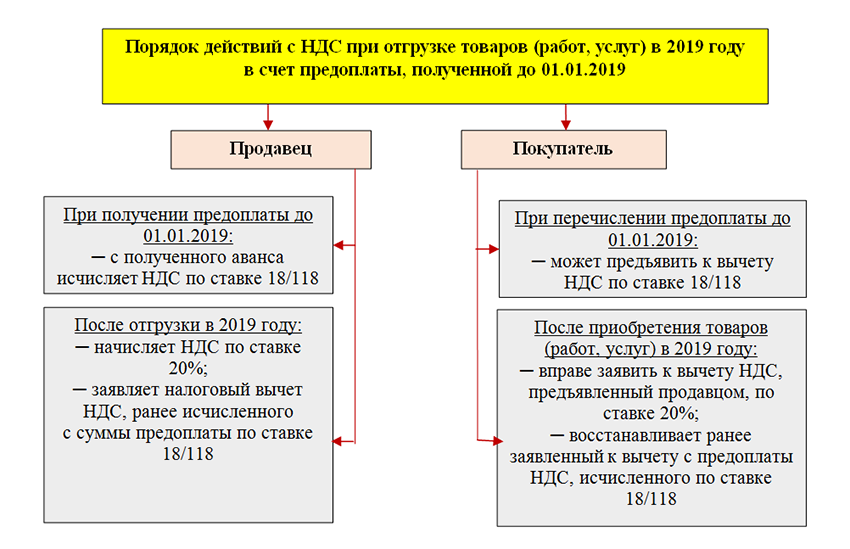

Изменение ставки по НДС в 2021 году с 18 на 20 процентов: как работать переходный период

В переходный период по изменению ставки НДС с 18 на 20 процентов в 2021 году у компаний возникнут сложности, если документы по сделке они оформляли в периоды с разными ставками налога. Расскажем, как прописать в договоре повышение НДС, и о чем договориться с контрагентом заранее, чтобы не потерять на новой ставке налога деньги и нервы.

Переходный период по НДС с 18 на 20 процентов: как прописать в договоре риск повышения НДС

Неверное условие о цене может дорого обойтись компании. Контрагенты часто спорят, если в условии о цене не прописали налог на добавленную стоимость, покупателю такое условие контракта выгодно, когда ставка налога растет. Продавец же, напротив, теряет выручку.

В случае, когда стороны не прописали отдельно стоимость товара и налога, судьи посчитают сумму сделки с учетом налога. Тогда его нужно исчислить из цены договора (п. 17 постановления Пленума ВАС от 30.05.2014 № 33). Минфин поддерживает эту позицию (письмо от 20.04.2021 № 03-07-08/26658).

Поэтому, если в договоре не прописали, что цена без учета налога, после 1 января 2021 года изменение ставки НДС с 18 % на 20 % обернется убытками для продавца. Именно он оплатит повышение ставки налога.

Поставщику уже сейчас стоит проверить свои договоры и записать условие о цене «без учета НДС». Тогда 20 процентов налога получится предъявить покупателю и заплатить в бюджет за его счет (п. 1 ст. 168 НК). Кроме этого следует подготовить онлайн-кассу к 2021 году уже в декабре. Редакция УНП выяснила как это сделать

Чтобы без убытков пережить переходный период на новую ставку НДС 20 процентов, скорректируйте ставку налога на тех условиях, которые вы согласовали с партнером. Для этого заключите дополнительное соглашение об изменении ставки НДС с 2021 года к основному договору (скачайте образец ниже).

Ставка НДС 20 процентов с 2021 года: о чем договориться с контрагентом в переходный период

С 2021 года сделки подорожают. В 2021 году, когда подписывали контракт, покупатель договорился о приемлемой цене. В 2021 году ему нужно отказаться от сделки либо платить больше, если он рассчитывается по мере отгрузки, партиями.

Так, если в декабре за поставку он заплатит налог на добавленную стоимость сверх цены по ставке 18 процентов, то в январе — 20 процентов.

О чем стоит договориться со своим контрагентом, и как переоформить старые договоры из-за повышения НДС в 2021 году расскажем далее.

Попросите контрагента о скидке

Смена ставок увеличивает расходы покупателя, если в договоре есть условие о стоимости товара без учета налога. Эта формулировка выгодная для продавца. Но если он решит сохранить покупателя, то может пойти ему навстречу и когда налог будет 20% внести изменения в договор, например снизить цену (см. образец дополнительного соглашения выше).

Также поставщики предоставляют скидки. К примеру, бонусы за выборку объема товаров, скидки на последующую отгрузку и др. Для покупателя будет выгодно, если продавец сразу предоставит ему скидку, например, когда отгружает товар.

Покупатель примет к учету товар по стоимости, записанной в первоначальных документах и счетах-фактурах, и заявит налог на добавленную стоимость к вычету.

Договоритесь о досрочной поставке

Многие компании работают по предоплате. В таком случае авансы стоит закрыть отгрузками до того, как изменится ставка НДС.

Покупатель вправе заявить вычет с аванса в 2021 году по ставке 18 процентов. Когда получит товары, он обязан восстановить вычет. В 2021 году товар поступит со счетом-фактурой, где налог рассчитали по ставке 20 процентов.

Эту сумму покупатель также поставит к вычету. Если у него не будет реализации в 1 квартале или ее объем будет незначительным, то получится налог к возмещению за счет новой ставки.

В таком случае понадобится пояснить это налоговикам.

Продавцу, наоборот, не стоит оставлять авансы без отгрузок. Иначе могут возникнуть спорные ситуации с контрагентом об оплате и сложности в учете (об этом читайте ниже).

Чтобы не считать убытки в переходный период на новую ставку НДС 20 %, согласуйте с покупателем условие о переносе срока поставки. Внесите новую дату в договор дополнительным соглашением. В нем не отражайте причину, почему смещаются сроки контракта. Достаточно, чтобы обе стороны сделки были довольны новыми датами.

Какая процентная ставка НДС в США

Формально в США и в Австралии отсутствует налог на добавочную стоимость, вместо него в Штатах очень сильно распространён налог с продаж. Процентная ставка такого налога может зависеть от следующих факторов:

- Штат. Если учесть, что в каждом штате действуют свои законы и порядки, которые не противоречат Конституции, то и налоги, соответственно, везде платят по-разному. Например, в Айове налог с продажи кукурузы будет небольшим (Айова – ведущий сельскохозяйственный штат страны), да и сама кукуруза будет стоить недорого, в штате Нью-Йорк партия кукурузы будет облагаться более крупным налогом.

- Распространённость продукции. Если в США тот или иной продукт не имеет широкого распространения, то он будет облагаться довольно крупным налогом с продаж.

- Ввезён ли товар из-за границы или был произведён на территории Америки. Если товар импортный, то налог с его продажи будет выше.

Средняя процентная ставка для НДС по всей стране составляет 2–15%. Также стоит учесть, что в США, в отличие от РФ, налог не включают в цену товара, налог необходимо будет оплатить только после покупки, когда его рассчитают на кассе, что не очень удобно. Помимо налога с продажи, который установил штат, может взиматься также налог с продажи, который установил город.

Декларации по НДС

Налог на добавленную стоимость должен быть уплачен один раз в месяц. Отчисление осуществляется в тот же месяц, когда продавцом был отправлен счет за предоставленные услуги, выполненные работы или реализованную продукцию, а не тогда, когда покупатель оплатил этот счет. Также налоговое законодательство Федеративной Республики Германии обязывает молодые предприятия предоставлять предварительные НДС-декларации каждый месяц в течение двух лет с момента государственной регистрации компании. Подача деклараций должна быть сделана не позже десятого числа месяца, что следует после налогового периода. Но государство может продлить этот срок еще на один месяц. В конце каждого года предприятие обязано отправлять декларацию касательно годового размера налога на добавленную стоимость.

Также каждая фирма обязана направлять отчеты по НДС каждый месяц в налоговое управление республики с момента регистрации компании. Значение отчетов заключается в том, чтобы высчитать окончательный размер НДС в Германии, который должен быть перечислен фирмой в налоговое управление. Помимо общей суммы налога на добавленную стоимость отчет включает в себя все счета, выставленные на предприятие в течение месяца. Если же фирма получила меньше счетов, чем выставила, то в управление необходимо перечислить только разницу в налоге на добавленную стоимость. Если наоборот – управление перечисляет разницу на счет компании.

Налог на владение автомобилем или другим транспортным средством

В Германии заботятся не только о социально незащищенных слоях населения и животных, но и безопасности для окружающей среды. Эту опеку в определенной степени оплачивают владельцы автомобилей.

В зависимости от возраста машины, типа и объема ее двигателя, а также уровня показателей вредных выбросов ежегодно высчитывается сумма транспортного налога (KFZ-Steuer).

Автомобили, оснащенные двигателями высокого класса экологичности, освобождаются от уплаты обязательств на период от года до трех. Ориентированность этого сбора на сохранение окружающей среды стала причиной появления второго, шутливого, названия – налог на воздух.

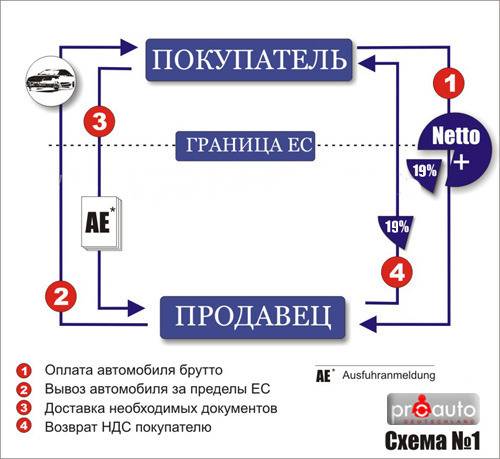

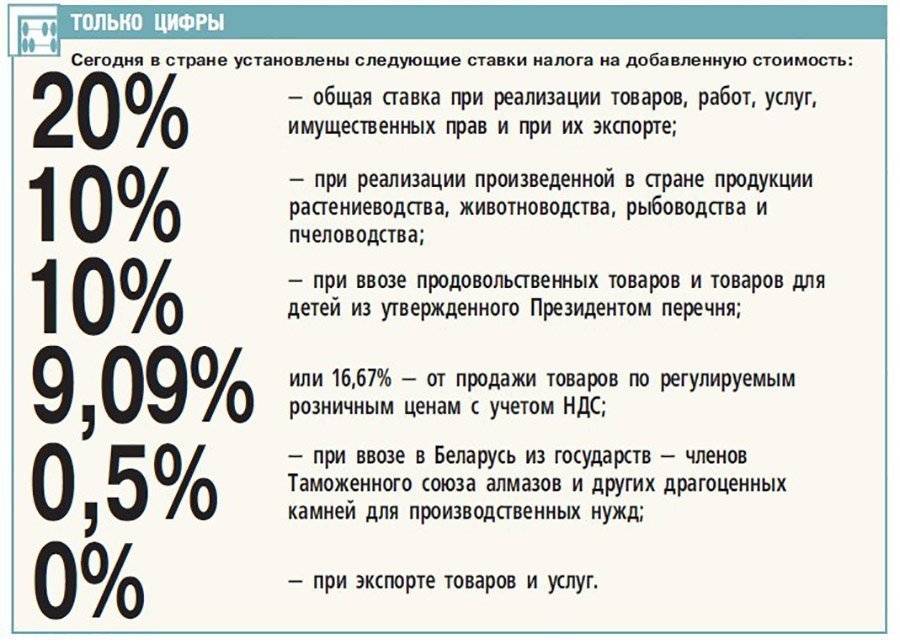

НДС на сделки и потребление

Налоги на сделки и потребление можно условно разделить на покупку имущества и НДС. Ставка на приобретение имущества варьируется в пределах 3,5–6,5%, а ее величина устанавливается индивидуально федеративными властями земли. Самую высокую ставку платят в землях Саар, Бранденбург, Шлезвиг-Гольштейн и Северный Рейн-Вестфалия. Для Берлина установлен порог в 6 процентов.

Налогом на добавленную стоимость облагаются все услуги, не предназначенные для личного пользования, и товары, ввезенные из-за пределов стран-членов ЕС.

По сниженной ставке уплачивают НДС гостиницы и предприятия общественного питания, компании, осуществляющие пассажирские перевозки. Индивидуальные ставки разработаны для фермеров (5,5%) и лесников (10,7%).

Кроме того, в налоговом законодательстве Германии существует закон, освобождающий определенные категории граждан от уплаты НДС (нулевая ставка). Среди них можно назвать врачей, включая ветеринаров и представителей нетрадиционной медицины, страховых агентов.

В остальных случаях, включая покупку недвижимости (в том числе и покупку земли), налог взимается по главной ставке.

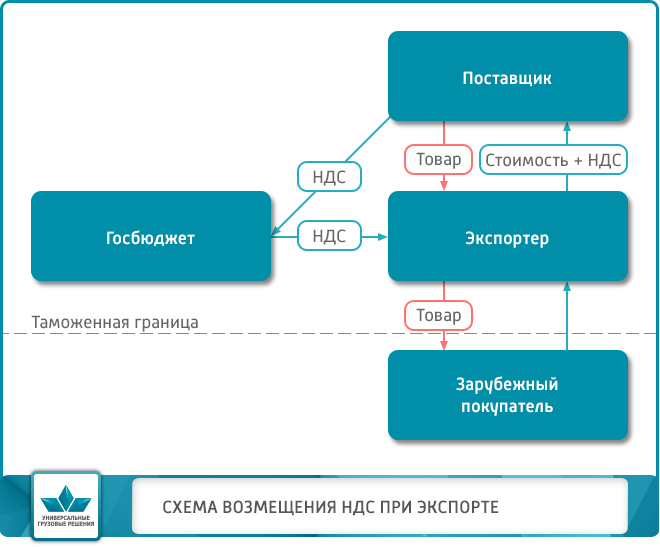

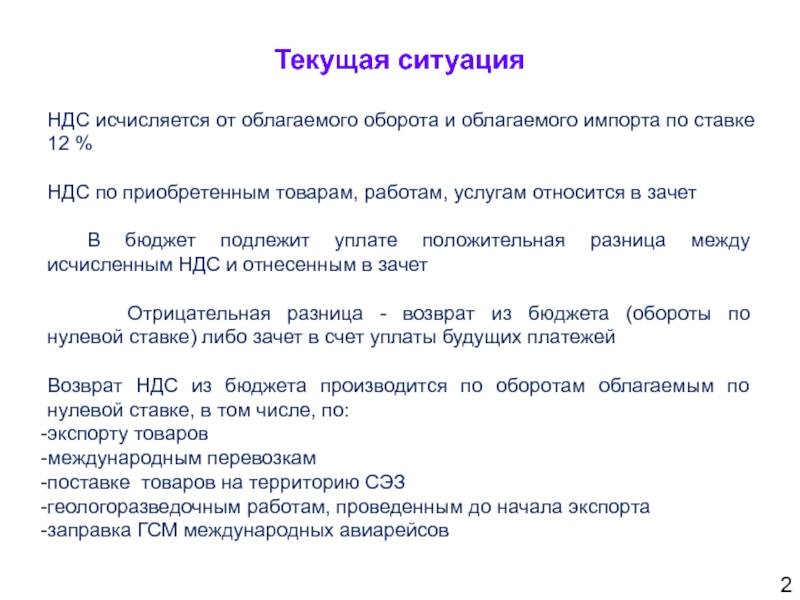

НДС при экспорте

Ставка НДС в Германии при экспорте равна нулю. Это касается и продукции, и предоставляемых услуг. К примеру, если немец находится на территории Германии и разрабатывает сайт для американской компании, которая осуществляет свою деятельность на территории Соединенных Штатов Америки, он может облагать стоимость предоставляемых им услуг по нулевой ставке.

Резидент другой страны может вернуть стоимость налога на добавленную стоимость. Для этого надо отвечать нескольким условиям и собрать требующиеся документы.

Возврат НДС в Германии осуществляет продавец товара, у которого есть номер плательщика данного налога. Кроме того, такой возврат может быть произведен лишь в том случае, если получателем продукции является либо нерезидент Европейского Союза, либо же юридическое лицо, являющееся резидентом ЕС при условии наличия у него внутреннего номера плательщика налога на добавленную стоимость.

Также надо заметить, что невозможно приобрести товар без НДС, если купить его на аукционе eBay. Есть возможность обойти эту неприятную ситуацию. Можно договориться с продавцом товара насчет того, чтобы заплатить ему сумму без НДС в обход сервиса. Сам аукцион не приветствует это, к тому же покупатель теряет все гарантии по безопасности сделки.

Как малому бизнесу заниматься импортом

Не пытайтесь все сделать самостоятельно. Если чего-то не знаете, найдите профессионала, который поможет. Лучше заплатить 20 000 Р таможенному представителю, чем миллионный штраф с конфискацией за недостоверное декларирование.

Не пытайтесь обмануть таможню. Таможенные инспекторы умеют выявлять недостоверное декларирование и знают все схемы по уклонению от уплаты пошлин и оформлению левых разрешительных документов.

Прежде чем заключать контракт, рассчитайте бюджет. В расчет заложите расходы на таможенные платежи, услуги агентов и представителей. Возможно, окажется, что выгоднее купить товар в России, а не везти из-за границы.

При расчете таможенных платежей и определении мер не тарифного регулирования важно правильно определить код ТН ВЭД для товаров. Ошибка в коде вызовет череду дальнейших ошибок и, как следствие, штраф

Держите при себе договоры, которые подписали с продавцом, перевозчиком, таможенным представителем, складом временного хранения и агентом по сертификации.

При выборе контрагентов не стесняйтесь торговаться, при организации доставки — учитывайте сезонность и местные праздники.

Какие налоги платят в Германии физические лица

Ответ на вопрос, сколько в Германии платят налогов физические и юридические лица, звучит так: более 40. Главным из них является подоходный налог – за наполнение бюджета государства отвечает именно он.

Но фискальные органы принимают во внимание также другие доходы граждан: деньги, полученные в результате сделок купли-продажи и по договорам ренты, выигрыши в лотерею, дивиденды с акций и т. д

Основными считаются такие налоги в Германии для физических лиц:

| Наименование | Ставка, % | Примечание |

|---|---|---|

| НДС (umsatzsteuer) | 7 или 19 | Величина налога зависит от вида товара или типа услуг. |

| Земельный | Плавающая | Рассчитывается на основании установленной условной ценности земли. В среднем земельный налог за 3-комнатную квартиру составляет 100-200 евро/год, за частный дом – 1 500 евро/год. |

| Промысловый | от 14 до 17 | Платят физлица, занимающиеся торговой или коммерческой деятельностью. Не облагается доход размером до 24 500 евро/год. |

| На недвижимость | от 3,5 до 6,5 | Покупатель жилья проводит единоразовый платеж, размер которого зависит от региона расположения объекта недвижимости. Максимальная ставка 6,5 % действует в земле Северный Рейн-Вестфалия. |

Инвестиционный заработок и прирост капитала для физлиц облагаются налогом по ставке 25 %.

Налоги и социальные вычеты с зарплаты физического лица

В трудовом договоре, заключенном между физическим лицом и фирмой, указывается брутто-зарплата. В эту сумму входят подлежащие удержанию в будущем налоги и социальные взносы.

Выше было сказано. что подоходный налог в Германии входит в группу основных. С 2022 года законодательством страны был установлен необлагаемый налогом доход в размере 9 168 евро/год.

Если резидент получает в год больше, он платит НДФЛ по следующим ставкам:

- 14 % – при размере зарплаты в диапазоне 9 169–13 966 евро;

- 24 % – при доходе 13967–54 949 евро;

- 42 % – когда доход от 54 950 до 260 532 евро;

- 45% – при зарплате свыше 260 532 евро.

Физические лица уплачивают в Германии и другие важные налоги. Речь идет прежде всего о:

- Церковном налоге. Его величина в разных землях отличается. Но в любом случае расчет ведется на основе подоходного налога. Минимальные 8 % от значения этого параметра начисляются в Баден–Вюртемберге и в Баварии, а в остальных землях – 9 %.

- Налоге солидарности – ставка 5,5 %.

Информация о социальных сборах в ФРГ на различные виды страхования представлена в таблице:

Бухгалтерия и ежемесячные декларации по НДС в Германии

Как только фирма появляется в торговом реестре, ожидается, что предприниматель начнет переводить ежемесячные отчеты в налогово-финансовое управление. Указанные цифры позволяют высчитать общую сумму по выставленным счетам за один месяц. Благодаря этому можно установить окончательный размер НДС и средства, которые нужно перечислить в указанный орган.

Кроме суммы НДС, в отчет нужно внести счета, выставленные на компанию за этот же период. Если число полученных счетов ниже, чем выставленных, в отчете, следует сообщить лишь разницу в НДС.

Согласно налоговому законодательству Германии, новообразованные компании должны ежемесячно подавать еще и предварительные декларации о размере НДС на протяжении 2 лет со дня их регистрации.

Подавать все документы нужно до 10 числа месяца, который следует за налоговым периодом. В некоторых случаях налоговый орган может продлить этот срок на 30 дней. Для этого следует подать соответствующую заявку.

В конце каждого финансового года компания должна отправлять декларацию о годовом размере НДС. Как ее заполняться читайте здесь.

К неплательщикам в Германии применяются строгие меры наказания. После первого нарушения можно отделаться штрафом, повторные случаи обычно заканчиваются детальной проверкой деятельности фирмы.

Как правило, задержки с подачей деклараций происходят из-за банального недосмотра. Поэтому на первых порах, пока прибыль и количество счетов еще невелики, будет не лишним обратиться к помощи налоговых консультантов. Вовремя отсылая им нужные документы, можно избежать неприятных последствий, тогда как услуги квалифицированного бухгалтера обойдутся примерно в 120 евро в месяц.

Нередко молодые компании прибегают к услугам аутсорсинговых фирм. Стоимость их услуг для нового предприятия составляет около 200 евро в месяц.

Даже этой небольшой информации вполне достаточно, чтобы сделать вывод: немецкая налоговая система достаточно сложна. А завоевать хорошую репутацию в финансовом мире страны можно лишь благодаря тщательному соблюдению налоговых законов. Чтобы не наделать ошибок в самом начале своей деятельности, стоит воспользоваться опытом налоговых специалистов и подробно исследовать требования к ведению отчетной документации.

Налог на наследство в Германии

Ставки налога на наследование едины на всей территории Германии. Они применяются к сбережениям, недвижимости и другим ценным активам. Однако существует ряд льгот и освобождений от уплаты налога.

Как много вы заплатите налога на наследство, зависит от ваших отношений с умершим. Близкие родственники, такие как супруги и дети, имеют более высокую безналоговую льготу, чем более дальние родственники.

В Германии налог на наследство не взимается.

Немецкая система налогообложения наследства устанавливает три категории отношений, которые затем сопоставляются с суммой наследства для определения взимаемого налога.

Например, супруг, ребенок или внук не будет платить налог на наследство в размере 500 000 евро, а брат или сестра, племянница или племянник заплатят налог по ставке 25% (после того, как они получат необлагаемую налогом сумму в размере 20 000 евро).

Согласно нашему справочнику, налог на наследство в Германии не облагается налогом.

Вы можете узнать еще больше и ознакомиться с полными ставками в нашем руководстве по налогу на наследство в Германии.

Налогообложение в стране

Система, разработанная немцами, позволяет правительству финансировать множество социальных программ, обеспечивать устойчивый экономический рост. Налогообложение в Германии является прогрессивным. При этом размер отчислений увеличивается не только по уровню доходов, но и исходя из степени благосостояния региона. За счет повышенных налогов у жителей Баварии и иных развитых земель правительство субсидирует бедных членов федерации, например, Саксонию.

Налоговая система ФРГ включает 40-50 видов различных сборов. Подобное многообразие позволяет властям более гибко реагировать на меняющуюся ситуацию и проводить оздоровительные мероприятия в социальной и экономической сферах. Налоговая система ФРГ является многоуровневой. Существуют общие федеральные сборы. Действуют налоги, взимаемые в рамках конкретного региона (земли). Также местные власти вправе устанавливать дополнительные отчисления на уровне коммуны (муниципалитета).

Налоговые ставки

Показатель сильно зависит от разновидности сбора. Единая ставка по всем налоговым вычетам немецким законодательством не предусмотрена. Более того, тяжесть бремени определяется по уровню материального благополучия резидента с учетом его права на вычеты и льготы. Например, минимальная ставка подоходного налога составляет 14%, а максимальный сбор может достигать 53%. Подобный разброс позволяет государству проводить более гибкую фискальную политику и сглаживать социальное неравенство.